导言:港股市场的沽空机构犹如F22猛禽战斗机般来无影,被沽空的上市公司哀鸣遍野,疲于应付。今年来,包括李嘉诚家族下的长和(00001-HK),以及周黑鸭(01458-HK)和安踏(02020-HK)等大企业在内的上市公司均遭到沽空机构的“狂轰滥炸”,大多数被狙击的上市公司因自身客观存在问题而股价大跌,信誉也因此受损。而近日,南方能源(01573-HK)亦突遭袭击,落下一地鸡毛。

南方能源近日无疑是港股市场上备受关注的焦点,各种麻烦接踵而至,业绩倒退、遭沽空狙击、出售股份失败、股价暴跌等。

这家在贵州省从事无烟煤生产的小企业遭遇了其上市以来最大的危机,虽然近段时间疲于应付,但可怜之人或许必有可恨之处,难以重拾此前市场对其的信任。

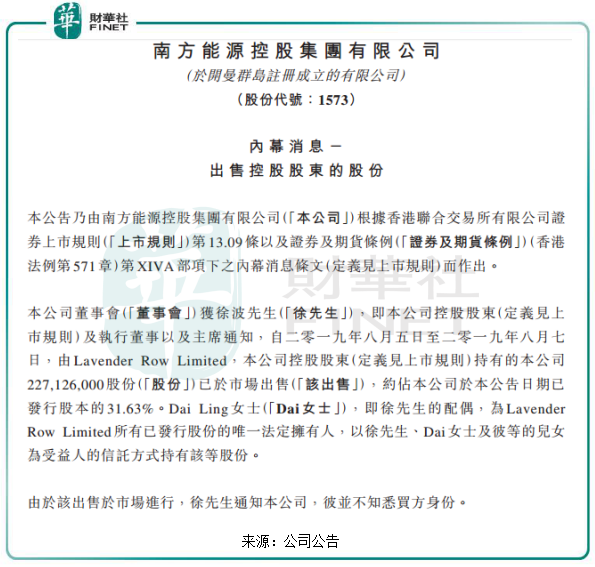

8月8日晚,南方能源发布了一则公告,披露了控股股东徐波夫妇最新持股状况。

公告称,由该公司控股股东及主席徐波的配偶DaiLing作法定拥有人的LavenderRowLimited在8月5日至7日出售约2.27亿股,约占31.63%股权。完成交易后,徐波夫妇仅持有该公司1392.8万股,持股比例为1.94%,不再为该公司控股股东。公布指,由于该出售于市场进行,徐波并不知悉买方身份。

值得注意的是,在今年6月6日,南方能源控股股东LavenderRowLimited与毕节市安方建设投资公司订立框架协议,洽谈出售该公司1.44亿股(约占已发行股份20%)。但事与愿违,该出售股权事宜最终以失败告终。南方能源于8月5日公告称,基于招银国际出售股份对潜在出售20%股份的影响的评估,相关股东与潜在购买方之间就潜在出售的磋商已终止。

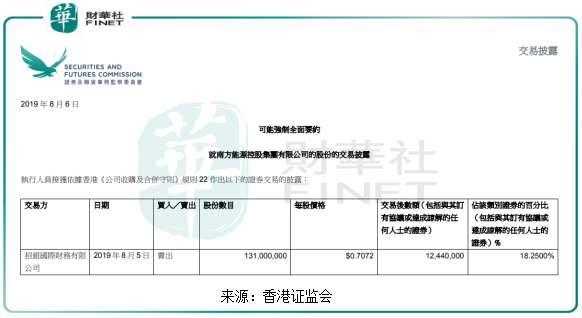

为何招银国际可终止该项出售?财华社从香港证监会获悉,LavenderRowLimited于2017年4月将其所持有要约公司(南方能源)的1.436亿股(相当于其已发行股份的20%)质押予招银国际财务有限公司(简称“招银国际”),以作为LavenderRowLimited与招银国际于2017年2月27日订立的一笔贷款的抵押品。招银国际进行交易,将受要约公司的相关证券出售,把所得款项用作偿还其与LavenderRowLimited之间的部分上述贷款。所以,才有了LavenderRowLimited出售20%股权失利一事。

8月6日,南方能源发布公告称,招银国际于8月5日卖出1.31亿股LavenderRowLimited所质押股份,成交价0.7072港元。出售完成后,招银国际还持有1244万股LavenderRowLimited质押股份。

那么,徐波从第一大股东的位置退下来后,谁会是神秘接盘方?

据港交所披露,赫章县宏谊建筑工程有限责任公司于2018年12月20日则持股23.1%,是南方能源第二大股东,其为赫章县人民政府全资持有。但到了2019年8月2日,也就是在徐波出售31.63%股份前,赫章县宏谊建筑工程有限责任公司持股比例下降至7.52%。据港交所股权披露显示,赫章县宏谊建筑工程有限责任公司持股比例下降原因是1201(出售股份)。

短短几日,南方能源第一大和第二大股东纷纷大量抛售股份,持股比例全低于10%。而南方能源第三大股东情况如何?据Wind数据,截至2018年12月31日,Noble Fox holdings limited(由南方能源执行董事肖志军持有)持有该公司12.53%股份,为该公司第三大股东。

因此,按照目前已知的最新数据看,徐波被招银国际强制平仓后,其2.27亿股股份具体由那些人或机构接盘,我们暂不得而知。若这2.27亿股在二级市场被众多中小机构及散户所购买,那执行董事肖志军或成为南方能源控股股东。

实际上,在南方能源2016年7月上市之际,其股权高度集中,受到市场批评。根据南方能源的上市招股书,该公司三大原始股东Dai Ling(徐波配偶)、肖志军以及马党分持有该公司50.28%、12.57%及12.15%股份,三人持股总计高达75%,而公开发售股份仅占总股本的25%。

而现在,曾一手创立南方能源的徐波因被强制平仓和几近清仓出售股份,一走了之,而二股东的持股比例也十分不稳定。这一地鸡毛的现状不免让人唏嘘。

高度集中的股权结构会弱化公司的一些特有的功能,比如资本积聚的功能,风险规避的功能等。除此之外,高度集中的股权结构还会导致上市公司股份流动性的降低,因而降低了市场监督对公司治理带来的利益。对此,香港证监会在2017年2月6日对南方能源发布了一封的警示函,称其99%的股份已经集中在了14个人手里,还提示股东及有意投资者于买卖该公司股份时务请审慎行事。

就在香港证监会提醒投资者注意风险后,两年半后的2019年8月2日,南方能源股价突然暴跌89.21%,次日再跌逾50%,持有该公司股份的投资者惨遭割韭菜,瞬间灰飞烟灭、血流成河。截至8月8日,暴跌也造成南方能源蒸发掉66亿港元市值,69.8亿港元只剩下3.66亿港元。

而造成大股东被迫减持大量股份和公司股价重挫的导火线,则是南方能源遭“空军”狙击后无力对抗,公司的未来和股价也因此风雨飘摇,朝不保夕。

7月29日,曾狙击过周黑鸭的沽空机构Emerson Analytics针对南方能源发表了震惊市场的报告,报告指,南方能源自2016年上市申请时已篡改公司财务状况,认为该公司收入夸大了五倍,也夸大了矿产量。Emerson Analytics并认为该公司与其主席兼行政总裁徐波正面临财务困难,财务骗局难以维持,预计“除牌”将是该公司唯一的命运。

虽然南方能源随即在8月2日(周一)发布了澄清公告,称Emerson Analytics的报告“混杂不实错误,蓄意误导以及没有根据的揣测,该报告旨在操控股份价格并损害公司声誉”。但其有政府背景的二股东大幅减持股份、股价随后的重挫等一系列利空来袭就已表明,南方能源真遇到了大麻烦。因此,股价大幅下跌致使徐波所持股份触碰到了平仓线,招银国际不得不对其进行强制平仓。

遭沽空后近乎清仓走人,徐波莫非是内心亦充满恐慌?

弄虚作假,是真是假?

Emerson Analytics对南方能源的指控主要包含以下几点:

1、附属公司虚增利润,掩盖亏损

2、2018年实际产出只为财报中的三分之一

3、虚假销售

4、计入财报中的煤炭价格虚高

5、估值过高

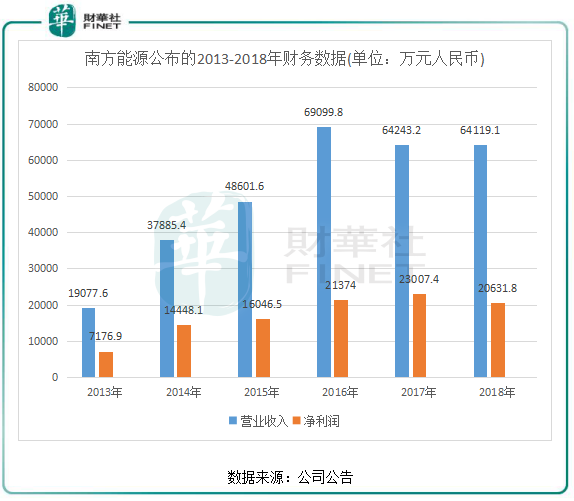

据南方能源披露,该公司自2013年以来每年均实现盈利,2013-2018年间累计盈利10.27亿元。

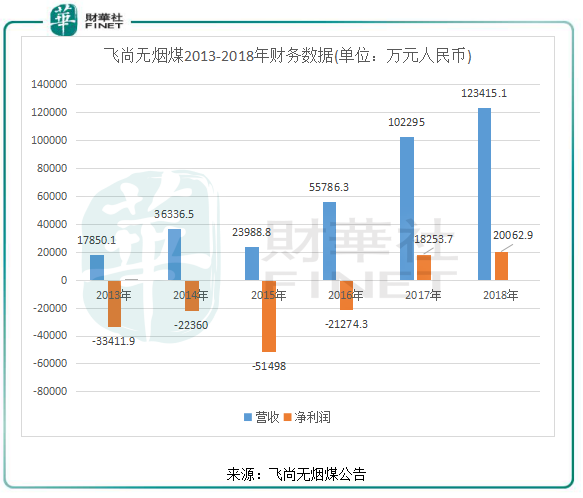

上图所示,南方能源披露的历年财务数据整体表现良好,营收及净利总体呈增长态势,盈利能力相对稳定。但这与也同样在贵州开采无烟煤的飞尚无烟煤(01738-HK)形成了鲜明的对比。由于煤炭价格低迷,飞尚无烟煤在2013年-2018年有四年出现亏损,仅在2017年和2018年盈利。

市场上的煤炭价格都差不多一样,难道南方能源议价能力非常强?或者说其煤炭产出极佳,丝毫不受行业需求影响?

据悉,其全资子公司贵州优能是南方能源唯一的实体运营公司,其运营南方能源目前旗下的三个矿场,两者的财务业绩理应接近一致。Emerson Analytics称,其通过国家工商行政管理总局(SAIC)通过企业信用信息系统(ECIS)发布中国企业实体的主要财务数据显示,贵州优能与南方能源的收入数据存在巨大差距。

2016年和2017年的ECIS披露的贵州优能的收入分别仅占南方能源公司报告收入的12%和21%。而2018年,两者报告的收入几乎相同。

但财华社在ECIS查阅了贵州优能资料,发现没有其营业收入及净利润等财务数据公布。

Emerson Analytics的沽空报告提出了南方能源的3个矿场:拉苏煤矿、罗州煤矿及威奢煤矿。报告指,该公司旗下三个煤矿的实际产量可能仅为官方公布的三分之一。其中表现最差的罗州煤矿自去年8月以来一直处于关闭状态(Emerson Analytics问了该公司一些前员工,发现罗州煤矿在2017年7月后已停工),实际产量仅为官方报告的5%。而该煤矿在2016年还处于建设阶段,并未有任何产量,但南方能源却声称在当年的三座煤矿中,其产量是最大的。

南方能源2018年业绩报显示,罗州煤矿总计1427万吨的储量被列为可能储量,但证实的储量则为零。由于罗州煤矿目前没有生产,且储量结构也不合理,南方能源所宣称的储量是否真的存在,就值得怀疑了。

而威奢煤矿和拉苏煤矿,Emerson Analytics分别咨询了南方能源的煤供应商和前员工,发现2018年威奢煤矿生产约9万吨煤,拉苏煤矿生产约27.6万吨煤。但南方能源披露的该两个煤矿产出是38.8万吨及38.1万吨,与Emerson Analytics提出的数据存在很大出入,总共实际产出不到披露的5成。

南方能源在回应8月2号沽空报告称,其一直通过代理公司提交年度检验材料。还称代理提交的财务资料及僱员资料不准确,未来会提交ECIS系统的信息。有关2018年实际产出的疑问,公司指采访的若干集团前雇员或客户的高级职员等的身份并未经确认。

总结:南方能源财务作假等疑点不少,质押遭抛售、控股股东出逃、高管辞职,都是此次受沽空狙击后的连锁反应。相信香港证监会在介入调查后,该公司的一系列事件真相最终能浮出水面。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)