周末央行宣布完善贷款基础利率(LPR)形成机制以加强利率传导、降低实体融资成本。消息一出,市场上媒体、投资人就表态,这是要把银行的利润往实体经济转移,银行的净利差会大幅下降,更有甚者说银行的净利率会下降1%。

对银行业稍微了解点的读者就知道这不可能,因为近几年银行的净利差已经大幅收窄,大部分银行的净利差在2%上下,如果让银行利差再次收窄1%,考虑到坏账原因,估计很多银行的实际净利润就会是负数了,面临倒闭威胁,这可能吗?

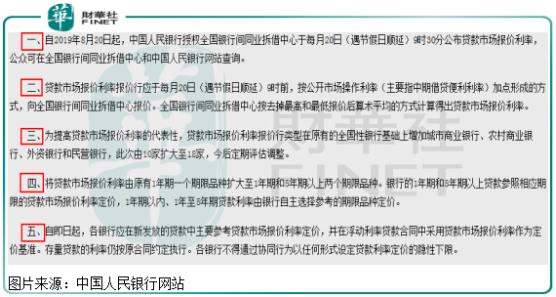

我们先来看看此次新规主要的变化:

1.贷款市场报价利率,由以前依托法定贷款利率的方式,改为中期借贷便利(MLF)又称为麻辣粉利率加点的方式。

2.贷款市场报价利率,在原有的全国性银行基础上增加城商行、农商行、外资银行和民营银行,此次由10家扩大至18家。

3.以后新发放的贷款中主要参考贷款市场报价利率定价,也就是贷款基础利率(LPR)基础上加点的方式。

以上说了这么多,那么,新的贷款基础利率(LPR)和原来的贷款基础利率(LPR)有什么不同呢?

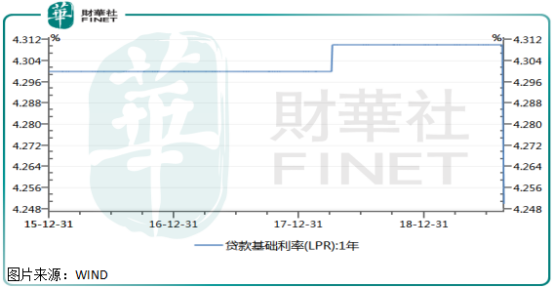

我们先来看看以往的贷款基础利率(LPR),根据WIND数据,2015年末至2019年8月19日,一年期的贷款基础利率(LPR)基本没有变动,4.30%和4.31%之间,基本是个死利率,很难准确反映市场对资金需求之间的供需关系。就算中期借贷便利(MLF)(注:中期借贷便利是银行向中央借款的利率)下降,它并没有影响到最终的放贷利率,只是影响到了银行成本,这样整个融资渠道的传导机制就不畅通。

现在新规下的贷款基础利率(LPR)更加市场化,首先,报价银行增加、报价周期均增加,这样更可以准确的定价。最终贷款基础利率(LPR)的确定,是在中期借贷便利(MLF)的基础上加点确定,而中期借贷便利(MLF)是一个比较市场化的利率,银行资金紧张的时候这个利率会比较高,银行资金宽松的时候,这个利率就比较低,在银行资金宽松、中期借贷便利(MLF)利率较低的时候,最终贷款基础利率(LPR)也会比较低,这样终端的贷款利率也就比较低,整个信贷渠道传导更加流畅,更加市场化。

当然了,银行资金紧张的时候,中期借贷便利(MLF)利率就高,贷款基础利率(LPR)也就高,企业的成本也就比较高。

从上述,我们可以得出,经过此次新规的实施,使贷款基础利率(LPR)变动加大了,不再是个死利率了,更加市场化了。

话说回来,此次新规到底会对银行产生哪些影响呢?为什么市场一致解读对银行是大利空,是要“革”银行的命?

如果仔细看上一段文章的读者,可能就会明白,新规和减少银行净利润之间,没有必然的联系,但也确实会影响到银行的净利润。

例如,实体经济比较疲软的时候,央行的货币政策一般会比较宽松,货币供给比较充足,银行间同业拆借利率也会比较低。此时,管理层目的是通过宽松的货币政策,使银行借款成本下降,进而,贷款端的利率也可以下降,实体经济可以低利率拿到贷款,起到给企业减少成本,给经济注入活力的作用。

现实却不是如此,因为中间传导的不顺畅,货币是宽松了,银行的成本也降低了,但却没有传导至贷款端,没有让实体经济享受到低贷款利率的好处,只是银行赚得钱多了,所以,此次新规之后,如果央行的货币政策比较宽松,银行同业拆借利率维持低位,那么,终端的贷款利率就会降低,进而影响银行的净利润。但是,在货币政策收紧,银行资金紧张、同业拆借利率较高的背景下,银行的贷款利率也会上升。

所以说,新规的实施并不是要革银行的命,虽说短期会加剧银行利润波动,但长期会使银行的净利差更加平稳,更加市场化。货币政策的变动,也可以更快的传导至实体经济,使整个融资渠道传导机制更加顺畅,更加市场化。长远看,新政有利于整个宏观经济的发展,有利于银行坏账率降低。

2019年8月20日,贷款基础利率(LPR)由此前的4.31%,下降至4.25%。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)