港资房企让人津津乐道的有新鸿基、九龙仓、新世界,这些房企在香港地标性的建筑让人过目不忘。还有一家港资房地产比较特殊,它的地标不是在香港,而是在上海。

新天地就是它的物业。无人不知,无人不晓的上海新天地,一直是中产阶级的聚集地。富人聚集的上海虹桥,也有它的资产。

它就是在上海红极一时的瑞安房地产。提及瑞安房地产,它简直就是财富和高端物业的代言。不过,随着内地房企的兴起,瑞安房地产似乎缺席了如火如荼的内地建设。

如今的瑞安房地产还好吗?

8月28日,瑞安房地产(00272-HK)公布2019年中期业绩,财报显示公司营收腰斩,这是否意味着公司业绩后继乏力?

2019年上半年,瑞安房地产营收79.02亿元,比2018年同期190.32亿元,下滑58%。营收腰斩主要原因是期内物业销售贡献减少。

上半年,瑞安房地产已确认物业销售总额,包括被确认为收入的物业销售和其他资产处置为78.17亿元,较2018年上半年178.99亿元下跌56%。

公司物业销售确认额之所以腰斩,并非瑞安地产的销售很不堪。2018年公司因出售上海瑞虹新城1号和7号住宅地块,为当期贡献149.81亿元收入。

不包括这两宗非经常性收入,2019年上半年公司已确认物业销售是上升的,金额达51.06亿元,较2018年上半年28.99亿元,上升76%。

不过,从财报也可以看出,瑞安房地产销售虽然均衡,不过房子平均售价却出现较大下跌。瑞安的房子也不贵了?

财报显示,公司平均售价(不包括其他资产处置),从2018年上半年的87000元,腰斩至2019年上半年的39200元,下跌55%。

如果一家公司营收出现大幅度下滑,是一个非常让人警戒的信号。如果公司连营收都没有了,那还如何经营。同样的道理,上半年营收滑坡,是否意味着瑞安房地产业绩后继乏力?

这个问题的答案显然应该否定的。首先,今年上半年销售下滑是由于非经常性损益造成的。公司去年出售地块,造成业绩大幅上升。

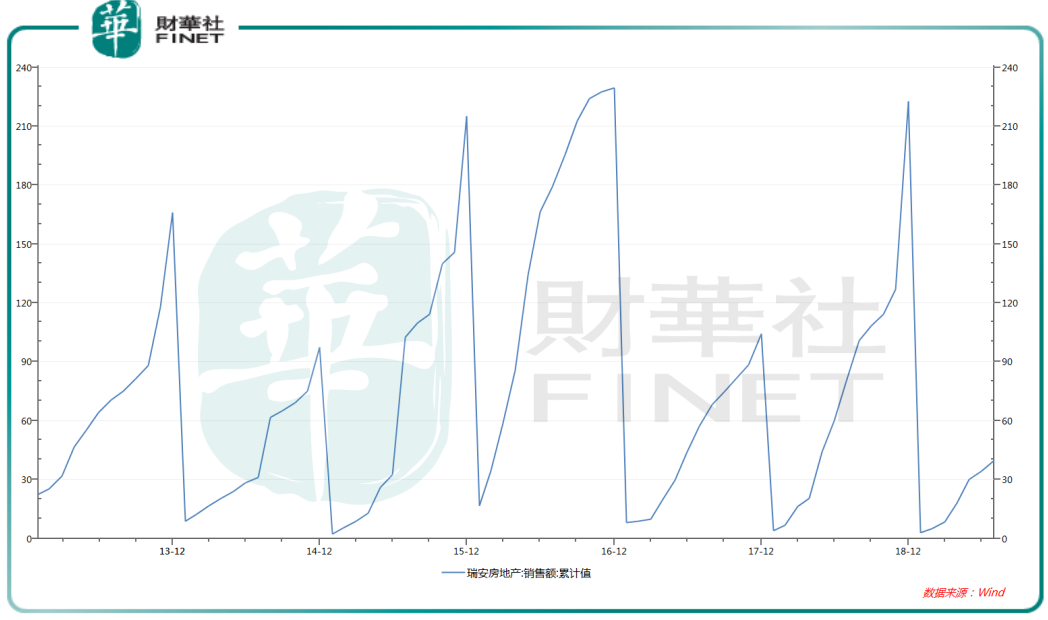

从公司历史销售业绩看,Wind数据显示,公司能保证每年都有一定的物业销售收入。总体来看,2014年、2017年这两年销售额较小外,其余年份相对较为稳定。

作为高端商业物业平台,瑞安房地产越来越笃定商业物业才是公司的未来,并将商业物业列为公司经常性收入。

在以上海新天地、虹桥天地等上海强大核心资产带动下,今年上半年,公司综合租金及相关收入较2018年上半年9.48亿元,上升17%至11.07亿元。

上半年,公司物业组合(包括合营公司及联营公司所持物业)产生的租金及相关收入总额为12.02亿元,其中74%的租金及相关收入来自上海的物业组合,其余则来自中国其他城市。

目前公司在上海、南京、佛山、武汉等地共有9个项目,应占可供出租及可供销售的建筑面积为420万平方米。

其中,仅公司在上海持有零售、办公楼用途总建筑面积达165万平方米,当中总建筑面积53%已竣工作收租之用,余下面积则处于开发阶段。

于2019年6月30日,公司应占上海物业组合的资产价值总额约为420亿元,较2018年底340亿元上升24%。

正如瑞安房地产在财报中所说,公司正在向商业物业出租、业主及资产管理者转型。其实瑞安房地产在外界的眼光中,早已是一家成功的商业物业开发商。

但是在内房企崛起的数十年间,做商业物业开发商,肯定是不能和住宅开发商比赚钱能力的。看瑞安近年的销售规模,瑞安房地产还是比较能耐得住性子做商业物业。为了增厚上海核心地段商业物业权益,今年上半年公司进行两项权益收购。

2019年3月15日,公司完成收购Brookfield 于China Xintiandi Holding(以下称CXTD)的权益。CXTD 现为集团全资附属公司。另一宗收购是2019年6月20日完成上海企业天地5号。

但是中国写字楼需求持续疲弱,贸易摩擦也致使零售物业下行压力增加,未来商业物业能支撑起公司持续业绩增长吗?

这是一个问题。财报显示,瑞安房地产依然在拿地。今年6月,公司以1.48亿元代价,完成收购南京江南水泥34.8%实质权益,获得楼霞区约31.99万平方米土地使用权。

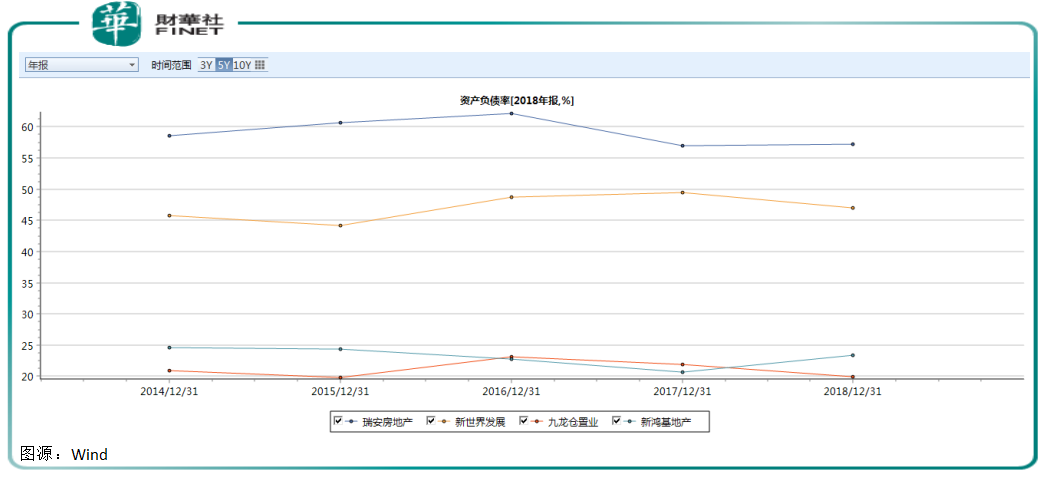

近来的一系列动作显示,瑞安房地产显然是不满足于手中既有物业,依然在对外收购、拿地,来开拓业务。这或也是公司负债率高于其他港资商业地产开发商的原因。

过去几年并不低的负债率,与瑞安房地产采取的轻资产策略似乎大相径庭。在目前的宏观环境下,在公司向专注商业物业开发商转型同时,负债率是瑞安房地产必须重视的一个问题。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)