在四大國有商業銀行之中,中國銀行(03988-HK)(601988-CN)擁有最與眾不同的歷史意義。1912年2月,中國銀行經孫中山先生批準正式成立。在1949年之前,中國銀行先後行使央行、國際匯兌銀行和國際貿易專業銀行等職能,在1949年之後,中國銀行作為國家外匯外貿專業銀行,統一經營管理國家的外匯,進行貿易結算、僑匯和非貿易外匯業務。到如今,中國銀行在國内商業銀行中擁有最廣泛的境外機構網絡。這也是其有别於其他三大國有銀行的禀賦之一。

中國銀行於2006年6月1日在香港聯交所上市,當時的發售價為每股2.95港元,與當前的市價3.08港元比較,相差無幾。這些年,中國銀行為從上市至今一直支持它的股東創造了多少價值?為什麽它的估值要低於其他國有商業銀行?2019年上半年業績表現如何?財華社嘗試為大家解答這些問題。

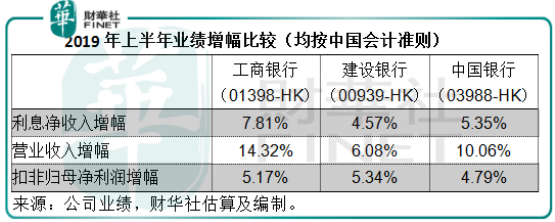

平心而論,與去年上半年的業績表現相比,中國銀行2019年上半年的表現還是有進步的。按中國會計準則編制(下同)的2019年上半年業績報告顯示,該行的營業收入同比增長10.06%,至2767.33億元人民幣(下同);歸母淨利潤同比增長4.55%,至1140.48億元,扣非歸母淨利潤同比增長4.79%,至1134.59億元。

截至2019年6月末,資產規模較年初時擴大了4.70%,至22.27萬億元,每股淨資產較期初增長了4.28%,至5.36元。

從細分業務來看,上半年的利息淨收入同比增長5.35%,至1816.84億元,佔營業收入的65.65%,非利息收入同比大增20.32%,至950.49億元,佔其餘的34.35%,其中手續費及佣金淨收入同比增長4.93%,至505.64億元,其他非利息收入則大增至444.85億元,增幅高達44.39%,主要因為市場價格變動導致其外匯衍生交易收益同比增加。

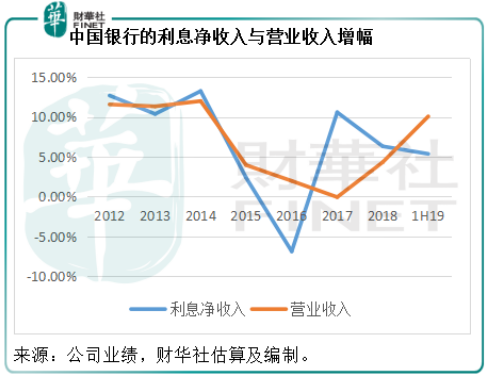

下表可見,近幾年中國銀行最重要的收入來源——利息淨收入增幅,與其營業收入的增幅背道而馳,而到2019年上半年,營業收入呈增長加快的勢頭,而淨利息收入卻有所放緩,反映出非利息收入的強勁增長。

儘管非利息收入的佔比逐步擴大,但利息淨收入仍是傳統銀行最為重要的創收。回顧期内,中國銀行的總生息資產規模較去年同期擴大了8.02%,平均利息收益率提高了9個基點,利息收入同比增長10.65%,至3653.64億元。另一邊廂,總計息負債較2018年上半年的平均值增加8.03%,平均付息率增加了15個基點,利息支出顯著上升16.43%,至1836.8億元。

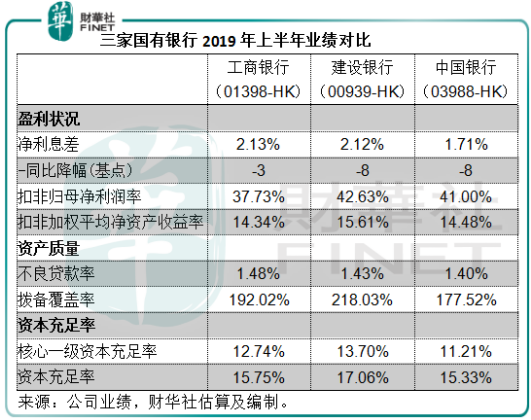

資產端與負債端擴張規模相當,但由於付息率增加,淨利息收益率下降了5個基點,至1.83%,導致利息淨收入僅增長5.35%。財華社估算,中國銀行期内的淨利息差也下降了5個基點,為1.71%,遠低於工商銀行(01398-HK;601398-CN)的2.13%,以及建設銀行(00939-HK;601939-HK)的2.12%,為什麽?

財華社猜測這與中國銀行的負債結構,以及資產端收益率較低但負債端利息支出率較高有關。在中國銀行的資產端,客戶貸款及投資的平均利息收益率均低於同行,中國銀行上半年總生息資產利息收益率為3.69%(以下均按平均餘額計算),相較工行為3.89%,建行為3.88%;至於負債端,存款通常是銀行利息開支成本最低的,低於同業拆借和債務證券的利息開支,中國銀行的存款佔計息負債比例為80.12%,相較工行和建行都在84%以上,而且中國銀行的存款利息開支率都比較高,達到1.81%,而工行和建行都不超過1.6%。

截至2019年6月末,中國銀行的不良貸款餘額為1758.99億元,不良貸款率為1.40%,較年初改善了2個基點,優於同行。但是撥備覆蓋率卻由年初的181.97%,下降至177.52%,低於建行的218.03%和工行的192.02%。中國銀行的核心一級資本充足率和資本充足率均高於監管要求,但是低於同行,見下圖。綜上所述,期内中國銀行的資產質量改善不大。

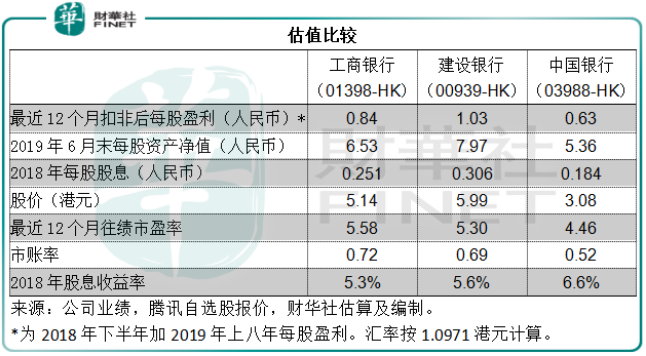

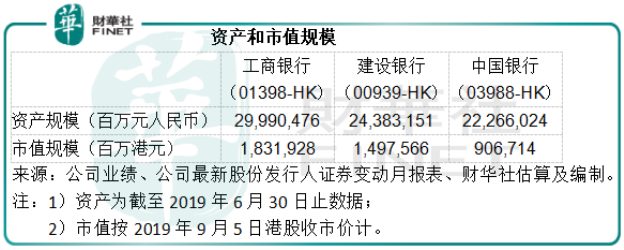

中國銀行2019年9月5日的港股收市價3.08港元較2019年6月末的每股資產淨值具有47.62%的折讓。中國銀行的市賬率只有0.52倍,低於工行的0.72倍和建行的0.69倍,估值較低,按當前港股股價計算的股息收益率也較同行為高。為什麽估值低於其他國有商業銀行?財華社猜測其中一個原因如上所述——2019年上半年業績跑輸同行,同時撥備覆蓋率和資本充足率都低於同行。

從下表可以看到,儘管中國銀行上半年的收入和盈利與上年同期比較都有所增長,但是與同行相比,表現卻僅一般,收入增幅不如工行,淨利潤增幅更是墊底。這可能也是其估值較同行為低的一個原因。

前文提到,中國銀行是國家外貿外匯結算等的重要職能銀行,因此海外業務的佔比也相對較高。2019年上半年,中國銀行的海外商業銀行業務利潤總額為48.09億美元,對其利潤的貢獻度為21.34%。中國銀行的港澳台和海外業務别具優勢,旗下的中銀香港更是香港地區的發鈔行。2019年上半年,香港、澳門和中國台灣地區以及其他國家和地區市場貢獻的收入總額為653.95億元,同比增長16.01%,佔總收入的23.63%;貢獻的利潤為381.89億元,同比增長4.58%,佔利潤總額的25.03%。截至2019年6月底止,港澳台和海外市場業務的資產規模達到6.15萬億元,相當於其總資產規模的27.62%。

2019年上半年,中國銀行的資本開支同比增長5.17%,至165.87億元,其中有140.88億元,或相當於總額的84.93%用於香港、澳門和中國台灣地區以及海外市場,以此來看,中國銀行仍十分重視對這些市場的開發。從中國銀行的財報來看,這些地區的賬面利潤率都較中國内地業務為高。但是踏入下半年,全球經貿的不確定性以及這些地區的局勢不明朗,可能打擊當地經濟,其在這些地區的業務敞口大於其他國有商業銀行,因此面對的風險也較高,這或是市場對其看低一線的一個原因。

上市至今,中國銀行累計派發股息1.975元人民幣,若不考慮股息再投資收益、潛在的優先股影響、匯率和利率變動、通脹等等因素,按當前的股價和匯率計算,自港股上市以來一直持有該股的投資者,每股或可賺2.297港元的賬面收益,上市至今的收益率或為77.86%,遠低於工行上市至今1.5倍和建行的3倍。這應該也是中國銀行股價跑輸的一個原因。

2018年的「港股100強」評選中,中國銀行的排名從上一年的第7位下跌至第8位,排在工行和建行之後。2019年下半年,面對地區和全球環境的不明朗,中國銀行能否否極泰來?財華社將繼續跟蹤「港股100強」的後續表現。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)