一直聚焦做商业地产的宝龙地产(01238-HK),似乎也耐不住“小火慢熬”的赚钱模式。公司自2016年开启赚钱快的住宅开发模式,销售额有了突飞猛进的发展。

不过从现下房地产行业大环境看,宝龙地产这个策略调整能持续多久?公司又如何解决高负债问题?

曾比肩万达的宝龙地产,是商业地产佼佼者。

公司成立于2003年,是较早涉足商业地产领域的闽系房企。2009年公司在香港上市,更是打开海外融资大门,将品牌推向广阔平台。

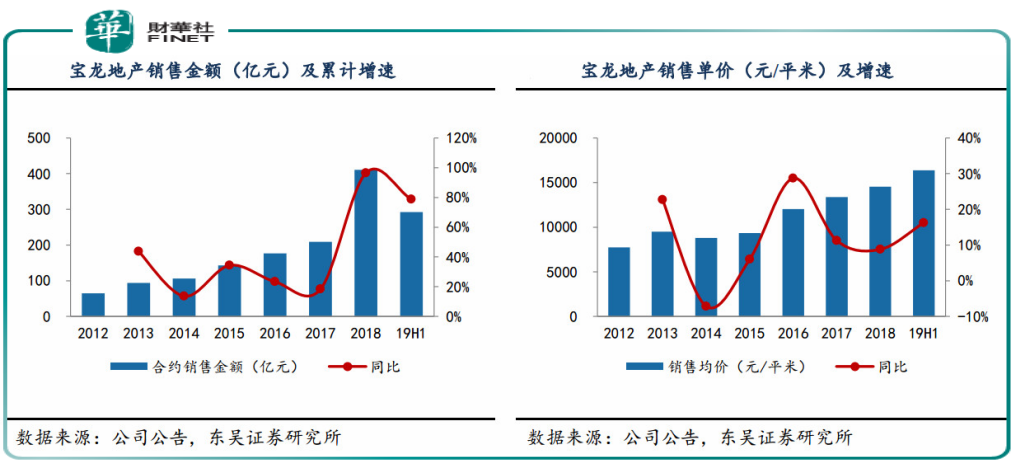

不过近年来,宝龙地产在行业有掉队嫌疑。公司合约销售额在2016年以前一直维持在200亿元以下水平。

不过自2016年起,宝龙地产似乎“开窍”,不仅使出前所未有的力气增加土储,还加快住宅开发力度。

从公司新近公布的2019年中期业绩看,今年上半年,宝龙地产连同联营、控制实体实现合约销售额292亿元,同比大增78.7%。其中,住宅销售额占比高达80%。

其实公司销售额回暖是从2017年开始的,当年公司合约销售额突破200亿增长瓶颈,达到2019亿元。2018年更是迈上一个新台阶,销售额达410亿元,同比近乎翻一番。

销售发力、结转放量,有力地拉动宝龙地产业绩。2019年上半年,公司实现营业收入122.5 亿元,同比增长32%;实现归属于上市公司股东净利润18亿元,同比增长38%。

其中物业销售贡献占比营收85.7%,进一步具体到住宅销售为营收贡献约74亿元,占营收比重60.7%。而2016年同期住宅仅为营收贡献25.8%。2016全年看也仅占27%。

这意味着,2016年还在靠商业地产拉动业绩的宝龙地产,已经转而投向住宅开发怀抱。随着近年销售水涨船高,地产开发结算放量,成为二次驱动业绩的有力引擎。

2016年改变发展策略的宝龙地产,三年多来业绩已有较大起色。

尝到甜头的宝龙地产也以前所未有的力度补充土储。

作为闽系房企,公司却极为看好长三角地区。公司采取以上海为中心,深耕长三角的发展策略。比较有名的就是宝龙“1+6+N”发展策略。

1是指上海,以上海为中心。6是指6座重点城市,苏州、杭州、南京、宁波、厦门及福州,N 是其他城市。

自 2016 年以来,公司加大拿地投入力度。2016年,宝龙地产在上海、杭州、苏州等城市获得13幅土地。截止2016年末,公司土地储备建筑面积约为1320万平方米。

时间移步到2019年6月末,宝龙地产土地储备总建筑面积就飙升至2440万平方米。三年多的时间里增长85%。

从公司现存土储看,大都是商住两用优质地块。这种地块不仅交通便捷,而且配套较齐全,有较好的保值性。

从公司往绩销售价格看,宝龙地产的房子售价不菲。拿今年上半年来说,公司已售物业均价达一万六以上。

土储大跃进的同时,公司的杠杆也一直处于高负重状态。财报显示,截至2019年6月底,宝龙地产总负债攀升至1082亿元,比2018年末992亿元增加约90亿元。

于2019年6月30日,公司借款总额约为495.94亿元,同比去年443.96亿元增长11.7%。而随之而来的借款成本增速却是借款增速的一倍之多。

今年上半年宝龙地产借款成本达16.90亿元,比2018年同期增加35.4%。由于2019年上半年资金市场变动,公司实际贷款利率由2018年上半年约5.95%上升至2019年约6.24%。

利息支出是一家企业财务费用的大头,支出过高存在侵蚀公司净利润的风险。例如,公司2018年归母净利录得28.37亿元,同比2017年减少约15%。

而公司2018年总利息支出约29.58亿元,较2017年20.23亿元猛增约46.2%。利息支出占归母净利润比重达104%。

综上来看,虽然宝龙地产销售额、营收都企稳回升,不过公司的高负债一直是难以解决的长期问题。

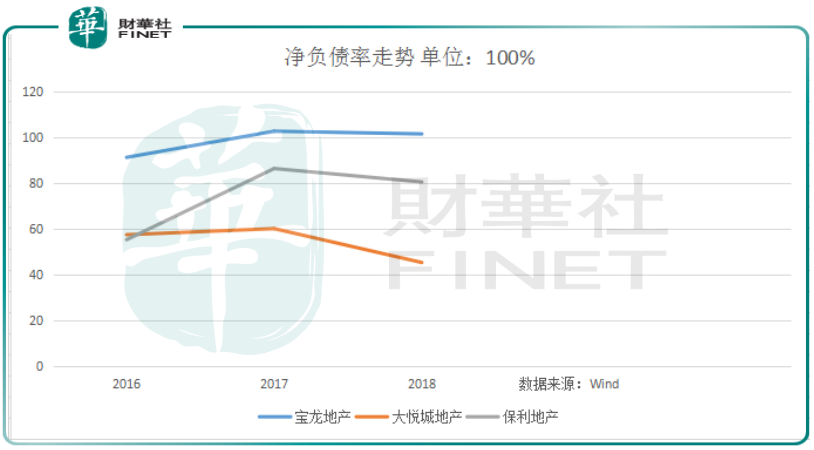

Wind数据显示,对比宝龙地产、大悦城地产、保利地产三家中国商业地产领域带头企业,大悦城地产、保利地产都已经较好控制净负债率,并在2018年呈下降趋势。

而宝龙地产净负债率则一直居高不下,2018年至升维持平稳趋势。

出于多方面考虑,宝龙地产新近祭出大招。公司于2019年3月25日将商业运营、物业管理服务两大业务分拆成立宝龙商业。

并在新商业公司成立仅5个月后,向港交所递交招股书,谋求上市。有业内人士分析,宝龙商业若能上市,不仅能强化商业运营服务等新业务,还能为宝龙地产打开新的融资渠道。

不过同宝龙地产一样,宝龙商业也是负债累累。招股书显示,2016-2018年,公司资产负债率分别约为99.1%、94.5%、89.4%,远高于行业平均水平。

对此,宝龙商业招股书解释称,获取银行借贷时,我们是宝龙集团一部分,并未有任何分拆计划。

根据当时宝龙集团内的整体资本管理,考虑到我们具备的财务资源,由我们获取该等银行借贷较为合适。

在分拆宝龙商业财务期内,宝龙地产净负债率比2018年底微降至91.4%。

由此看见,宝龙商业之于宝龙地产,不管是以前、现在,还是未来,都有举足轻重的作用。若其能成功上市,不仅是宝龙地产对抗现调控的有力举措,更是其决胜未来的关键一步。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)