只要是跟原油沾边的产业,其经营业绩一般都不稳定,因为我国没有原油的定价权且自身产量少,一旦原油价格向企业不利的方向出现较大的波动,这对于原材料是原油的企业来说,是非常糟糕的。

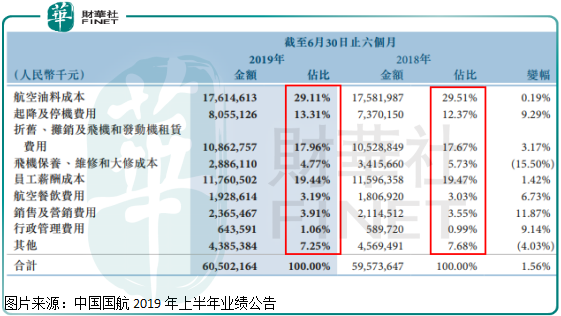

航空业就是如此,因为他们的原材料是原油,加上航空业自身的盈利能力弱,所以,国际原油价格的高低,对航空公司的业绩影响非常大。以中国国航(601111-CN;00753-HK)为例,在2016年半年报中国航空油料成本占总成本21.15%,到2019年半年报这块的占比提升至29.11%,就是因为2016年的时候国际原油价格较低,近几年国际原油价格出现了大幅上升所致。公司这块增加的成本能否转嫁至下游,我们后面来说,先来系统看看这家公司经营的怎么样。

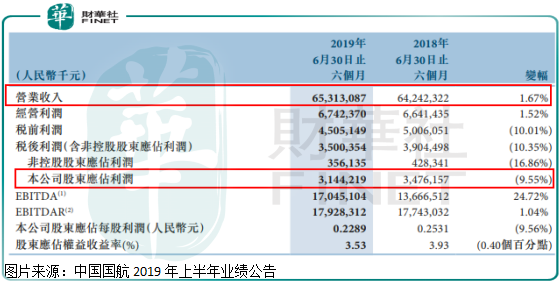

2019年上半年中国国航实现收入总额为653.13亿元(人民币,下同),同比增长1.67%;实现归母净利润31.44亿元,同比下滑9.55%;净利率为5.36%,较2018年上半年的6.08%,小幅下降。

拆分开中国国航的营收来看,分地区公司在中国内地的收入为424.75亿元,同比增长2.22%;在中国香港、澳门和中国台湾收入32.43亿元,同比增长13.24%;国际业务收入195.95亿元,同比小幅增长1.17%。

国际业务增速下滑,估计与贸易摩擦有关系,这块的收入增速下滑大概率是阶段性的,未来会恢复增长。

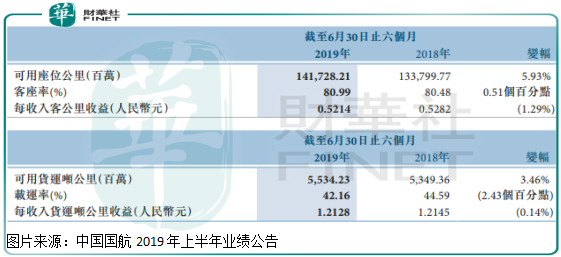

另外,分产品来看中国国航的收入主要由客运收入和货邮运输收入构成,上半年公司客运业务的客座率为80.99%,较2018年同期上升0.51个百分点,每收入客公里收益0.5214元,较2018年同期下降1.29%;货邮运输收入载运率42.14%,较2018年44.59%,下降2.43个百分点,每收入货运吨公里收益1.2128元,2018年同期为1.2145元,下降0.14%

客座率和载运率这两个指标对运输业非常重要,因为,不管客座率和载运率高低,公司总成本是不变的,所以,这个指标越高越好,产能利用越充足,经营效率越高,加上公司的净利率低,这个指标就尤为重要。

另外,每收入客公里收益和每收入货运吨公里收益,这两个指标相当于产品的价格,而他们的下滑,意味着公司下游定价能力不强,这是非常糟糕的,后面我们会再结合上游成本变动,谈谈公司对上下游客户的定价能力。

收入这一块,我们看完了,那么利润端呢?上半年公司净利润和净利率可是下滑的。

我们先来看下图,这是中国国航上半年总的经营费用支出,较去年增加了1.56%,和营收增速保持一致,所以,他对于公司净利润基本不影响,影响公司净利润的主要是,利息支出24.4亿元,较去年同期增长了10.7亿元,这是导致公司净利润下滑的主要因素。

有必要提一下的是,对于这种净利率低,总成本高且构成复杂的企业,一般净利润利用会计手段,短期都具有可调节性,不管哪一快短期压缩,或者调整至下个季度,对公司的净利润都会产生较大的影响。

最后,我们再来谈谈中国国航的产品定价能力。

对于上游原材料(原油)的价格,公司基本没有任何议价能力,只能被动接受价格的变动,唯一可以对冲这种不利影响的就是在期货市场反向下单,锁定风险,当然这也锁定了利润。

再来说下游,公司营收大部分来源客运收入,下游的产品价格是每收入客公里收益,这个数据2019年半年度为0.5214、2018年半年度为0.5282、2017年半年度为0.5289、2016年半年度为0.5219,2016年半年度至2019年半年度公司主力产品价格是下滑的,而公司上游的原材料价格确实大幅增加了,这意味着公司没有办法把上游原材料增加的价格,转嫁至下游,产品定价能力非常弱。

总体来看,中国国航短期的盈利数据只是结果,参考意义并不大,更重要的是商业模式,好的商业模式盈利稳定,利润率高,而中国国航对于上下游客户都不具有定价能力,尤其是上游原材料价格的变动,会给公司经营业绩带来较大的不确定性。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)