进入2019年下半年,国家对房地产的调控力度不减反增,严控资金流向房地产市场,房企融资渠道受控,银行借贷利率上升,作为需要持续现金流快速周转的房企来说,资金收紧成为房企业绩增长的最大绊脚石。

10月2日,景瑞控股(01862-HK)发布2019年前9个月未经审计的营运数据,截至2019年9月30日止9个月,公司累计销售额约153.55亿元(单位:人民币,下同)。由此统计得,截至2019年9月30日止3个月,公司累计销售额约52.19亿元,较上年同期56.99亿元下降8.42%。

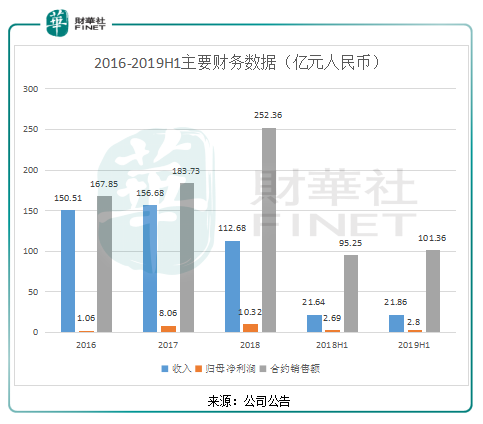

截至2019年6月30日止6个月,公司累计销售额约101.36亿元,同比增长6.4%,净利润2.8亿元,同比增长4%。由于上半年累计销售额增速与净利增速差不多一致,叠加三季度销售额增速下滑,由此推算,公司今年三季度净利润或将承压。

虽然预测今年下半年的业绩增长有放缓迹象,但景瑞控股近几年的发展势头较强。同时,公司在扩张下,虽然近几年的净利增速较快,但融资成本却大幅增加。

2016年至2018年,公司的销售收入并未随之水涨船高,反而出现下滑的趋势。截至2018年底,公司收入由2016年的150.51亿元减少至2018年的112.68亿元。但归母净利润却呈现递增的态势,由1.06亿元增长8.74倍至10.32亿元,这主要是公司的销售成本下降和毛利率上升有关。

其中,由于开发物业交付的项目及交付建筑面积减少及其他开支的减少,公司的销售成本由2016年的144.41亿元减少8.9%至2017年的131.5亿元,由2017年的131.5亿元减少33.7%至2018年的87.21亿元。促进公司的2016年至2018年的毛利率大幅上升,在2016年、2017年、2018年的毛利率分别是4.1%、16.1%、22.6%。

但值得注意的是,虽然公司在2016年至2018年的归母净利润上涨8.74倍,但2016年1月4日至2018年12月31日,公司股价还下跌18.75%。

反观今年上半年业绩表现,景瑞控股的净利润增速仍高于收入增速。截至2019年上半年收入21.86亿元,较2018年上半年收入21.64亿元增长1.02%,2019年上半年归母净利润2.8亿元,较2018年上半年归母净利润2.69亿元增长4.09%。

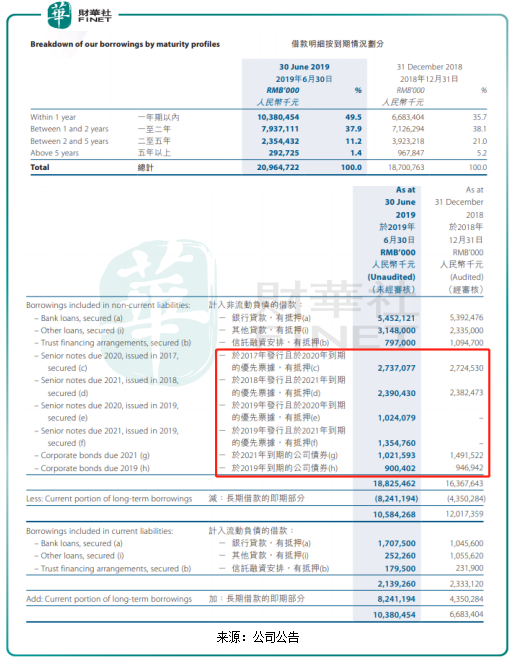

虽景瑞控股获利能力在不断改善,但公司潜在的风险项也在逐步显现。优先票据是房企融资的重要渠道之一,一般来说,票据利率越低,周期越长,说明企业的风险越低,但今年以来,景瑞控股共发行3次优先票据,年化利率均在10%以上,在房企行业的优先票据利率里属于较高水平。

于2019年2月1日生效,发行2020年到期的1.5亿美元13厘优先票据;于2019年4月8日生效,发行2021年到期的2亿美元10.875厘优先票据;于2019年7月26日生效,发行2022年到期的2.6亿美元12厘优先票据。往下看,公司不仅票据利率较高,今年的借款总额也在上升。

于2019年6月30日,景瑞控股的即期借款(一年期以内)总额103.8亿元,较去年同期66.83亿元增长55.3%,占借款总额的比重为49.5%,导致2019年上半年的融资成本9.54亿元,较去年同期6.37亿元增长49.8%。说明公司在2019年上半年的借款和融资成本都在大幅增加。

长期借款占借款总额的比重为50.5%,二年期以内的的借款占借款总额87.4%。其中,2019年到期的公司债券为9亿元,2020到期的的优先票据为37.61亿元,2021到期的的优先票据和公司债券共47.67亿元。说明公司在近两年的还款压力较大,但从公司的盈利来看,2018年归母净利润10.32亿元,盈利不足以支付借款金额。并且今年的盈利有下滑趋势,所以,公司可能通过新借款来还旧借款,导致融资成本上升,这也给公司带来一定的风险。

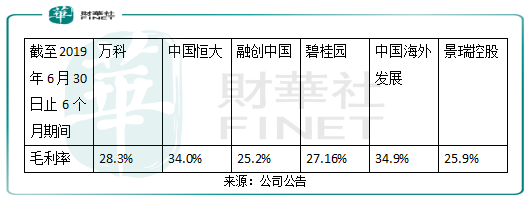

截至2019年6月30日止6个月期间,景瑞控股的毛利率为25.9%,低于万科(02202-HK、000002-CN)毛利率28.3%、中国恒大(03333-HK)毛利率34.0%、碧桂园(02007-HK)毛利率27.16%、中国海外发展(00688-HK) 毛利率34.9%,只高于融创中国(01918-HK)毛利率25.2%。

土地储备充足

近几年,公司拓展拿地管道,优化全国土地布局,主要聚焦在成都、合肥、长沙等二线城市,为公司的土地储备做足了准备,2019年上半年土地储备约为546.1万平方米,远高于2018年全年的合约销售面积116.2万平方米,为景瑞控股未来的发展及转型升级创造了更有利的竞争基础。截至2019年6月30日止6个月,公司共获取7个新项目,项目总投资37.1亿元,总货值达89.9亿元。

来源:国信证券

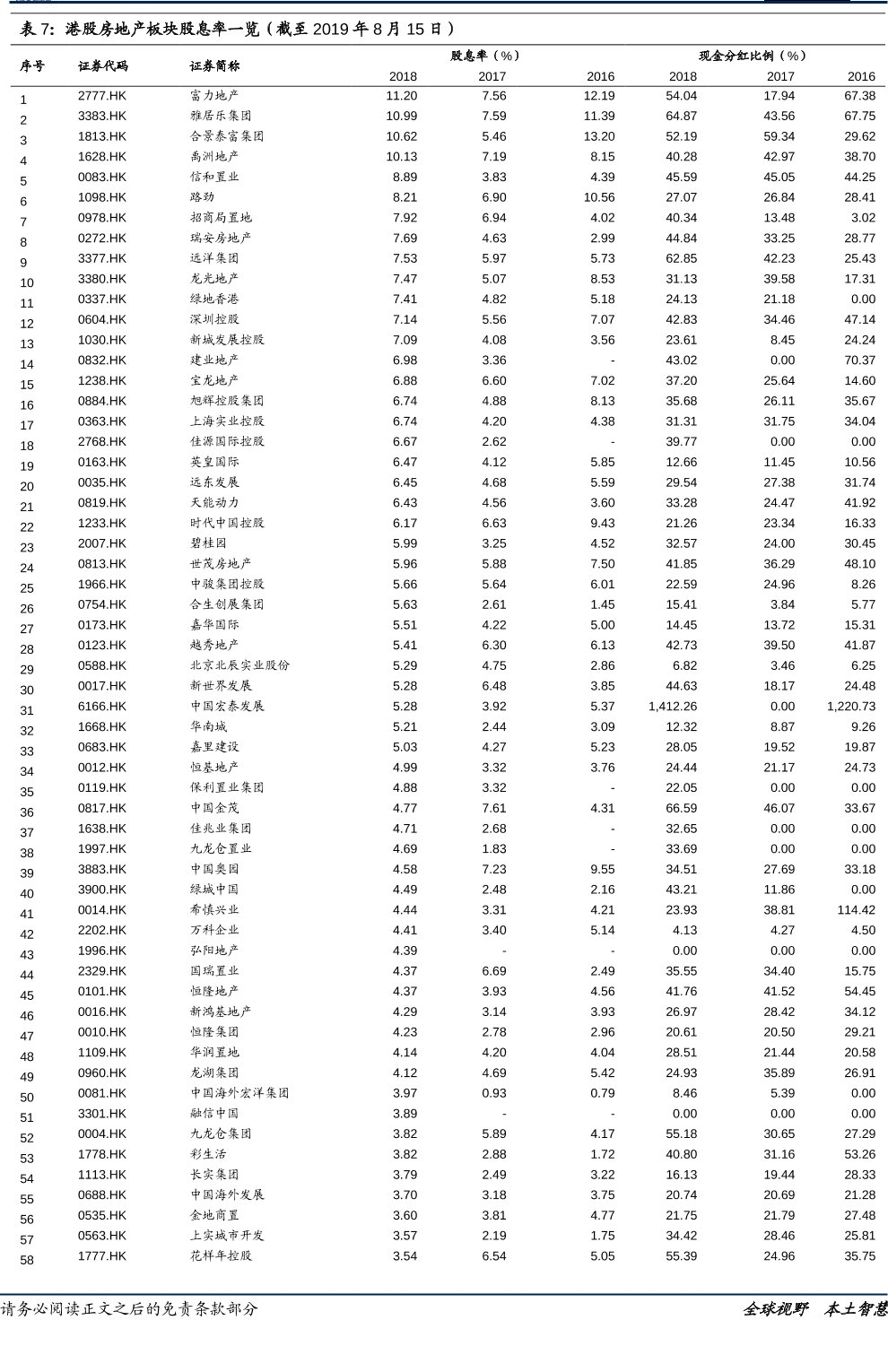

截止2019年10月3日,公司市盈率(TTM)约为3.08,低于房地产行业平均市盈率(TTM)的水平,从去年的每股股息0.3港元来看,股息率高达11.90%,从上表可知,港股房企的历年的股息率在4%-10%偏多,景瑞控股去年的股息率远高于大部分房地产企业股息率的平均水平。

由于国家严控资金流入房地产企业,导致今年机构对房企的估值偏低,虽然景瑞控股融资成本大幅增加,但景瑞控股的估值远低于行业水平,股息率也远高于行业水平,土地储备充足,当前3倍的估值还是处于较为低估水平。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)