以前世界著名的投资者巴菲特先生曾说过,“对用便宜的价格买下一家经营不善的银行一点兴趣都没有,相反希望用合理的价格,买进一些经营良好的银行”,这位老爷子前半生可是专挑便宜货买,为什么对于银行业就这么苛刻,对于经营不善的银行再便宜一点兴趣都没有呢?

针对上述问题,再结合中国银行业,我们来谈谈为什么对于经营不善的银行要比较谨慎?银行表面的低估值,但并不意味着具有较高的性价比?

我们以招商银行(600036-CN;03968-HK)(零售业务为主)和兴业银行(同业业务为主),招商是行业内公认的优秀银行,而兴业也还行,但由于近几年政策打压同业业务,兴业的经营状况就更差一点。

这两家银行在资产规模上基本相当(7万亿上下),净利润虽然招行比兴业多一点,但是就算在近两年招行经营势头更好的背景下,两家银行的净利润差距也不到1.4倍,如果招行的市值比兴业高出1.4倍左右,那么,大部分人可能就会觉得招行更具有价值,然而,实际情况是,截至2019年9月30日股价收盘,根据东方财富数据显示,招行的最新市值为8764亿元(人民币,下同),兴业的最新市值为3642亿元,招行市值是兴业的2.4倍。哪家银行更具有价值呢?

准确的说是招行比较优秀,但是价格更贵一点,而兴业价格便宜一点,但是比较平庸,到底选哪个呢?

首先,我们来看拨备,这是银行业调整利润的蓄水池,一般来说,银行业经营景气度高的时候,这个指标会高一点,赚得钱可以适当的储蓄起来,避免在行业景气度弱的时候,净利润出现较大的波动,毕竟银行业的经营自身带有很高的杠杆,这种做法也无可厚非。

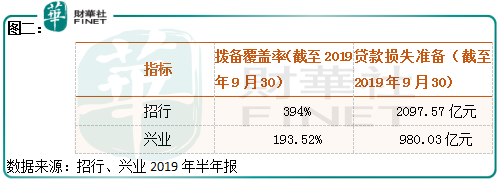

根据招行2019年半年报显示,公司的拨备覆盖率394%,贷款损失准备2097.57亿元,同期兴业的拨备覆盖率为193.52%,贷款损失准备980.03亿元。

直观的一看,招行藏起来的钱更多,他计提了更多的减值准备,足足比兴业银行高出1117亿元,如果招行和兴业基本看齐,把这一千多个亿分批增加到利润里面,公司的市盈率还高吗?市净率还高吗?

会降下来一大截吧,但是绝不至于市净率低于1,因为2019年半年报招行的净资产不到6千亿,而市值已经接近9千亿,所以,就算把这块藏起来的利润释放出来,招行的估值看起来还会高。先别急,我们再接着往下看。

我们再继续以这两家银行的2019年半年报为例,来看看坏账情况,因为,坏账率越低,意味着这家银行经营越健康,也一定程度上反映出这家银行有钱去处理坏账,也就意味这家银行的真实盈利能力更强。

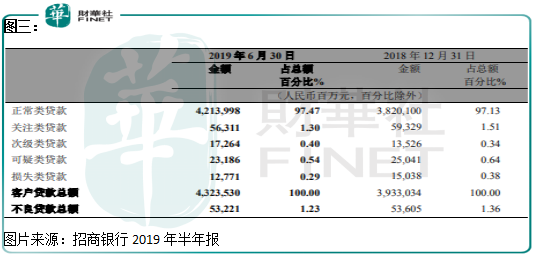

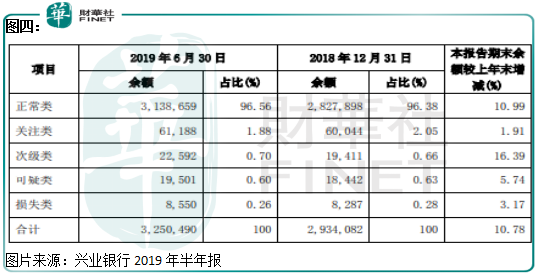

首先说明的是,招行和兴业的不良贷款率在行业都不算高。根据2019年中报显示,招行不良贷款率为1.23%,不良贷款余额为532.21亿元,兴业不良贷款率为1.56%,不良贷款余额为506.43亿元,很明显,招行的不良贷款率要低一大截。

另外,我们从图三和图四看,除过损失类贷款占比兴业的比招行低,其余的可疑类、次级类和关注类贷款占比兴业都比招行高,另外,逾期90天以上的占比兴业也比招行高出一大截,而除过损失类是全额计提坏账之外,可疑类按照50%计提、次级类按照25%计提,关注类按照2%计提,意味着兴业这一块后期的坏账生成率大概率比招行高,这也侧面反映出招行是大额计提坏账、核销坏账,也可能是坏账原本生成的少,而兴业是把坏账藏起来了,没钱处理嘛。

如果兴业银行把不良资产大幅计提、大幅核销之后(和招行的比例一样),兴业的估值就会提升(当然了,这是不可能的,因为在保证现在利润增长的前提下,大额核销坏账之后,拨贷比等指标就不符合监管规定了),加上上面我们提到的拨备影响,招行的估值还会比兴业高多少?

以上我们均是静态看两家银行的一些与不良相关数据,这些都是固定的,但更主要的是看未来,未来这两家银行哪家赚钱能力强?预期坏账生成率会小一点呢?

这个就应该从负债和资产的定价能力来谈,银行负债成本就相当于一般企业的原材料成本,贷款价格就相当于一般企业的产品销售价格,当然,这里会有区别,我们只是打个比方,方便读者理解。

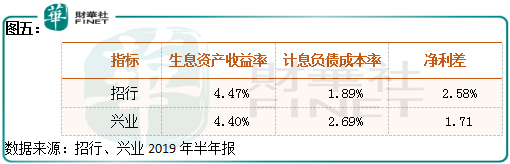

招行的产品和兴业的产品都一样,都是钱,所以谁的计息负债端成本低,谁的生息资产端收益率高,谁的毛利率(净利差)就高,谁的赚钱能力就强。

从图五看,这两家银行在生息资产端收益率基本相同,差别主要出在计息负债端了,招行的计息负责端优势要比兴业大的多,所以它的净利差就比兴业高的多,它的赚钱能力就比兴业高的多。

可别小瞧净利差这高出的0.87个百分点,影响是非常大的,想想看兴业的净利差才1.71,招行这块的盈利能力高出兴业50%,这就相当于都卖同样的产品,你一件产品赚的毛利20元,而我赚30元,你觉得差别大吗?

更重要的是这种优势可持续的,为什么可持续?我觉得这可以结合两家企业的企业文化来谈谈。

在谈企业文化之前,财华社强调一下,银行的任何决策都是在十多倍的经营杠杆下完成的,所以,在对于银行业的任何思考,一定要把高杠杆给公司带来的影响考虑进去。

企业文化这个非常抽象的概念,为什么他就很重要呢?因为这是一家企业的长期使命和引导企业未来前进的一种文化,企业文化的形成需要时间,消失更需要时间,他从方方面面影响着企业。

想要了解一家公司企业文化,你就得深入了解这家企业。以招行为例,在各家银行为了赚快钱,都做同业业务的时候,招行持续深耕投入时间长、成本高的零售业务,这里就决定了招行审慎的企业文化,因为,同业业务在一段时间内,扩张不受存贷比约束,赚钱既快又容易,但同业业务使银行资金流入不到实体,在金融系统空转,这是不可持续扩张的,因为监管层不允许,这违背了金融服务实体的理念。

近几年随着监管层对约束银行同业业务的政策出台,那些以前依靠金融套利的银行都玩不转了,相反以招行为例,踏踏实实深耕零售业务,服务好客户的银行,积累了巨大的竞争优势(低成本获客能力以及较低的坏账生成)。当然了,这种竞争优势不是一天两天形成的,也不会一天两天消失,最起码在未来三五年注定了招行相对兴业而言,具有明显的竞争优势。

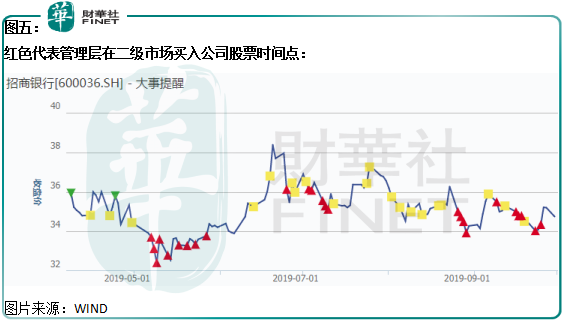

另外,管理层用自己钱在二级市场买公司股票的并不多,尤其是国企,因为不是自己公司,只是一个经营者,不是特别看好,一般来讲不会在二级市场自己掏钱买,而招行的管理层却是通过二级市场,持续大额的买入自家公司的股票,这反映出管理层对公司未来的经营非常有信心。

这就是企业文化,深入的了解,用心的去感受,你就会发现招行有审慎的企业文化,他们的业务都是为了跑马拉松,而不是百米冲刺,这对于杠杆企业来说,尤为重要,另外,管理层和公司利益深度绑定,有助于公司走的更远。

到这里,哪家银行更具有性价比,估计读者自己心里也有一杆秤了,尤其是对于这种高杠杆企业,他们的报表利润可调节空间非常大,表面的估值低并不能证明什么,这也是为什么就连世界著名的投资者巴菲特先生认为,经营不善的银行没有价值的原因(举例招行和兴业并不是说兴业经营的有多差,招行经营的有多好,只是为了提供一个思路)。

1.银行业表面静态的低估值,并不意味着具有较高的投资性价比,因为,高杠杆使他们的利润可调整空间非常大。

2.那些拥有审慎企业文化的银行,比那些在经营上相对激进的银行,长远看更具有性价比。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)