三季度关于贵州茅台(600519-CN)的好消息“满天飞”,中秋节放量、增加直营供给、经销商提前打款等,再加上公司近一年有提价预期和放量预期,都促使市场对于这家公司的三季报及中期业绩增长预期非常好,也使这家公司的股价在2019年10月15日收盘创出年内新高,市盈率(PE)高达38.62倍。

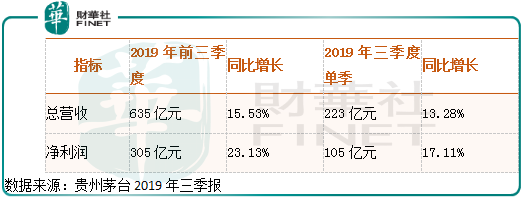

随着2019年10月15日晚间,贵州茅台的三季报披露,情况似乎不像市场想的那样乐观。前三季度公司总营收635亿元(人民币,下同),同比增长15.53%,净利润305亿元,同比增长23.13%;三季度单季实现总营收223亿元,同比增长13.28%,净利润105亿元,同比增长17.11%,毛利率为91.49%,环比下跌0.38个百分点。

很明显不管是总营收还是净利润,环比数据均出现了下滑,说明三季度贵州茅台的销售并不像市场预期的那么乐观。

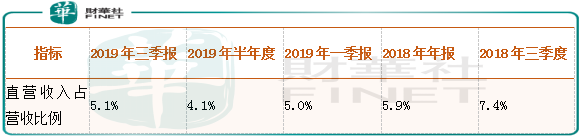

2019年三季报收入按销售渠道划分,直销收入31.03亿元,批发收入577.67亿元,直营收入占营业收入5.1%,2019年半年度直营收入占营业收入4.1%,2018年三季度直营收入占营业收入7.4%。从上面这组数据我们可以推测出,三季度单季公司直营收入较前两个季度有所好转,但是前三个季度直营收入同比还是出现了明显下滑。三季度单季直营放量并不是特别明显,低于市场预期。

三季度末贵州茅台预收款项为112.6亿元,较2019年半年度的122.6亿元,环比下降10个亿,预收款这一块给公司释放了10个亿收入,公司三季度真实的销售数据比披露的要更难看,这一块严重低于市场预期。这一块下滑有两个原因1.商超、电商不用提前打预收款2.公司今年总的量原本严重供不应求,没必要收那么多的应收款。

三季度单季贵州茅台税金及附加32.08亿元,占营收14.96%,2018年三季度单季税金及附加为32.16亿元,占营收17.66%,很明显今年三季度公司的税费占比明显下降了,这一块给公司释放了不少净利润。

对于这份贵州茅台的三季报整体感觉就是,公司自己在控制销售的节奏,因为全年可销售的量是固定的,加上去年四季度单季公司营收和净利润(2018年四季度单季净利润增长47.56%)基数比较高,所以,要给今年四季度留足够的量,唯一令人不满意的就是公司直营放量不及预期,且占比总营收越来越少了。

只要贵州茅台终端价格不出现崩盘式下跌,未来两年这家公司大概率继续保持较高的增长,唯一担忧的是,市面、渠道库存了不少的茅台酒,存酒的大部分都是为了炒作酒价,在未来卖个高价格,所以,一旦终端市场价格向下,这部分人是有抛售需求的,但市面上到底有多少存库,估计谁也说不清。

未来两三年这家公司业绩增长的保证主要有两个,放量和提价。

首先来说提价,贵州茅台是白酒行业中唯一一家最应该提价而不提价的白酒公司,因为这家公司主力产品飞天茅台出厂价和终端销售价差距约1500元,渠道经销商赚得钱比公司还多,这种情况在全世界都是很少见的,另外,茅台上次提高出厂价是2017年底,2018年公司不提价,2019年提价概率不大,意味着未来一两年这家公司有很强的提价需求。

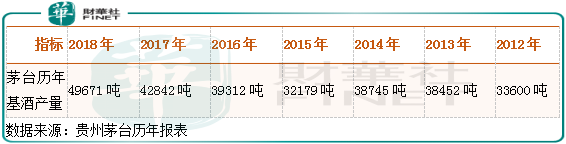

再来说放量,2018年四季度贵州茅台股价出现大幅下跌,有很大原因就是因为市场预期2019年贵州茅台没有足够的酒可以销售,2018年公司茅台酒销量为32463吨,而2011年至2018年茅台酒产能分别约为30000吨、33600吨、38400吨、38700吨、32200吨、39300吨、42800吨、49700吨,鉴于贵州茅台的生产到销售需要4年至5年时间,所以,2019公司卖的酒是2015年的,加上勾兑中间还会有损耗,所以,2019年公司的产品就不够卖,利润上不去,但值得庆幸的是公司通过卖老酒加结构优化,使2019年净利润增长的还不错。

到了2020年,公司卖的是2016年的酒,2016年公司茅台酒产能为39300吨,所以2020年公司量上不存在不够卖的状况,这也是保证公司未来一两年业绩增长的重要条件。

总体来看,三季报茅台的业绩增速有所放缓,低于市场预期,但长期看这家公司的增长潜力依然十足。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)