上市公司的第三季度業績期來襲。銀行組别中,中信銀行(00998-HK,601998-CN)率先公佈了按中國會計準則編制(下同)的截至2019年9月30日止前三季業績。公佈業績後第二個交易日,中信銀行的H股股價逆市高開。這家中資商業銀行的前三季業績到底表現如何,能否承受這一漲勢?

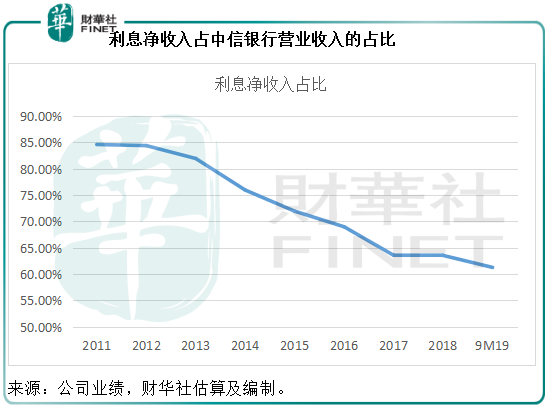

2019年前三季收入同比增長17.30%,至1423.87億元人民幣(下同)。其中,利息淨收入同比增長13.52%,至872.54億元,佔合計營業收入的61.28%,從下圖可見,中信銀行的利息淨收入的佔比持續下降。

期内,非利息收入同比增長23.83%,至551.33億元,佔合計營業收入的38.72%,在非利息收入中,手續費及佣金淨收入同比增長32.08%,至430.62億元。

前三季的業務及管理費同比增加11.14%,信用減值損失也增加了33.26%。由於信用減值損失大幅增加,歸屬於母公司股東的淨利潤僅同比增長10.74%,至407.52億元。扣除非經常性損益後歸屬於本行股東的淨利潤同比增長11.18%,至407.21億元。

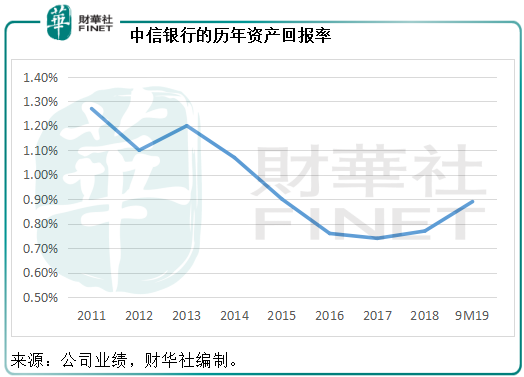

2019年前三個季度,年化平均總資產回報率同比提高了0.02個百分點,至0.89%。資產回報率反映平均每1元人民幣資產創造的利潤,從中可以看到銀行的運行效率。見下圖,中信銀行的資產回報率從2017年低位稍微回升。

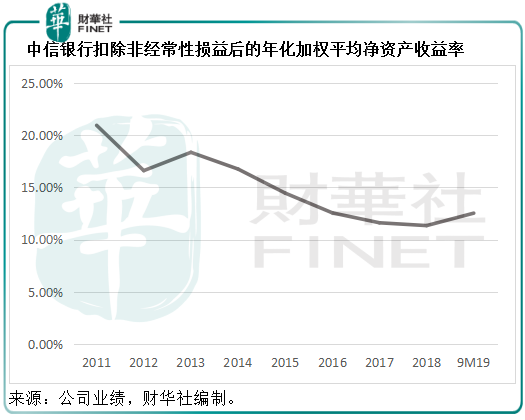

期内,扣除非經常性損益後的年化加權平均淨資產收益率(annualized return on average equity)同比下降0.05個百分點,至12.54%。淨資產收益率(按該公司的英文財報表述來看為ROE),通常反映銀行所有者(股東)的股權投資所賺取的收益。

2019年前三個季度,中信銀行的年化加權平均淨資產收益率(即未扣除非經常性損益)為12.55%,同比下降了0.11個百分點,而年化平均總資產回報率為0.89%。從數據來看,其股本乘數頗高,財華社粗略估算在14倍以上(平均總資產與平均淨資產的比),如果以期末(2019年9月30日)的數據計算,資產與歸屬於銀行股東權益(包括普通股、優先股以及可轉換公司債券權益部分)之比為13.73倍。

這個乘數反映每1元股權資本所對應的資產,也就是俗稱的槓桿水平,投入1元所撬動的資產。從銀行所有者(即股東,包括普通股股東和優先股股東)的角度來看,當然希望投入少但回報高。不過經濟學最簡單的原理就是「天下沒有免費的午餐」,回報高意味著風險高。投資者需要拿捏高資本收益與風險成本之間的平衡。

由於其他銀行尚未公佈第三季度業績,我們以上半年財報披露的數據進行比較,中信銀行截至2019年6月30日的核心一級資本充足率為8.58%,四大國有商業銀行的核心一級資本充足率均在11%以上,資產規模較大的股份制商業銀行交行(03328-HK)和招行(03968-HK)分别為10.86%和11.42%,而資產規模與中信銀行相若的民生銀行(01988-HK),這一比率為8.90%,資產規模小於中信銀行的光大銀行(06818-HK)核心一級資本充足率為9.01%,由此可見,中信銀行的資本充足率低於同行。這反映中信銀行的核心一級資本相對同行為低,若市場情況出現惡化而蠶食其資本時,銀行的風險會增加。

不過截至2019年9月30日,中信銀行的核心一級資本充足率為8.76%,高於監管要求的7.50%,也較6月末時的水平有所提升。

資產質量方面,截至2019年9月30日,中信銀行的不良貸款率為1.72%,相較2018年末為1.77%;撥備覆蓋率為174.82%,相較2018年末為157.98%,高於監管要求的140%。

截至2019年9月末,中信銀行的流動性覆蓋率為117.41%,高於監管要求的100%,也高於年初時的114.33%。

從以上的解釋大家可以看出,中信銀行雙位數淨資產收益率中,槓桿起到了一定的作用,也可以說,中信銀行善用可得資本,但是與同行相比,在市場不確定性增加,貸款發生較大損失可能性升高時,中信銀行的脆弱性或增強。

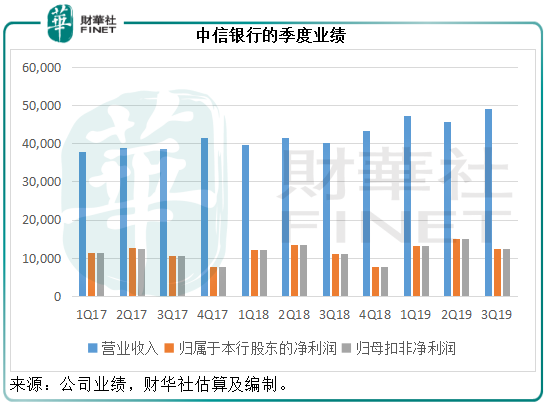

那麽,該銀行的單季表現如何?

2019年第1季,其季度收入同比增長22.08%,至492.37億元,其中利息淨收入同比增長11.24%,至300.92億元,佔總收入的61.12%;手續費及佣金淨收入同比增長37.50%,至147.7億元,佔總收入的30%。

第三季的業務及管理費同比增加了14.59%,信用減值損失更大增38.06%,歸屬於母公司股東的淨利潤同比增長12.34%,至124.45億元,扣非後歸屬於母公司股東的淨利潤同比增長12.51%,至124.31億元。

從上圖可見,中信銀行最近四個季度的收入有所提高,2019年第3季盈利較上年同期有所提高。

2019年第三季,中信銀行的年化平均總資產回報率同比下降了0.02個百分點,至0.78%,年化加權平均淨資產收益率同比上升0.17個百分點,至10.28%,扣除非經常性損益後的年化加權平均淨資產收益率上升了0.19個百分點,至10.27%。

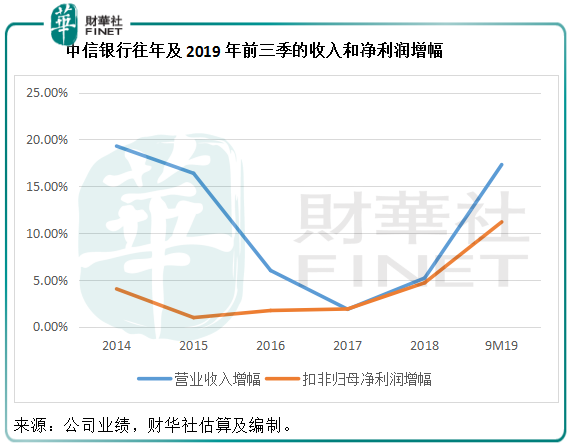

綜上所述,中信銀行2019年前三季的業績表現還不錯,收入維持雙位數增長,但由於信用減值損失大幅增加,淨利潤增幅低於收入增幅,不過仍保持雙位數。見下圖,營收和盈利增長均有所加快。

不過,從信用減值損失大幅增加,以及過往低於同行的核心一級資本充足率來看,中信銀行面對資本市場風險陡然上升的挑戰時,脆弱性可能高於同行,投資者須警惕相關風險。

財華社將繼續為大家密切留意過往入選「港股100強」的企業表現,敬請關注。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)