10月31日,港股或将迎来今年的“冻资王”。

按照计划,我国领先的IP游戏营运商及发行商中手游(00302-HK)将于10月31日在港交所主板正式挂牌交易。中手游此次公开发售获544倍认购,冻结资金超过716亿港元,在正常情况下,中手游有望问鼎今年的“冻资王”。

中手游获得市场如此的的关注,一个重要因素是其拥有强大的基石投资阵容。目前,中手游获7家基石投资者力挺,其中包括腾讯(00700-HK)投资的快手科技、内地短视频平台哔哩哔哩、微博、阅文集团(00772-HK)、三七互娱(002555-CN)、掌趣科技(300315-CN)及恒地(00012-HK)主席李家杰,涵盖了当红的互联网新兴流量平台、IP版权方和顶尖的游戏研发公司。

值得留意的是,李家杰及澳门赌王家族何猷啓(独立董事)均为游戏爱好者,也认同中手游的lP游戏理念及前景。这也是李家杰第一次基石投资游戏公司的IPO,何猷啓首次成为游戏公司的独立董事。

为何中手游会深受互联网巨头和相关行业公司的青睐?因为中手游完美的把握住了“天时地利与人和”的契机。

随着中国娱乐行业的自由化,中国网络游戏行业所面临的政策环境由抑制转变为支持。因此,中国网络游戏市场迅速扩大。自2015年起,按总流水账额计,中国已成为世界最大的网络游戏市场。

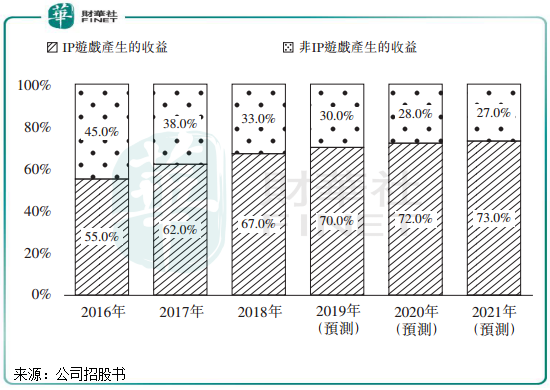

中国网络游戏市场的规模于2018年达致2310亿元(人民币,下同),预计将于2021年达致3217亿元,复合年增长率为11.7%。随着硬件及互联网技术的进步,网络游戏的图像、内容及响应速度不断升级,网络游戏的发展更符合玩家喜好。国家统计局指出,于2018年,基于IP开发的手游产生收益972亿元,预期将于2021年增至1679亿元,复合年增长率为20.0%。

我国政府对游戏版号的审批逐步放宽,今年6月份以来,我国获批的游戏版号不断提升,其中9月份有105款游戏版号下发。这对于游戏发行市场来说无疑是一大喜讯,为游戏开发和发行商提供了更多的机会。

中手游成立至今已有八年,八年的砥砺前行,造就了拥有全国最大IP储备的市场地位。

2011年,内地人肖健和香港人冼汉迪在深圳成立中手游的业务

2012年9月,中手游正式登陆美国纳斯达克成为美股首家中国手游公司

2014年,中手游市值达到独角兽级别(首家香港人在内地联合创立的公司成为独角兽)

2015年从美股私有化,铺路日后回归中国香港资本市场

2019年10月31日,在香港联交所主板上市,成为美股回归港股的先锋

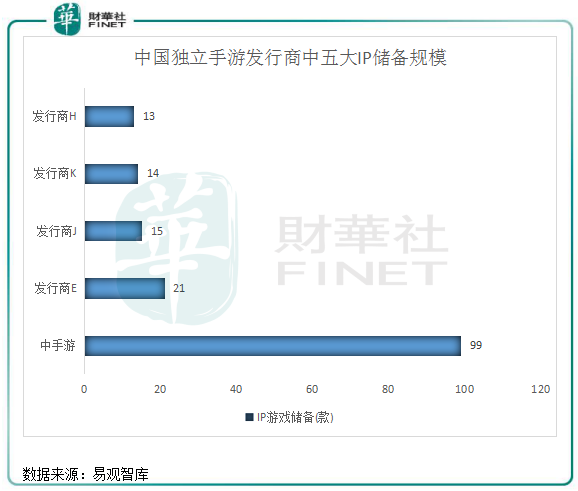

截至2019年6月30日,中手游在国内IP手游发行商中的市场份额稳居第一。2015年-2019年6月期间其累计发行的IP游戏收益和数量均排名第一,市占率分别达13.7%和9.3%。

能获得如此成就,离不开中手游在产品组合以及发行市场上的重视。

在研发上,中手游十分注重研发。其研发开支由2016年的1091.1万元大幅飙升至2019年上半年的6626.4万元,成功吸引和挽留了公司的核心雇员,目前拥有超过400名雇员负责研发活动,目前研发人员占比已经达到54.25%,研发团队实力强大。

为提升运营和技术能力,中手游在2018年收购了文脉互动及北京软星51%股权,为中手游贡献了包括《仙剑》和《轩辕剑》系列在内的68款自有IP,文脉互动则具有七年MMORPG页游研发经验,因此中手游拥有了业界领先的游戏开发能力。此外,中手游与105家研发商保持合作关系并投资了12家手游研发商,已接近A股游戏上市公司龙头的水平。

强劲的研发实力支撑起了中手游丰富的产品组合,成功及丰富的游戏组合确保公司整体的成功不会依赖任何单一游戏。在产品层面,从此前的棋牌游戏+精品网游,到目前已经扩展到了IP精品大作、女性向、二次元、H5小游戏等,并且在APP端和H5都已覆盖和有行业代表作品。这些作品中培育出了众多热门及优秀的游戏产品,包括《仙剑奇侠传》、《轩辕剑》、《大富翁》、《明星志愿》及《天使帝国》,其中《仙剑奇侠传》被新华网授予“2019年最受期待网络游戏”称号。

通过自研\收购北京软星、天使基金,以及与22名IP版权方建立合作关系,截至2019年6月30日,中手游的IP储备共有99款,在所有中国独立手游发行商中拥有最大的IP储备。其中包括31项授权IP和68项自有IP,合作的版权方包括东映动画、日本聚逸株式会社、盛大集团、SNK等。其中全球顶级IP有数十款,如《航海王》、《龙珠Z》、《火影忍者》、《妖精的尾巴》等,经典自有IP包括《仙剑奇侠传》、《轩辕剑》和《大富翁》等,以及授权的人气国漫IP《择天记》、《画江湖之杯莫停》等。而其中《仙剑奇侠传》和《轩辕剑》两个IP,更曾入选为官方发布的《面向高质量的发展:2017-2018年度IP评价报告》中的TOP20超级头部IP。

此外,作为有限合伙人,中手游是国宏嘉信资本的战略级别LP,而国宏嘉信资本投资于IP版权方、IP培育平台及垂直平台,为中手游提供优质IP来源。IP储备是开发IP游戏的基础,拥有如此大规模的IP储备,通过广阔的发行网络发行该等游戏,从而获取更多的游戏玩家以及利润。2016年-2019年上半年,中手游发行的IP游戏总流水账额增长18.68%,达13.4亿元,占到2019年上半年总流水账额的67.7%,成为公司营收的重要推动力。

不仅是拥有大量IP储备,中手游同时拥有庞大和多层次的发行网络,以较为完整的产业链开拓手游市场。

当前,中手游与超过400个第三方发行渠道合作:包括主要的国内外应用市场及第三方公开平台、手机制造商营运的应用市场及社交网络平台。其中与Apple App Store保持紧密合作,与腾讯应用宝、奇虎360手机助手等知名的第三方开放平台展开广泛合作,并于手机制造商营运的应用市场发行中手游的游戏,包括小米应用商店、华为应用市场、OPPO应用商店及vivo应用商店。

经过八年的沉淀,中手游具备了大量的游戏玩家资源,知名度得以大幅提升。

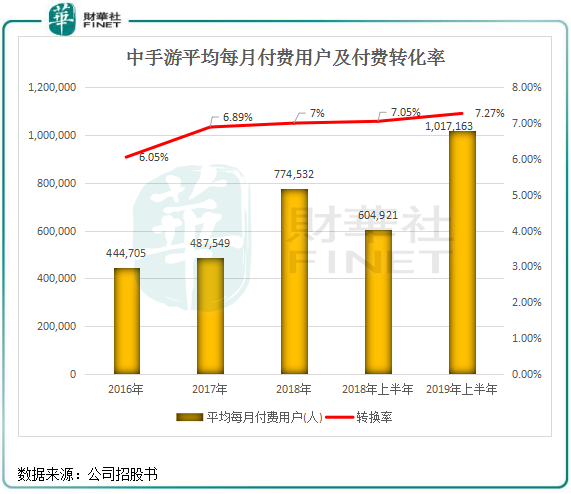

若不计及2016年7月出售的《全民枪战》及《炫舞团》两款当时最受欢迎的游戏,中手游的平均每月活跃用户由2016年的735.02万人大幅增加90.34%至1399万人,凸显出公司在丰富的游戏产品组合以及庞大和多层次发行网络方面的优异成效。平均每月付费用户方面,中手游亦取得不俗的成绩,2019年上半年平均每月付费用户突破了100万人。而2016年以来的付费转换率均超过了6%,2019年上半年提升至7.27%,远高于行业平均水平。

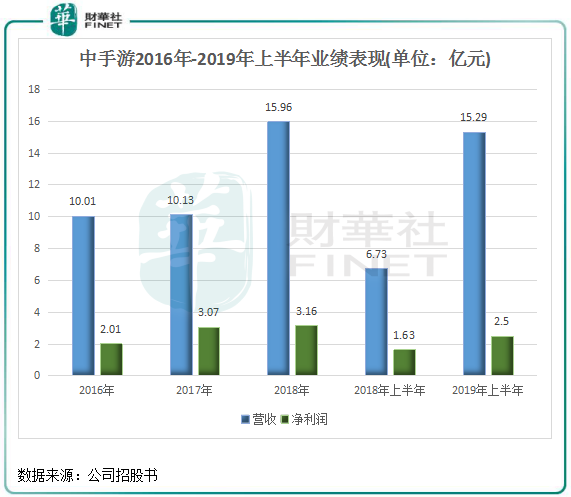

新款自研IP手游表现强劲以及老游产品持续的流水贡献,提振了中手游的业绩。2019年上半年,中手游共获得持续经营业务收入达15.29亿元,同比增长高达127.4%,净利润为2.5亿元,同比增长53.63%。

实际上,2016年-2018年,中手游受益于尖端自研实力、优质IP的泛娱乐价值开拓以及管理团队高瞻远瞩,收入和利润均逐年提升,盈利能力十分稳健。

在现金流方面,中手游的经营现金流表现优异,2019年上半年达到了1.71亿元,相比2018年末增长187.5%,高于同期营收增速。期末现金及现金等价物为1.74亿元,占流动资产13.58%。随着IPO募资补充营运资金和产品线充足供应,短期公司的经营资金充裕率有望进一步改善。

此外,在2016年-2018年,中手游资产负债率稳定在34%左右,低于国内游戏上市公司龙头的平均水平,无债务压力,这对于需要大量投入资金进行产品研发的游戏开发商来说是充满期待的。

经过多年的发展,中手游已构建了IP游戏生态体系、自研自发长生命周期产品以及自有IP及IP品牌运营的可持续发展的业务布局,并且均已产生不错的成效,成就了公司在细分IP手游发行领域稳居头部地位。

对于未来发展战略,中手游将用上市募集的资金持续深化IP游戏生态战略,进一步合作、投资和并购优质的IP资源、游戏研发商和金牌制作人团队,并进一步通过投资和并购方式,深化长生命周期玩法品类游戏的自研自发体系。

中手游预期本次招股将取得的合计所得款项净额(经扣除有关全球发售的包销费用及估计开支)将约为10.373亿港元,其中:

估计总所得款项净额约50%或5.186亿港元将主要用于扩大及提升公司的IP游戏发行及开发业务;

估计总所得款项净额约40%或4.150亿港元将主要用于手游生态系统中参与者的并购活动;

估计总所得款项净额约10%或1.037亿港元将用作营运资金及一般企业用途。

未来,中手游将在上市融资获得新鲜血液,透过根据自有IP开发泛娱乐产品令收入来源更趋多元化,巩固其行业龙头地位,同时也为玩家和行业带来更多优秀的产品。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)