维亚生物(01873-HK)这家创新药物研发商,在港交所一上市就遭到市场的热捧,它是港交所认购热度最高的生物医药公司之一,可见公司被市场的认可程度之高。

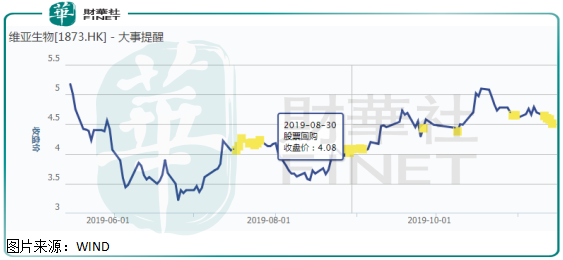

但是,上市之后维亚生物的股价,并没有市场想想的那么乐观,一直处于宽幅震荡的状态,似乎就连公司都着急了,近三、四个月维亚生物自己掏腰包持续的回购自家股份,那么,公司真的有那么值钱吗?

我们先来简单的看几组数据,截至2019年11月14日收盘,维亚生物的动态市盈率(PE)74.17倍,市净率(PB)3.78倍,静态看估值并不便宜,反而比较高。别急,我们再来看看公司的业绩,2019年半年报收入增长83.9%,2018年增长41.68%,2017年增长53.63%,似乎还不错?归母净利润2019年半年报下滑8.48%,2018年增长18.74%,2017年增长211.60%,归母净利润数据就没有营收数据那么稳定了。

静态看维亚生物估值挺高,动态看公司营业收入增速较快,但是利润不稳定,那么简单的市盈率估值对公司肯定是不合理的。

接下来,我们详细的看看财务数据和业务详情,看看公司的高增长能否维持,未来是否有持续稳定的利润增长潜力支撑现在市值?

因为利润波动太大,市盈率估值不合理,那我们就拆分开公司资产负债表,看看公司资产结构。

截至2019年半年报,维亚生物账上总资产18.12亿元,其中,总负债为1.18亿元,净资产16.94亿元,净资产中以现金为主,现金总和为12.55亿元,类现金金融资产(公允价值计量且其变动计入当期损益的金融资金)为3.38亿元,其他资产都没必要看,因为公司总资产中现金和类现金资产已经占到近90%。

很明显,除去总负债之后,维亚生物的净资产非常干净,大部分都是一些现金或者可变现的金融资产,整个公司财务非常稳健。

那么,维亚生物市值是净资产的3.78倍合理吗?如果公司未来收入和净利润增长确定性非常强,3.78倍的市净率似乎也还好,接下来,我们就来重点看看公司的业务。

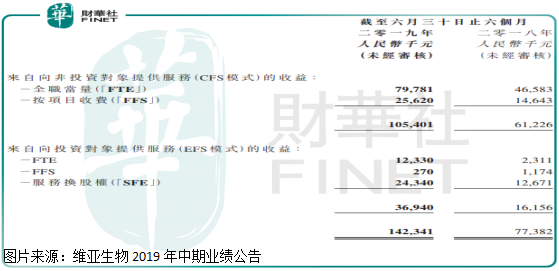

开头我们已经提到了,维亚生物是做创新药研发的,它的收入来源两个部分,CFS模式(提供服务收取现金),EFS模式(提供服务收取股权),什么意思呢?就是维亚生物帮助其他医药公司做药品研发,一种模式是收取现金,另一种模式是被帮助公司用其股权作为报酬,这也难怪我们在维亚生物资产负债表中可以看到大量的金融资产了。

先来看CFS模式,截至2019年6月30日,CFS收入总和为1.05亿元,较2018年同期增长约72%,EFS收入总和为0.369亿元,同比增长约128%。

另外,根据维亚生物招股说明显示,2016年至2018年公司CFS模式赚取的收入总和由0.81亿元,增长至1.55亿元;2016年至2018年公司EFS模式赚取的收入总和由0.15亿元,增长至0.55亿元;2016年至2018年公司总收入由0.96亿元增长至2.1亿元;经营利润更是由2016年的0.32亿元,增长至2018年的1.30亿元。

收入增速不是一般的快,三年就翻一倍,经营利润更是如此,增速高于营收增速,这个数据不是一般的棒,那么,它未来还能不能维持这个增速呢?

根据2019年现有的数据看,维亚生物今年的收入增速并不比前两年差,另外,公司招股说明书中有披露这样一段话“我们截至2016年、2017年、2018年,分别为107名、117名和152名客户提供服务,而我们自回头客所得的收益,占我们期间总收益分别为69.6%、88.5%和81.0%”,这意味公司的经营业绩可预测比较强,短期来看,未来几年维亚生物高增长的可能性还是比较大的。

最后我们需要特别注意,一个既是风险点又可能给公司带来超额收益的点,就是服务换股权,这有点类似投资性质,但庆幸的是公司既是专业内的人,又可以有选择的去投资,这样所获取的股权质量就会相对高一点,但也要注意出现收取股权资产出现大幅减值的问题,这对公司现金流是致命的,尤其是公司EFS模式的业务占比收入较多时候,因为,收入原本用股权代替,现金流不会太好看,一旦收取的股权出现巨额减值,那么,对公司现金流会雪上加霜。

综上所述,公司净资产以现金为主,收入高增速未来几年确定性强,但唯一的问题就是静态看估值不便宜,当然,如果未来十年维亚生物的收入和净利润,还可以保持2016年至2018年的复合增长,现在的估值一点也不贵,但问题是,对任何公司未来业绩增速的预期一定要谨慎在谨慎。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)