刚刚,百济神州(06160-HK;BGNE)宣布其内部自主研发药物BTK抑制剂Zanubrutinib(泽布替尼),通过美国食品药品监督管理局(FDA)加速批准,用于治疗既往接受过至少一项疗法的成年套细胞淋巴瘤(MCL)患者。

值得一提的是,进入11月以来,百济神州可谓是喜事连连。11月5日,百济神州及西雅图遗传公司就高级癌症临床前候选药物签署了许可协议。代理使用专有西雅图遗传学基于抗体的技术,预计将在2020年上半年进入临床试验。到了11月13日,国家药监局药品审评中心(CDE)已结束百济神州PD-1替雷利珠单抗注册申请的技术审评工作,并已在11月13日报送国家药监局进行审批,品种技术审评建议结论为“批准生产”。这意味着百济神州的替雷利珠单抗下一步将进入文件制作与中心审核签发的环节,获批上市在即。

虽然今年业务方面取得多项突破性进展,但百济神州并未实现真正的盈利。据百济神州前三季度业绩报显示,截至2019年9月30日的第三季度,实现收入为5014万美元,同比减少约7.49%;净亏损为3.0736亿美元,同比增加约113.4%;每股亏损0.39美元。

那么,对于处于仍然处于亏损阶段的百济神州未来有何看点呢?

治疗淋巴瘤的BTK抑制剂 Zanubrutinib是百济神州自主研发的一款重磅药物。目前在全球范围内上市的只有两款,一款是强生和艾伯维共同开发的Ibrutinib。这款药物在2013年11月获得美国FDA批准上市,并在2018年8月进入中国市场。

另一款是阿斯利康的acalabrutinib(第二代BTK抑制剂)。它在2017年11月获美国FDA批准上市,但目前并未在国内获批上市。也就说如无意外,百济神州的Zanubrutinib将会是中国境内的第二款、全球范围内的第三款BTK抑制剂。

Ibrutinib背靠强生和艾伯维两大医药商业巨头,上市后的销售额的爆发力是可想而知的。EvaluatePharma数据显示,Ibrutinib的全球销售额从2014年的5.5亿美元一路狂飙到2018年的35.9亿美元,年复合增长率59.84%,一举成为仅次于默沙东的Keytruda (pembrolizumab)、新基公司的Revlimid(来那度胺)和百时美施贵宝的Opdivo(nivolumab)的全球第四大抗肿瘤药物。

天花板之高,除了先发优势,百济神州的Zanubrutinib还有另一个市场竞争优势,那就是它的适应症布局。百济神州的研发管道有一个较国内几家做生物药研发药企不同的特点,那就是它的一款药物对应多个适应症,而且是在中美两地同时展开的项目研发。

需要留意的是,日前Zanubrutinib获批的是MCL这一适应症,而它的竞争对手Ibrutinib和acalabrutinib在美国获批的同样也是用于二线治疗的MCL,说明百济神州在这款药物上真正是站在了能与国际巨头比肩的赛道上。

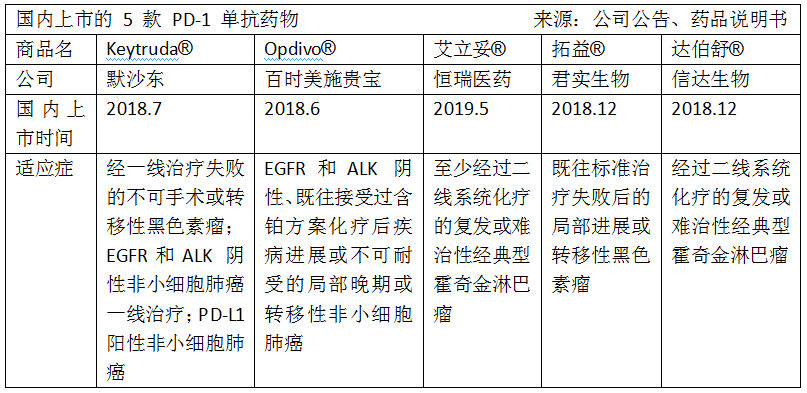

目前,中国市场共有5款PD-1药物上市销售,包括2种进口PD-1单抗,百时美施贵宝的Opdivo®和默沙东的Keytruda®和3种国产的,包括君实生物-B(01877-HK)的拓益®、信达生物(1801-HK)的达伯舒®、以及恒瑞医药(600276-CN)的艾立妥®。

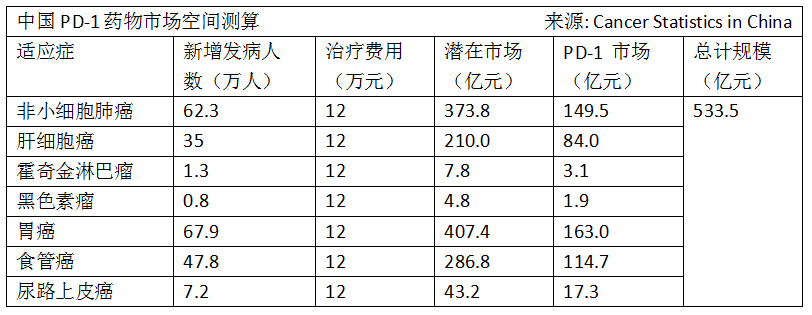

以进口的PD-1单抗为一组,它们获批的适应症基本都是大适应症,市场规模较大。比如Opdivo®和Keytruda®都获批非小细胞肺癌(NSCLC)。据Cancer Statistics in China 2018年的数据测算,NSCLC市场规模为149.5亿元;相比之下,霍奇金淋巴瘤(NA)市场规模就较小了,只有3.1亿元。而这又恰好是国产第一梯队的PD-1单抗的首个申报适应症。

为了加速获批上市,国内研发PD-1单抗的企业大部分采取的是通过小适应症实现“fast to market”的申报策略,从而在研发布局上会优先偏向临床安全性较高的、“战时”无需拖太长的适应症。百济神州也不例外。不过,它也早开始大适应的临床试验了。

截至2018年底,tislelizumab的临床试验已经累计入组了超过2,200名患者。Tislelizumab目前有11项关键临床试验正在进行,包括非小细胞肺癌临床试验、食管癌试验、胃癌试验、肝细胞癌试验,以及经典型霍奇金淋巴瘤及尿路上皮癌患者的临床试验。

在这11个关键临床试验当中,仅有1项试验由新基公司主导(1线非小细胞肺癌的临床3期),其余试验均由百济神州主导。因此,百济神州与新基公司的合作终止,并不会对tislelizumab的研发进程造成明显影响。

不过在适应症上,tislelizumab还暂时无法与进口的媲美,那就只有借进医保的东风在价格上扳回一局。目前相比进口的PD-1单抗,国产的定价相当吸引。拓益®符合赠药条件的病人一年的治疗费用约为18.72万;达伯舒®赠药后的费用约为一年16.7万,两款药物仅为进口的30%和50%,恒瑞的PD-1定价虽然与进口药相当,但买赠药政策力度大,因此目前上市的三款国产PD-1单抗的治疗价格优势显著。

自今年3月医保局公布目录调整方案以来,在满足有效性、安全性等前提下,价格较高或对医保基金影响较大的专利独家药品将当通过谈判方式进入医保目录。目前,新的一轮医保谈判正在展开中,未来随着国产PD-1单抗大适应症的逐步获批,tislelizumab的市场空间是值得期待的。

据2019年前三季财报显示,百济神州在今年年底前和2020年的各项重要事件,共有多至10项正在开展的3期或潜在的注册性临床试验计划公布数据,同时还有计划中的两款公司自主开发产品的商业上市。可见百济神州的产品储备较为丰富,而优秀的产品储备离不开公司多年的内部研发投入和外部的合作推进。

2019年首三季,百济神州研发费用为2.37亿美元,较2018年同期增加60.55%,相当于2018年全年研发投入的34.9%。2018年百济神州投入研发的费用较2017年的2.69亿美元增加1.5倍。如无意外,2018年在研发方面的投入百济神州达到近三年的峰值。截至目前,公司所有的研发支出均为费用化。

按2018年的研发投入计,百济神州已经超过绝大部分国内传统龙头药企。高昂的研发费用主要是由于公司在全球多个地区同时展开临床试验。百济神州目前或已有超过30项正在全球进行或拟启动的临床试验。大量的研发投入将为百济神州未来开拓国际市场奠定了基础。

近日,药圈被百济神州和安进合作的消息刷屏,这笔合作无论在涉及金额还是产品上都是令市场瞩目的。从合作内容来看,本次合作涉及商业化产品、在研产品和股权投资三个部分。

就合作本身而言,对百济神州的意义更大,这从股价表现上已经可以明显反应。今年第二季度,百济神州的收入因为百时美施贵宝与新基的合作而受到负面影响。对目前尚未拥有造血能力的百济神州而言,能否有足够的资金让研发持续下去是首要任务,因此跨国间合作的财务条款最能解燃眉之急。

往后看14个月,百济神州的股价催化剂还很多。除了包括Zanubrutinib和Tislelizumab的上市申请可能获批,以及近10个重磅临床3期的数据的披露。

另外,笔者留意到,安进是国际医药巨头中为数不多的没有PD-1/PD-(L)1的药企,而PD-1/PD-(L)1必然是未来肿瘤联合治疗中绕不开的赛道。未来安进和百济神州还会有是否就Tislelizumab展开进一步合作的想象空间。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)