铁路扣件系统作为钢轨固定于铁路轨枕的必然部分,是确保每条铁路轨道安全及有效运作的支柱。随着我国近年来高速铁路、城市铁路交通、传统轨道及重载铁路需求的增加,助推铁路扣件系统及零售市场规模不断走高。

受市场需求驱动,我国铁路行业领先的铁路扣件系统供应商翼辰实业(01596-HK),签约合同订单创出新高,股价随后出现触底反弹的情况。那么是否意味着翼辰实业经营业绩将迎来高增长的机会呢?

9月27日,翼辰实业发布中期报告显示,上半年公司新签铁路扣件系统合同的初始值约为人民币5.63亿元(人民币 单位下同),同比增加约58.1%;高速铁路扣件系统签订合同的初始价值约为3.10亿元,同比增加约244.44%;城市轨道交通扣件系统签订合同的初始价值约为2.20亿元;截至2019年6月末,公司未完成合同金额高达约为14.08亿元(包括增值税)。

沉浸近2个月二级市场股价,好像是受上半年手握巨额订单的刺激,开启了上涨的步伐。截止2019年9月27日-11月27日收盘价计算,翼辰实业累计涨幅度为26.1%,香港恒生指数累计涨幅约为3.85%。

值得注意的是,从股价反弹的幅度来看,翼辰实业在该区间内是跑赢了大市。但是若将股价波动周期拉长至两年,翼辰实业的此次上涨或许是股价在下跌周期中一次不起眼的反弹罢了。

截止2018年01月02日-2019年11月27日收盘价计算,翼辰实业股价累计跌幅为16.96%,其中股价较2018年2月底高点的7.567港元,跌幅达45.68%。同期香港恒生指数累计跌幅11.67%。由此可见,将股价周期拉长,翼辰实业目前股价是跑输大市。

将翼辰实业经营业绩及股价走势结合起来看,公司股价近两年跑输大市原因或许与盈利能力下滑和资产周转能力减弱存在莫大的关系。

我国河北省石家庄市藁城区,是古时王室丝织物经商地及现代工业发展最主要的地区。在这悠久的经商文化及深厚工业底蕴的环境下,翼城实业于2001年在此注册成立,并开启了工业机械的征程。

在工业机械领域,翼辰实业主要从事我国铁路扣件系统产品及焊接材料产品的制造及销售业务。服务对象便是国有企业铁路开发及铁路制造公司和其他铁路开发企业。

借助我国高速铁路、城市铁路交通系列、传统轨道及重载铁路需求不断增加,翼辰实业的铁路扣件系统产品也随之水涨船高,营业收入更是在2016年首度突破10亿大关,一时风光无两。

俗话讲:“趁热要打铁”。在业绩蒸蒸日上之际,翼辰实业选择登录港交所这个国际化大舞台。于2016年12月21日,公司在香港联交所主板敲锣上市,开启国际化的征程。

值得注意的是,一般新股上市后,前两年业绩通过资本性扩张,均有不俗的表现。但是翼辰实业经营业绩却出现倒退现象,且盈利能力不如上市前那么好。

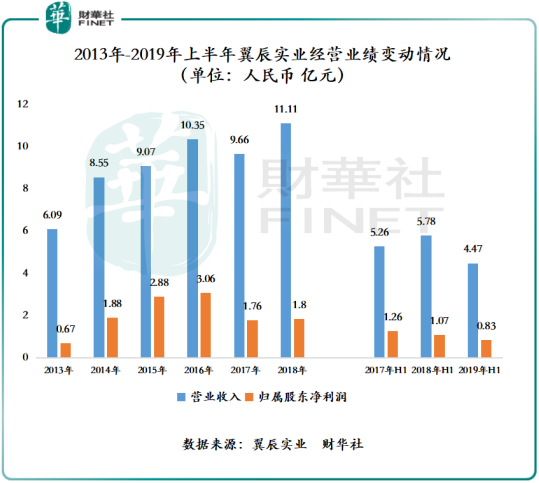

如下图所示,截止2013年-2016年末,营业收入从6.09亿元增至10.35亿元,年复合增长率为19.34%,归属股东净利润从0.67亿元增至3.06亿元,年复合增长率为65.91%。截止2016年-2018年末,营业收入年复合增长率仅有3.6%,归属股东净利润却从3.06亿元下滑至1.8亿元。经营业绩持续走弱的势头仍在延续,2019年上半年翼辰实业营业收入同比下滑22.7%,至4.47亿元,归属股东净利润为0.83亿元,同比下滑22.33%。

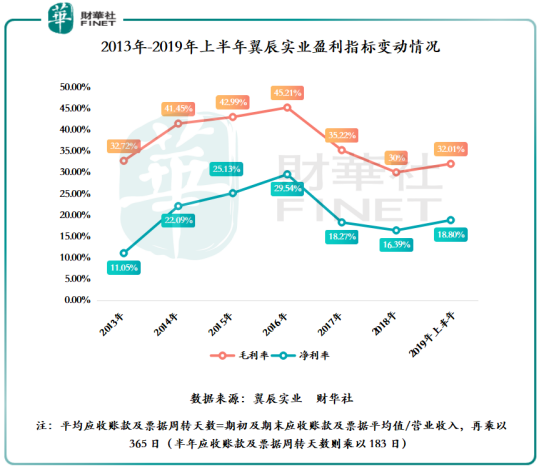

在经营业绩整体表现并不佳的形势下,翼辰实业的两大盈利指标均有不同程度的下滑。如下图所示,2013年-2016年翼辰实业的毛利率是呈现走高的态势,但是到了2017年毛利率开始出现下跌拐点,降至2019年上半年的32.01%。同期净利率也出现前高后低的走势。导致公司盈利能力下滑的主要原因,受行业竞争持续加剧(晋亿实业及铁科轨道等企业持续加码铁路扣件领域)及成本上升的影响,公司核心业务铁路扣件系统产品的毛利率从2016年的47.5%下滑至2019年上半年的37.5%。

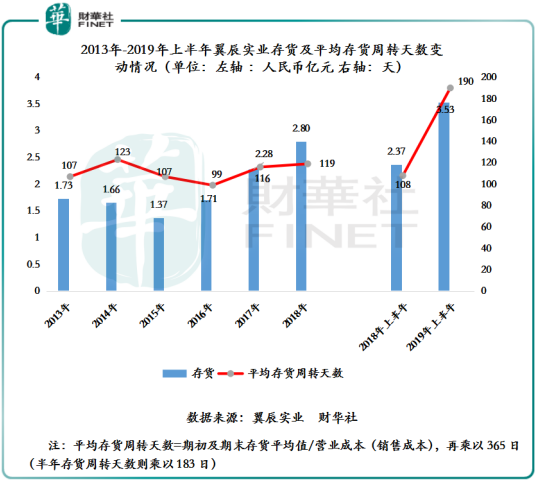

除了行业竞争加剧及成本上升带来的影响,公司存货及应收账款大幅增长,也是影响业绩变现的另一大影响因素。如下图所示,截止2013年-2016年末,翼辰实业存货从1.73亿元下滑至1.71亿元,平均存货周转天数从107天下降至99天,存货周转出现了转优的情况。殊不知,上市后翼辰实业的存货像打了鸡血一样,一路高歌猛进,从2016年1.71亿元跃升至2019年上半年的3.53亿元,平均存货周转天数更是从99天上涨至190天,占流动资产的比重从8.31%上涨至19.53%。

虽说存货随业绩增长而增长是企业发展过程中的常态,但是翼辰实业的存货增速显然要高于营收增速及在手订单额的增速。存货大幅增长必然会影响企业生产经营各环节的效率,资产流动性受限,转换为在手现金的速度变慢。若不加强存货管理,任其无限的增长,定会带来不必要的风险。

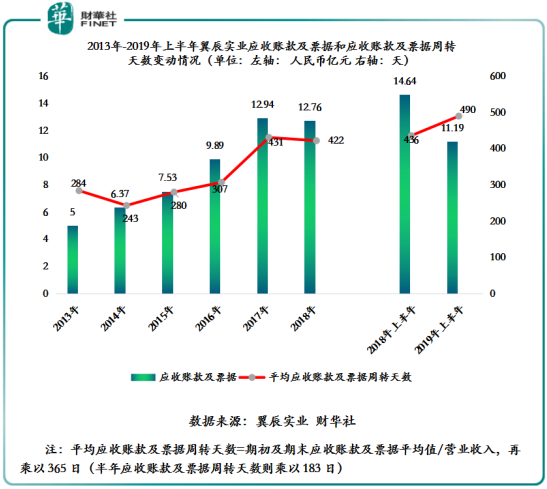

应收账款及票据方面,截止2013年-2018年末,翼辰实业的应收账款及票据从2013年5亿元增至2018年的12.76亿元,年复合增长率为20.60%,高于同期12.77%的营业收入年复合增长率。另外,公司应收账款及票据周转天数也从2013年的284天上涨至2018年的422天,2019年上半年应收账款及票据周转天数更是创出历史新高的490天。

这里要注意的是,因铁路扣件市场大部分产品是销售给内部审批程序较长的国有企业或大型铁路建设公司,加上行业建设周期的影响,导致铁路扣件服务商(包括翼辰实业)的应收账款及票据周转天数出现超过1年时间的情况,且高于其他领域的工业机械服务企业。

虽然应收款项及票据周转天数超过365天是受行业业务性质的影响,但是当下翼辰实业的应收账款及票据周转天数已经逼近500天,显然高于同业平均周转天数,影响经营效率、回款效率的提升。对此,在应收账款及票据管理工作上,翼辰实业尚需加把劲。

受存货周转天数、应收账款及票据周转天数不断上涨的影响,导致翼辰实业的经营现金流流入状况并不理想,总资产周转次数弱于同业。

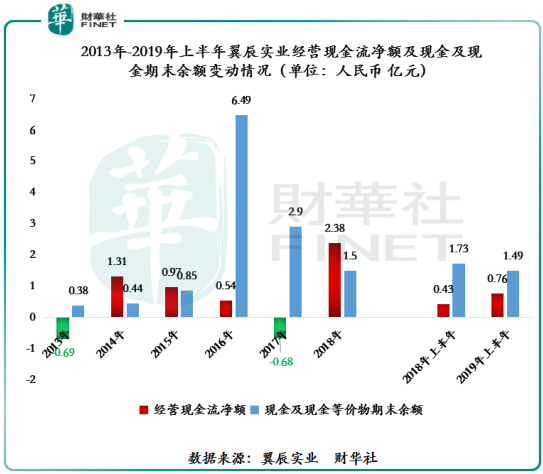

如下图所示,翼辰实业的经营现金流净额、现金及现金等价物期末余额(在手现金)整体波动较大,并没有出现稳步上行的态势。另外,翼辰实业2019年上半年总资产周转率仅为0.17次,低于wind港股及沪深工业机械行业总资产周转率的0.31次及0.29次。

从上市至今,翼辰实业经营业绩的质量及盈利能力并没有上市前好,反而出现了存货和应收账款及票据周转天数不断上行的情况。2019年上半年翼辰实业手握巨额大单,股价随后出现触底反弹的情况,并不能反映公司经营业绩正处于向好的趋势发展。因此,本次股价触底反弹并非经营业绩增长驱动所致,投资者尚需留意风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)