自成立至今,已有28年履历的IT老兵伟仕佳杰(00856-HK),一直对外相对低调。这也导致年营收超600亿的伟仕佳杰在二级市场少有人知其谁。

虽对外相对低调,但二级市场股价的表现可不低调,近一年股价、近五年股价、近十年股价涨幅均跑赢恒指指数。

据财华社数据统计,近一年、近五年及近十年伟仕佳杰的股价累计涨幅(收盘价计)分别为5.50%、97.95%及442.77%,同期恒指指数涨幅分别为3.478%、12.64%及17.01%。按照量价来度量,近五年及近十年的伟仕佳杰年复合增长率分别为14.63%及18.43%,恒指指数的年复合增长率为2.43%及1.58%。不难看出,股价不管从短周期还是长周期都是跑赢大市的。

除此之外,我们从股价月线走势来看(如下图所示),近10年时间里,伟仕佳杰是经历过最少三波牛熊洗礼,而每次经历市场回调,公司股价并未出现创历史新低的情况,反而呈现出稳步上行的态势。

香港资本市场流传一句话“好业绩,市场会说话”。

作为在港股资本市场沉浮近17年的伟仕佳杰,经营业绩的稳步上行,将“好业绩,市场会说话”进行了完美的诠释。

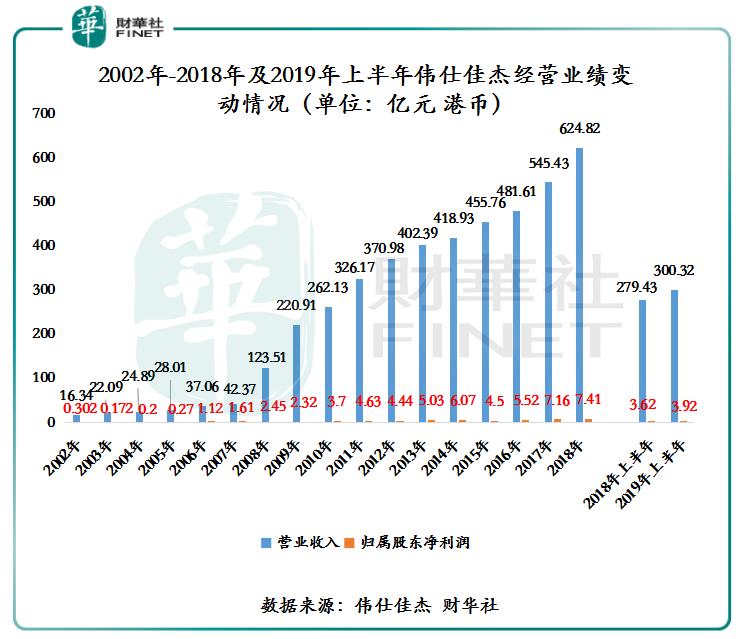

截至2002年-2018年末,伟仕佳杰的营业收入从2002年的港币16.34亿元(单位:港币下同)增至2018年的624.82亿元,年复合增长率为25.57%,归属股东净利率从2002年0.302亿元增至2018年7.41亿元,年复合增长率为22.14%,保持着双位数增长的态势。

值得一提的是,在2019年上半年外部环境复杂多变的形势下,经营业绩仍保持良好的增长势头。截至2019年6月30日,伟仕佳杰的营业收入为300.32亿元,同比增长7.48%,归属股东净利润为3.92亿元,同比增长8.3%。

诚然,在经历多个经济周期,经营业绩仍保持正增长态势,可见其实力一斑。正因有良好的业绩加持,伟仕佳杰股价才能有跑赢大市驱动力。

把伟仕佳杰捧得这么高。难道伟仕佳杰真的无懈可击吗?没有一点不足吗?

非也!

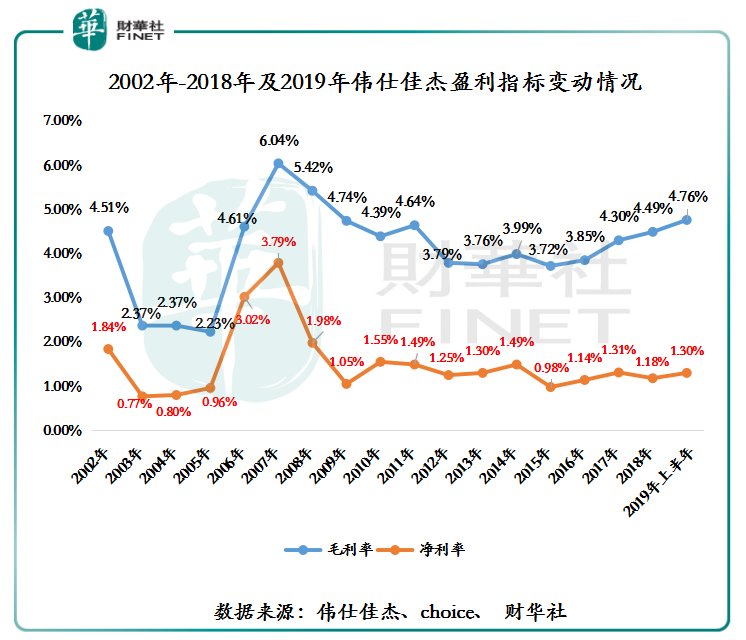

从财务指标及数据来看,伟仕佳杰在盈利能力、经营现金流、债务结构及企业管理方面尚需加劲。盈利指标方面,截至2002年-2018年末及2019年上半年,伟仕佳杰的毛利率从2002年的4.51%提升至2019年上半年的4.76%,基本在原地踏步;净利率(归属股东净利率/营业收入*100%)从2002年的1.84%下滑至2019年上半年的1.30%。如下图所示,上市至今盈利指标走势来看,目前伟仕佳杰毛利率及净利率并非处于历史较优的位置。

公司经营业绩不断提升,毛利率及净利率提升空间并不大的主要原因有以下两方面:

一方面,伟仕佳杰所处的IT分销领域本身不具备定价能力且长期存在底毛利的情况。另一方面,在行业低毛利率的市场环境下,行业分销竞争又持续加剧及互联网分销渠道的争食的影响,行业盈利能力提升非常有限。

因伟仕佳杰处于低毛利的分销行业,二级市场股价及估值较其他IT业务领域的上市公司要低很多的原因所在。

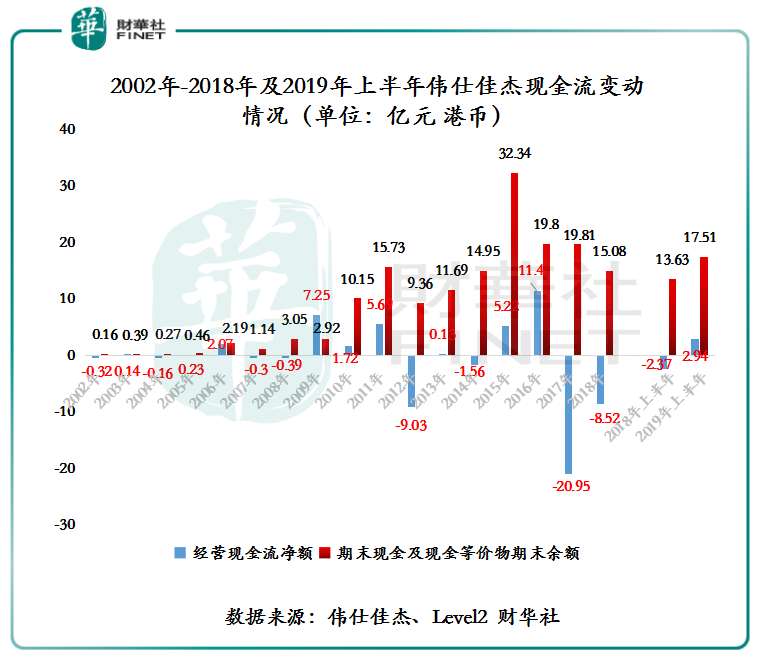

现金流方面,截至2019年上半年,伟仕佳杰的经营现金流净额为2.94亿元,较2018年上半年净流出2.37亿元,有了大的改善;期末现金及现金等价物余额为17.51亿元,同比增长28.5%,整体给人看上去,2019年上半年现金流净流入的情况相对可观。但是,结合2002年至2018年末公司现金流变动来看,公司整体现金流变动较大,与经营业绩蒸蒸日上景象存在较大反差。那么,2019年上半年的现金流表现是否又是昙花一现呢?因此,稳定的现金流入也会伟仕佳杰未来需要努力的方向。

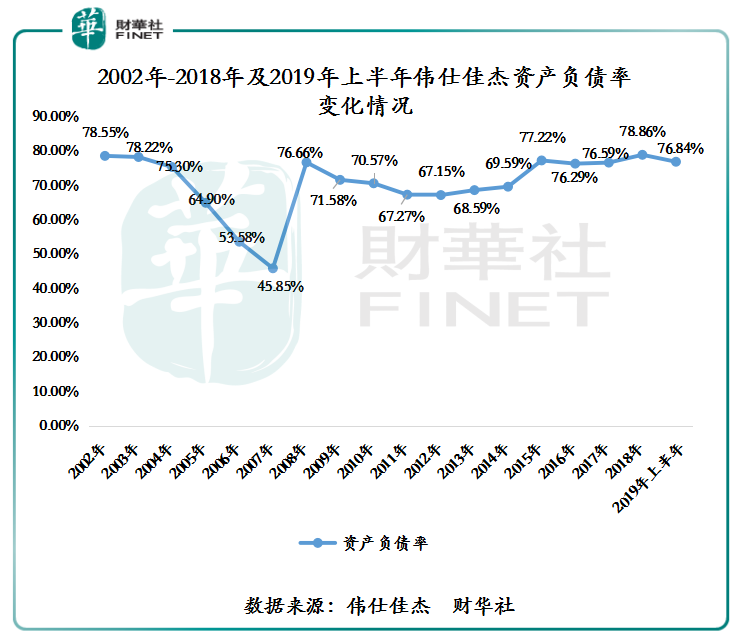

资产负债率方面,因经营现金流流入波动较大影响及业务拓展需要,伟仕佳杰通过借债来提升流动性。截至2014年末至2019年6月30日,公司短期借贷从35.56亿元上升至64.12亿元,长期借贷从37.6万元上升至15.03亿元,净负债从20.62亿元上升至61.64亿元。受借贷金额上升影响,伟仕佳杰资产负债率也从69.59%提升至76.84%,高于47.63%的港股技术产品分销商(26家上市企业资产负债率均值)行业资产负债率平均值,以及52.44%的沪深两市技术产品分销商(10家上市企业资产负债率均值)行业资产负债率平均值。

企业管理方面,据中国经济网11月29日讯,国家外汇管理局网站公布的行政处罚决定书(深外管检[2019]84号)显示,深圳伟仕宏业电子有限公司(伟仕佳杰子公司)存在违规办理进口付汇行为。被国家外汇管理局深圳市分局责令其改正、警告、并罚款153.45万元。虽然伟仕佳杰子公司违法遭罚153万,对公司经营业绩影响可以忽略不计,但是作为母公司的伟仕佳杰在对子公司管理的过程中,是否存在失职或管理不到位的情况呢?另外,伟仕佳杰作为国内分销行业的领军者,其应当深知品牌信誉度是企业长久发展的基石,是企业与客户关系的纽带。

伟仕佳杰对此回复《财华社》时称,据集团了解,这是子公司同事操作失误导致的违规,已经整改,对于违规行为十分抱歉,并承诺不会再出现类似的问题。另外,伟仕佳杰作为国内分销行业的领军者,其应当深知品牌信誉度是企业长久发展的基石,是企业与客户关系的纽带。因此,伟仕佳杰在注重企业发展的同时,也要强化企业管理,杜绝一切违规行为的发生。

截至2019年6月30日,据wind数据显示,伟仕佳杰的前10大股东持股比例高达93.65%。那么,股价逆市上涨是否与股东高度持股比例有关呢?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)