还没到双12,紫金矿业(02899-HK, 601899-CN)的购物车就已经满了。

中国第一大矿产金生产商紫金矿业于2019年12月2日收市后公布,计划通过境外全资子公司金山香港,以现金方式收购大陆黄金,每股作价5.50加元。

扣除有关权益类工具的行权价后,总对价约为13.3亿加元,约合10亿美元,或人民币70.3亿元。收购价较大陆黄金截至2019年12月2日多伦多证券交易所挂牌股票的前20天成交量加权平均价具有29%的溢价。同时,紫金矿业还将通过认购利率为5%的五年期可转债,为大陆黄金提供5000万美元的融资。

大陆黄金的核心资产是位于哥伦比亚安蒂奇省的武里蒂卡金矿项目100%权益。武里蒂卡金矿是世界级高品位大型金矿,目前项目已完成大部分工程建设。截至2019年10月底,该项目选厂建设已完成88%,预计将于2020年第一季建成投产。

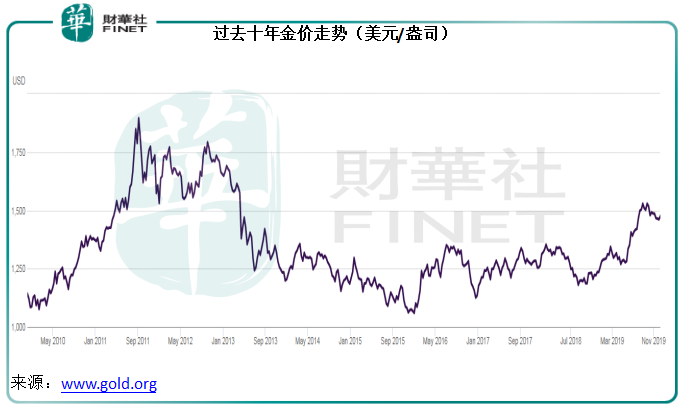

根据公告,该项目设计第一期服务年限为14年,年均产金7.8吨,产银14.5吨,其中前5年年均产金8.8吨,产银15.4吨,全维持成本约为每盎司492美元;如果考虑前期建设费用,全维持成本为每盎司604美元。当前现货金价约为每盎司1475美元(伦敦金现货价)。由此可见,在当前的金价水平,这个项目利润应该不错。

紫金矿业预计收购完成后,其黄金资源储量将超过两千吨,该项目达产后,或可为其矿山黄金产量提升约20%。截至2018年12月31日,紫金矿业的保有黄金资源储量为1728吨,占中国矿山总量的13.1%。

2019年前三个季度,紫金矿业的矿山产金产量同比增长12.51%,至29.414吨。期内,矿山产金的销售单价为每克290.1元人民币。依此价格以及前五年年产8.8吨矿山金的预期计算,财华社粗略估计该项目或可为紫金矿业带来额外25.53亿元人民币的收入,相当于其截至2019年9月30日止12个月矿山产金销售收入的23.64%。

再假设单位销售成本与2019年前三季一致,则财华社估算,该项目或为该公司带来额外9.991亿元人民币的毛利,相当于截至2019年9月底止12个月矿山产金毛利的25.5%,或该公司合计毛利的7.43%。所以,如果资料准确的话,这个项目可为紫金矿业带来的收益是实实在在的。

现在的问题是,紫金矿业的资金足够吗?

近年,紫金矿业频频出海收购矿业资产。最为显著的交易要数去年下半年以18.39亿加元,或13.6亿美元,约合95.3亿元人民币,收购Nevsun的交易。

Nevsun主要包括两个项目,一为Bisha铜锌矿项目,另一个是Timok铜金矿项目。Bisha铜锌矿项目规划服务年限将至2022年,而Timok铜金矿才是这次收购的主要价值所在,该项目分为上下部,全资所有的上部矿为高品位的块状金铜矿,预计2022年试产;而最终权益只有46%的下部为超大型斑岩型铜矿。此交易的代价由紫金矿业增发A股筹得。

2019年11月15日,紫金矿业以每股3.41元人民币公开发行23.46亿股A股,筹得净收益78.47亿元人民币,明显不够支付此交易的代价95亿元人民币。该公司表示将以自筹资金补足。

紫金矿业对于Timok项目似乎志在必得。2019年11月4日,该公司再发公告指计划支付数亿美元取得Timok下带矿的100%权益,代价分为两部分:初始购买价2.4亿美元,以及按收购标的投产后每年千分之四的净冶炼所得向出售方支付款项,累计总额不超过1.5亿美元。也就是说总代价不超过3.9亿美元。

此交易计划于2019年12月31日或之前完成交割,最迟不超过2020年2月29日。

2019年10月8日,紫金矿业的全资子公司金山香港再度出手,与中信金属非洲公司等现有股东签订协议,以现金方式购持有刚果铜矿的艾芬豪矿业4865万股。收购完成后,紫金矿业的持股比重将由9.8%增至13.88%,成为仅次于中信金属的第二大股东。收购价不低于每股3.98加元。若按3.98加元计,则这次增持的总代价为1.94亿加元,或10.33亿元人民币。

加拿大矿业大亨艾芬豪主要资产包括:1)刚果(金)卡莫阿-卡库拉铜矿39.6%权益,2)刚果(金)基普什锌多金属矿的68%权益,3)南非普拉特瑞夫铂族矿的64%权益,以及Western Foreland等勘探项目。此交易将在2019年12月31日前完成。

从以上交易可见,即使不考虑第一项Nevsun交易,紫金矿业还需要再支付近38亿元人民币(或27亿元人民币,若不计Timok下带矿交易后付的1.5亿美元),外加70亿元人民币购大陆黄金,合共过百亿元人民币,钱够吗?

截至2019年9月30日,紫金矿业持有现金66.84亿元人民币,附息贷款(不含永续债)高达497.74亿元人民币,其中有236.45亿元人民币应在一年内支付。2019年前三个季度,紫金矿业来自经营活动的净现金流入同比下降8.49%,至60.57亿元人民币;用于投资的净现金流出同比增加44.3%,高达71.44亿元人民币。由此可见,其财务状况以及经营现金流不足以应付短期债务以及上述交易。

那么问题来了,紫金矿业将如何为清空购物车埋单?

除了常规经营现金流,企业一般通过债权和股权为自身的经营和投资融资,从过往的经营现金流水来看,规模尚不足,所以债权和股权融资方式的可能性较大。从其有影响力的背景以及流水来看,发债当然不成问题,况且还有今年10月底从证监会取得的增发不超过34亿股新股的批准,即使完成了23.46亿股的A股发行,仍有近10亿可发行股份的额度。

只是,不论债权还是股权融资,必然或多或少对现有股东造成负面影响,债务规模扩大增加了利息支出,蚕食了利润增长,而发售新股则摊薄了现有股东权益。最终导致的结果是股价受压。从紫金矿业最近的股价走势可以看出,在宣布收购大陆黄金之后,其H股股价连跌两日。

上述交易都将在今年年底前交割,紫金矿业能否演绎一场别开生面的买家秀?

从长远来看,这些项目看起来不错,贴合紫金矿业刚刚公布的三年计划,侧重于国际化、并购、创新。需要注意的是,从紫金矿业的业绩来看,海外项目贡献已占据颇为显著的位置,但是海外项目的风险或更高,包括汇率、执行风险、政策风险、地缘政治风险等,能否匹配得上这些项目所带来的收益还是未知之数,投资者应警惕。

在2018年的“港股100强”评选中,紫金矿业排名90位。今年,该公司又能否携这些赫赫有名的海外项目入围?敬请留意。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)