2019年,国内创新药研发也掀起一场场风云际会、群雄逐鹿的争霸赛——国产第一梯队的PD-1单抗已经陆续上市销售;国产生物类似药亦已陆续获批上市。各药企通过或临床或合作的方式,正积极寻求新组合疗法。参照先行的重磅炸弹带来具有示范效应的商业价值,投资创新药显然比其他细分领域更具吸引力。

目前,国内与药物相关的准入制度和支付流程正在逐步与国际接轨。一方面,国内制药企业从me-too和fast-follow走向me-better和best-in-class的研发模式将是未来转型创新过渡期的主流模式,也将是国内医药龙头业绩的重要驱动力。另一方面,制度的“国门大开”也意味着来自大型跨国药企更残酷的竞争,和来自国内同行分秒必争的进度角逐。

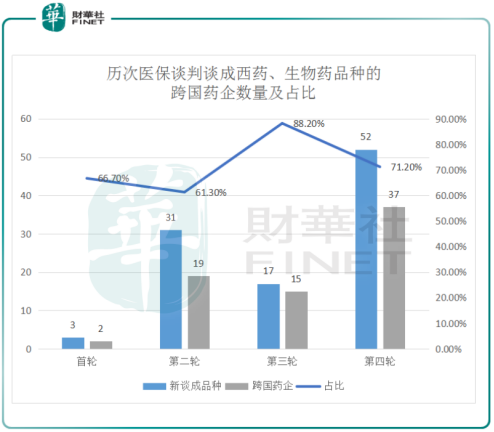

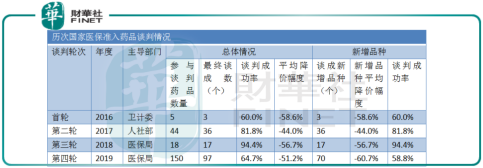

从截至今年年底完成的第4轮医保谈判最终的结果来看,大型的跨国药企无疑是最大赢家。这可以从历次国家医保准入谈判最终谈成的品种及其所属的药企数量(占比)可见:

第一轮准入谈判成功的品种(西药+生物药)的3家企业中跨国药企占2席(阿斯利康和GSK),占比66.7%;第二轮31个谈成的品种中跨国药企占19席,占比61.3%,其中罗氏是最大的赢家,谈成了4个品种;第三轮17个谈成的品种中跨国药企占了15席,占比88.2%,其中诺华和辉瑞分别谈成4个和3个;第四轮新增谈判成功的52个品种跨国药企占37席,占比71.2%。

值得一提的是,这四轮医保谈判平均药价的降幅超过60%,甚至乎有部分药品在竞争性谈判的机制下降幅高达80%。例如第4轮医保谈判丙肝用药的4进2中,吉利德和默沙东不惜巨幅降价85%进医保,说明跨国药企已经看明白了在中国鼓励创新药发展的大背景下,用最低价换大市场的逻辑。

那么中国市场的潜力又有多大?以罗氏、默沙东、阿斯利康、葛兰素史克这4家巨头为例,据Bloomberg和IQVIA数据显示,2019年前三季度它们在中国区的销售额增幅为53%、60%、37%和20%,4家平均增幅为43%;而同期中国制药巨头恒瑞医药的营收增幅仅为36%。跨国制药巨头在中国市场的份额提升,从另一个角度来看,就是中国药企受挤压的程度加深。

跨国制药巨头是具有规模效应的,意思就是它们在欧洲和美国申报的药品在中国几乎可以同步申报成功,中国市场对它们来讲是增量的市场,所以它们敢报地板价,但是中国药企不行。吉利德和默沙东布局全球,同规格的品种在中国无论什么价位都是增量;但对歌礼制药来讲中国市场就是全部——目前它尚未打通国际市场,进不进医保对它的产品放量有决定性作用。因此医保谈判结果公布当天,歌礼制药(01672-HK)的股价大跌25%。

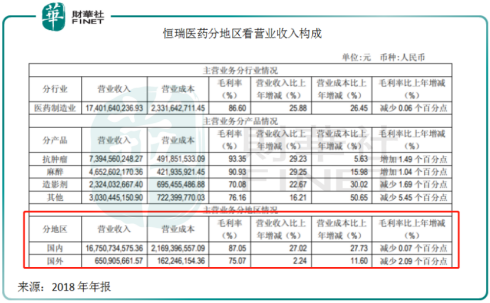

目前中国药企的内需依赖性比较明显。除了部分以出口为主的原料药外,成药制剂国际出口还比较少,绝大部分仍是以国内单一市场为主。例如恒瑞医药在2018年全年在国外地区的营收为6.51亿元,仅占全年营收总额的3.7%左右。

在中国全面扩大对外开放的背景下,一方面全球创新药能够更快进入中国市场,实现更快的放量,另一方面对研发品种拥挤的中国创新药药企来讲,后续产品销售的市场空间就被挤压了。因此对它们来讲,做好全球化竞争准备,药品在欧洲、美国申报,走国际化路线出海就成了当下中国药企面临的销售困局的破解之法。

随着全球范围内的经济和医药行业环境变化(比如first-in-class药品专利到期、医保支付覆盖扩大、新药研发赛道拥挤等等),跨国药企逐渐通过销售或是直接砍掉在研项目的方式来缩减开支,以达到聚焦核心领域的目的。

近期,赛诺菲近期宣布停止糖尿病领域的研发工作,并提出公司将通过紧缩开支和调整供应链的方式来支持研发。除了它以外,诺华、礼来、阿斯利康、安进等大型跨国药企也陆续进行了裁员。未来,这些布局全球的制药巨头将聚焦于抗肿瘤和自身免疫领域的创新药和生物药研发,这必将引领行业的创新研发。

对中国药企而言,医保收支紧张,控费将是相当长的一段时间内的主旋律。因此无论是仿制药的带量采购还是创新药额医保谈判,最终的结果都会是报低价者得大市场的结局。但行业进入精细化发展阶段,过去粗放的生产和管理的发展模式必然难以为继,成本的把控就成为体现一家药企竞争力强弱的指标之一。因此,产品研发赛道的选择将变得非常重要。

从另一个角度看,目前中国大部分的药企研发的创新药多属me too/me-better和大分子生物类似药品种,而且往往是一个品种对应多家药企在研发的格局。而成本为王的背景下,势必有大批的me-too/me-better类的项目需要重新评估才能继续进行下去(这和跨国药企的同类品种做价格竞争时并无优势),可以说前期累计下来的研发项目试错成本也是很高的。

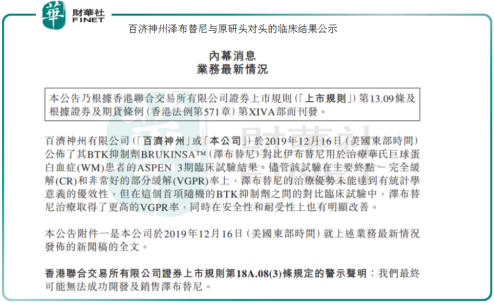

近期,百济神州发布关于泽布替尼与原研药伊布替尼头对头试验的临床结果公告,显示并未达到临床重点,可能导致泽布替尼无法成功开发和销售。尽管百济神州关于泽布替尼这款me-better药物的具体投入的研发费用无从得知,但是总研发支出一直是它不能承受的痛。2019年上半年,百济神州研发开支同比增加49%至407,111千美元,已超过新产品上市和合作推广带来的收入总和。

龙头如恒瑞医药,即使公认作2019年医保谈判中国药企的最大赢家,仍然遭受到股价的抛压。这无疑体现了投资者对医药行业悲观的情绪正在调整医药股的高估值。药是刚需,国产替代进口一定是大势,国内创新药企业能够迎来和跨国制药企业同台竞争的机会实际上是产业向好的表现——创新药的生命周期缩短,产品线要丰富、要均衡,抗压能力才较强。

医保谈判的降价幅度和海外药企进军中国的意图已经敲响了警钟。当前正是中国药企调整经营战略和产品布局的关键时期。手握多个靶点,在研的适应症正在拓展中的药企将在医保支付体系完善的过程中加速放量。与此同时注重新药在全球范围内的同步研发和商业化,减少业绩对内需的依赖。这些都是中国药企危与机并存的历史机遇。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)