贵州银行(06199-HK)已于2019年12月30日在香港联交所主板挂牌。未上市之前,这家背靠贵州省财政厅和贵州茅台(600519-CN)的城商行已经先声夺人。2018年,其净利息收益率和净利差分别为2.82%和2.66%,同期在香港上市的所有中国城商行中均排名第二。2019年上半年,该行的净利息收益率和净利差分别为2.74%和2.61%,保持于一个较高水平。

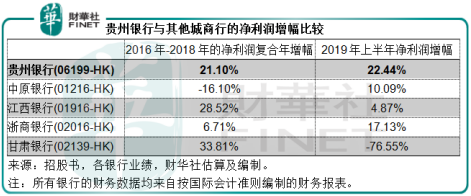

此外,该行的净利润增幅保持强劲的增长势头,2016年至2018年的净利润年复合增长率达到21.10%,而2019年上半年的净利润年增幅更达到22.44%,均处于同行业的上游水平。见下表,与香港上市的几家省级城商行相比,贵州银行2019年上半年的净利润增幅更居于首位。

贵州银行主要经营哪些业务?能够实现如此强劲的净利润增长,它的业务有何优势?

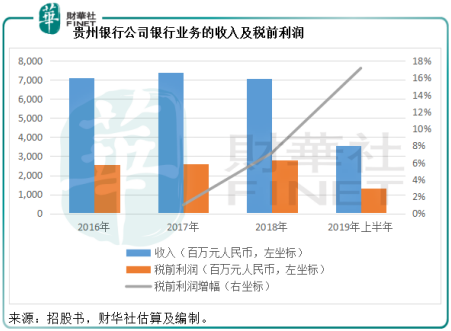

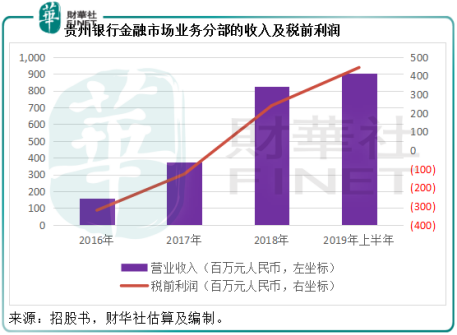

贵州银行的主要业务分部包括公司银行业务、零售银行业务及金融市场业务。公司银行业务是其最重要的营业收入来源,2019年上半年,来自公司银行业务的收入占其总收入的70.8%,主要涉及公司存贷款以及手续费和佣金类产品和服务。除了对公业务外,贵州银行也向零售客户提供存贷款、银行卡以及其他手续费和佣金类服务,该业务于2019年上半年的收入占比为11.2%。金融市场业务的增长非常显著,主要包括投资业务、货币市场交易、债券承分销及同业票据转贴现与再贴现,占其上半年收入的17.9%。

贵州银行推出了多项深度契合贵州省经济结构及发展战略的公司银行产品和服务。作为唯一一家由贵州省政府发起的城市商业银行,得益于当地较快的经济增长,又受惠于各级政府的扶持政策,贵州银行建立了领先的公司银行业务。

例如,该行专注于服务当地高速增长的基础设施和交通运输业,同时积极满足旅游及教育行业和绿色金融项目的需求。截至2019年6月30日,贵州银行向交通、基础设施、旅游和教育行业以及绿色金融项目发放的贷款及垫款占贷款及垫款总额的58.3%。此外,该行凭借多元化的产品、广泛的分支网络及服务效率的提升,积极服务于当地小微企业,亦推动了其公司银行业务的强劲增长。

2019年上半年按平均余额计,公司贷款规模同比增长57.88%,至1302.45亿元人民币(单位下同),公司贷款利息收入同比增长65.68%,至40.47亿元人民币。由于公司银行业务是贵州银行的主要业务,公司客户贷款及垫款规模的扩大是该行能够保持较高净利息收益率的其中一个重要原因。

见下图,贵州银行的公司银行业务税前利润保持强劲,2019年上半年的分部税前利润同比增长17.15%,至13.29亿元人民币(单位下同)。

贵州银行表示未来将聚焦于战略性行业,加强与财政、行政事业单位客户的联系,积极拓展企业类和公共事业类客户,并重点关注旅游、医疗保健、城市建设、基础设施、大数据技术、能源、制造业和其他当地特色产业。

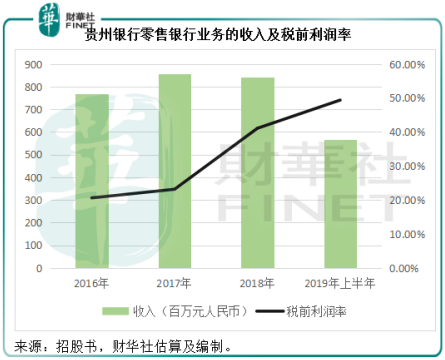

贵州银行的个人存款和贷款规模都见显著增长。

2016年至2018年,个人存款的年复合增长率达到42.3%,规模达到2018年末的631.09亿元。至2019年6月末,个人存款进一步增至748.54亿元,较2018年末增加了18.6%。

个人贷款增幅更大。2016年至2018年,个人贷款的年复合增长率达到51.9%,2018年末的个人贷款规模扩至168.6亿元。截至2019年6月30日,个人贷款进一步增至241.3亿元,较年初时增长了43.1%。

个人贷款的扩大以及平均收益率提升了33个基点,带动2019年上半年个人贷款利息收入同比增长92%,至6.05亿元,利息净收入也保持理想的增长。见下图,零售银行的税前利润率持续攀升,反映盈利能力不断改善。

贵州银行表示,未来会批量获取零售客户,针对个人客户的差异化需求开发新的产品,升级智能网点以提升客户服务及体验。从过往的业绩来看,贵州银行的零售银行业务占比一直都远低于公司客户,这意味着零售银行市场有非常可观的发掘潜力,或可成为其潜在的新增长点。

金融市场业务的业绩增长非常强劲。到2019年上半年,该业务分部的营业收入同比增长72.89%,至9.05亿元,已经高于2018年的全年分部收入8.228亿元;税前利润也增至4.438亿元,相当于2018年全年分部税前利润的1.85倍。

贵州银行表示未来将提升投资能力及提高资产管理能力,扩大同业客户,计划提供外汇、贵金属和大宗商品代理服务,拓展和优化资产管理服务,并通过差异化营销策略、加大覆盖力度和建立区域联盟,来进一步扩大同业及非银金融机构客户基础。这些措施应有利于拓展收入来源,提升利润质量。

对于商业银行来说,风险管理可以说比业务增长还重要。在这方面,贵州银行的表现还不错:不良贷款率由2018年的1.36%下降至2019年上半年的1.09%,低于2018年中国商业银行和城商行1.83%的1.79%的平均不良贷款率(银保监会数据)。

贵州银行表示未来将建立与业务发展相匹配的全面风险管理体系,从控制风险改为主动管理风险,以更好地平衡收益、规模与质量。

除此以外,该银行还计划将发展金融科技作为核心优势之一,采用先进技术支持前台业务发展和中后台职能:提高银行内部的技术能力,在业务中应用先进技术来提升客户体验,建立数字数据收集和统计系统以提高运营效率,并通过大数据分析提高风险管理能力。

贵州银行公司银行业务优势明显,零售银行业务发展潜力可观,金融市场业务发展势头迅猛,加之该银行前瞻性的业务发展策略以及风险管理和技术的不断提升,在贵州省经济强劲增长的背景下,未来发展可期。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

下载财华财经APP,把握投资先机

https://www.finet.com.cn/app

更多精彩内容,请点击:

财华网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视FINTV(http://www.fintv.hk)