公牛集团(603195-CN),想必对这家企业陌生的读者不多,它就是大家常用的转换器、开关插座等产品的生产者。在笔者的印象中,这家企业的产品以质量好、耐用、安全系数高著称。

对这家耳熟能详的公司,读者是不是很好奇这家企业的盈利能力?

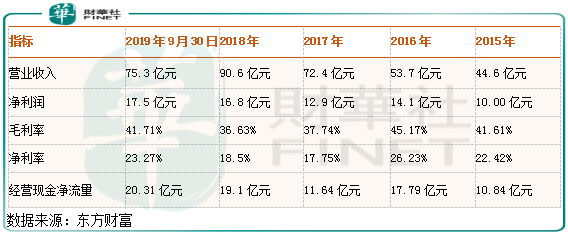

我们先来简单给大家报一组数据,2015年至2018年公牛集团的营业收入由44.6亿元(人民币,下同),增长至90.6亿元,年复合增速为26.6%,2019年前三季度同比增长14.85%;2015年至2018年这家公司净利润由10亿元,增长至16.8亿元,年复合增速为18.9%,2019年前三季度同比增长58.5%。

不管从营业收入增速还是净利润增速来看,公牛集团近五年的业绩增速非常快,完全是一家中高速成长的企业。

另外,公牛集团毛利率和净利率虽然不是特别稳定,但是,毛利率和净利率基数都比较高,也反映出这家公司盈利能力非常强。更重要的是,公牛集团的经营现金净流量常年高于净利润,反映出公司销售回款也非常畅通。

从简单的财务指标看,公牛集团的盈利能力非常强,业绩增速也比较快。接下来,我们重点看看公司的产品,以及产品定价能力。

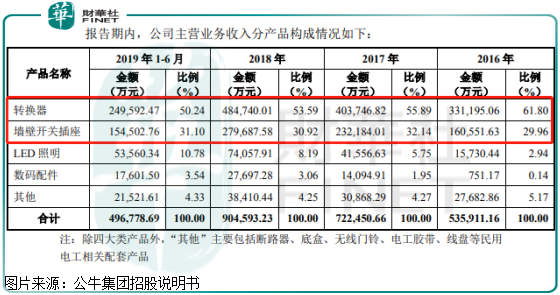

公牛集团的产品主要分为转换器、墙壁开关插座、LED照明和数码配件。其中,转换器收入一直占比公司总收入一半以上。

那么,公司产品定价能力如何呢?看到开头财华社整理的毛利率,大家可能会有所疑虑。

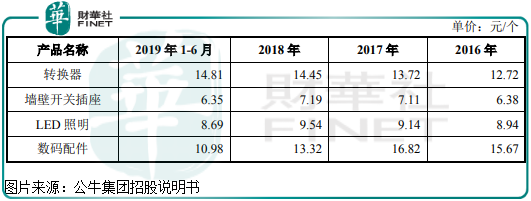

毛利率下滑主要有两种可能,一种是原材料价格大幅波动,第二种是终端产品价格大幅波动。公牛集团的毛利率2016年、2017年、2018年分别为45.2%、37.8%、36.6%和40.3%,其中2017年毛利率下降最为严重,为什么呢?据公司招股说明书解释,是因为1.原材料价格出现了上涨2.低毛利率LED照明和数码配件销售占比上升。

我们先来分析原材料,按理来讲,公牛集团规模太,上游供应商产品(铜材、塑料、五金等)不具有稀缺性或者较高的技术含量,公司对上游供应商具有一定定价权,但是,为什么原材料价格变动,还会对公司毛利率产生较大的影响?答案是大宗商品,公司的原材料主要是大宗商品,而大宗商品价格在2016年垫底之后,2017年快速出现了翻倍大涨,所以,对公牛集团毛利率产生了不利影响,但这具有周期性,是不可持续的。

另外,就是下游终端产品,公牛集团占比营收一半以上的产品——转换器,近几年价格每年都在提升,没有一年是下滑的,反映出公司核心产品还是具有很强的定价权。而其他三项占比较少的产品,价格虽然没有增长,但是,量却保持较快的增长,这点在转换器给公司带来的收入占比逐渐下滑可以体现。

总的来看,公牛集团的产品对上游供应商、下游客户具有较强定价权,近两年毛利率出现下滑主要是,大宗商品价格暴涨导致公司原材料价格大涨,以及公司产品结构调整所致。

最后,我们再来聊聊估值。

公牛集团的发行总市值321亿元,2019年前三季度公司共实现净利润17.5亿元,全年净利润逼近25亿元是大概率,所以,2019年公司动态市盈率(PE)不超过15倍。

合理吗?过往几年公牛集团的营收复合增速超过25%,净利润复合增速接近20%,那么,给公司的市盈率不超过15倍合理吗?

另外,现在是2020年了,如果以公牛集团现在的市值,对应2020年的净利润,市盈率估计最多10倍出头。那么,给一家细分领域的龙头企业,且这家公司过往几年营收和净利润均保持两位数增长,给10倍左右的市盈率合理吗?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)