金融市场多元化的香港,有着众多的金融机构。近年来,在港交所上市的香港本土金融服务供应商或券商并不多,2018年及2019年分别有创陞控股(02680-HK)及LFG投资控股(03938-HK)上市。

进入2020年,又有一家金融服务供应商成功通过港交所聆讯,这家公司就是富石金融控股有限公司(下称“富石金融(02263-HK)”)。于2019年8月22日,富石金融首次向港交所递交招股申请书;2020年1月24日,富石金融通过港交所聆讯,并于1月31日至2月7日招股,拟发行2.5亿股,其中香港公开发售2500万股,国际发售2.25亿股。每股发售价为0.5港元-0.6港元。每手10000股,预期2020年2月19日上市交易。

假设发售价为每股发售股份0.55港元(发售价范围的中位数),富石金融此次上市将净筹1亿港元。

富石金融是一家驻于香港的金融服务供应商,主要从事提供证券交易(包括经纪服务及保证金融资服务)、保证金融资、现金客户违约结算利息、配售及包销以及投资顾问等服务。公司为港交所主板及GEM上市证券买方及卖方的中介,并帮助客户交易其他交易所上市的证券,并就此收取经纪佣金收入。

值得注意的是,富石金融是透过营运附属公司佳富达证券向客户提供服务。佳富达证券是香港证券行业的知名品牌,根据透过联交所执行交易的交易价值计算,佳富达证券在625名香港交易所参与者中排名第151位。

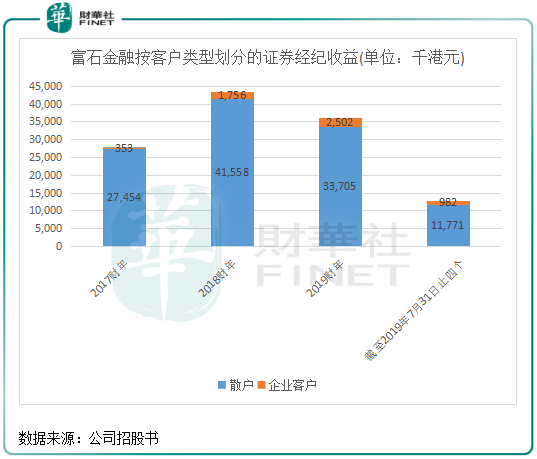

佳富达证券主要面向的主要是来自香港和内地的散户客户,于2017年、 2018年及2019年3月31日以及2019年7月31日,企业客户交易额分别约占公司交易总额的3.0%、1.1%、1.8%及2.5%,而散户客户交易额分别约占交易总额97.0%、98.9%、98.2%及97.5%。

从富石金融的证券交易业务来源来看,近六成的证券交易所产生的佣金及经纪收入来自于香港市场,香港之外的市场占比十分少;另外近四成来自于客户的利息收入,即向客户提供保证金融资服务。

过去6年,香港股市总体呈现上升趋势。香港恒生指数在2013年至2019年呈稳定盈利增长,复合年增长率约为3.2%。

近年来香港的监管机制不断推进,包括透过中华通及放宽对新兴及创新型公司的新上市机制,香港股市交易指数持续推动对证券买卖及证券保证金融资服务的需求。香港已多年蝉联全球IPO桂冠,且连续七年跻身全球三甲。尤其是在2019年,香港主板共有169宗IPO,集资金额达到3145亿港元。

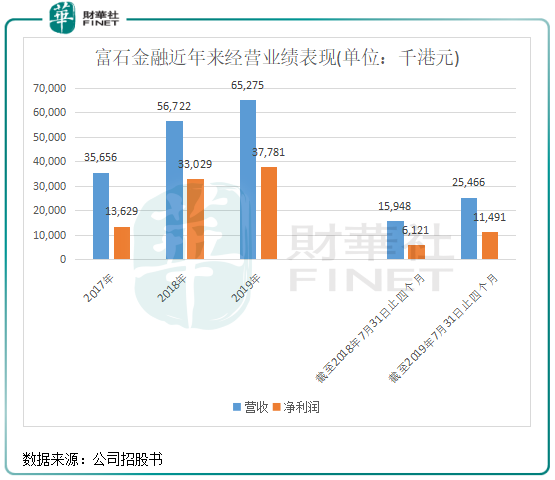

在香港股市热度不减的背景下,佳富达证券所取得的佣金等收益不菲,且参与了不少IPO上市项目,包括江西银行(01916-HK)、交银国际(03329-HK)、久泰邦达能源(02798-HK)等。因此,富石金融业绩表现不错。在过去3个财年(分别是截至每年3月31日的2017-2019财年),富石金融分别收入3565.6万港元、5672.2万港元及6527.5万元,而同期净利润分别为1362.9万港元、3302.9万港元及3778.1万港元,营收/净利润在2017至2019年财年的复合年增长率为35%与66%;而2019年截至7月31日止四个月营收/净利润的同比增速分别约为60%与88%。

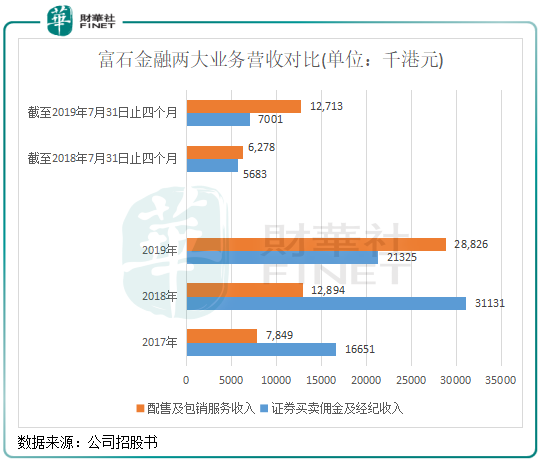

分业务类型看,富石金融业务结构变动较大。在2019年,富石金融的证券买卖佣金及经纪收入同比下滑31.5%至2132.5万港元,被同期配售及包销服务业务的2882.6万港元收入所超越。截至2019年7月31日止4个月,两大业务结构变化加剧,配售及包销服务业务收入1271.3万港元,较证券买卖佣金及经纪业务收入多出近600万港元,证券买卖佣金及经纪业务收入占总营收比重也因此由2017年的46.7%下滑至27.5%,公司第一大业务的位置已不再。而配售及包销服务业务表现强劲,表明公司承接配售及包销项目的能力不断提升。

据悉,富石金融是根据与客户协定的经纪佣金费率就执行交易收取经纪佣金,过去几年,公司执行交易指令收取的经纪佣金费率介乎0.075%至0.25%。佣金及经纪收入下滑,是受平均佣金费用率下滑影响,平均佣金费率由2017年的0.21%下滑至截至2019年7月31日止4个月的0.18%,平均佣金费率下降主要由于根据定价政策若干获授较低佣金费率的客户的交易活动增加所致。

在香港这个国际化金融市场里,香港本土持牌证券及期货中介机构众多,且不断上升,行业竞争非常激烈。

香港持牌证券及期货中介机构的总数由2013年的3,857家增加至2018年的5,666家,复合年增长率约为8.0%。于2019年,共有704名香港交易所参与者,包括658名交易参与者及46名非交易参与者。

此外,近年来在香港成立的中资证券公司数量有所增加。随着中华通的推出,预计中资经纪公司的数量将进一步增加,令香港持牌证券买卖服务行业之间的竞争加剧。

与内地市场相比,香港市场经纪业务的平均佣金水平相对较高,在互联网券商以及市场众多参与者的冲击下,通道业务整体佣金率水平未来依然面临持续下行压力,富石金融3年多时间平均佣金费率下滑了0.03个百分点就可看出其面临着重大的竞争压力。

未来,香港券商市场最大的竞争对手将会是中资券商,券商是重资本的行业,内地券商资金实力普遍比较雄厚,在未来将继续挤压港资券商的市场份额。

此外,外界环境也将是富石金融面临的一大不确定因素。香港多年来不断有社会运动,2019年下半年持续多个月的社会运动对金融市场带来冲击。例如,富石金融的竞争对手创升控股在2019年中期尽管企业融资顾问项目数量有所增加,但由于2019年6月在香港开始的突发社会动荡致使该集团客户采取审慎保守方式进行企业融资顾问项目,因而导致该集团企业融资顾问服务业务的收益大幅减少32.4%。

而在近期,震惊国内外的武汉新型冠状病毒肺炎疫情来势汹汹,极大冲击了各行各业的经营活动,上市公司、包销商等的配售及包销需求很有可能大幅下降;且市场恐慌情绪造成香港股市动荡,恒生指数在鼠年开始的前三个交易日(1月29日-31日)累计下挫5.86%,市场担忧大环境遭受疫情带来的重大挑战。

疫情持续时间多长?疫情走势如何?对宏观经济带来怎样的影响?这在目前来说仍是未知数,香港金融市场在未来至少数个月仍将会受其影响,进而对金融机构构成潜在风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)