A股剛剛修訂再融資提案次日,凱萊英(002821-CN)就於2月17日晚間披露定增公告。

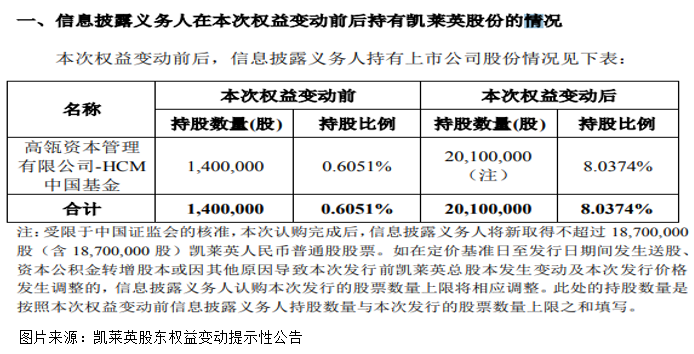

具體看,根據《認購協議》,高瓴資本(簡稱,高瓴)擬認購凱萊英非公開發行的全部1870萬股,持股比例將升至8.0374%。此次權益變動情況不會導致控股股東、實控人的變化。

高瓴參與定增的價格不低於定價基準日前20個交易日公司股票交易均價的80%,發行股票價格為123.56元/股,相比凱萊英2月14日收盤價160.70元,高瓴此次是以不到8折的價格進行認購。

那麽,高瓴此次參與定增凱萊英的原因什麽?對凱萊英會帶來什麽影響?

高瓴以往的投資風格是價值投資、長期投資,公司在醫藥研發外包行業也多有佈局,例如,藥明康德、泰格醫藥等。

此次定增參與凱萊英也就不難理解了。第一,凱萊英也屬於中國醫藥研發生產服務外包(CRO/CMO)的領軍企業,符合高瓴投資的賽道,投資起來也容易看懂;第二,再融資方案修改之後,高瓴可以以更低折扣價格參與看好的公司,也可以在發現問題的時候,以更短的時間退出投資標的,使盈利最大化,風險降到最低。

以凱萊英2020年2月17日股價收盤176.77元/股,高瓴123.56元/股的定增價格,賬面浮盈已經超過40%,這可短短只有幾天時間。

凱萊英176.77元/股的價格,動態市盈率已經高達76.6倍,並不便宜,但這家公司近五年淨利潤復合增長率超過30%,且和凱萊英同屬於一個行業的藥明康德,截至2月17日股價收盤,動態市盈率也高達89.75倍,從這個角度看,高瓴的這筆投資很難虧錢,畢竟投資的價格只有123.56元,對應的市盈率也會大幅下降。

對凱萊英來講,公司2015年、2016年、2017年、2018年和2019年前三季度,營收分别增長15.97%、32.82%、28.99%、28.94%、44.61%;淨利潤分别增長50.84%、64.60%、35.04%、25.49%、40.48%,很明顯公司在保持快速擴張的階段。

但是,凱萊英規模比較小,雖然在賺錢,但每年淨利潤太少(2018年4.6億元、2017年3.6億元、2016年2.76億元、2015年1.7億元),加上公司每年應收款的遞增,可供再投資的錢就非常有限。截至2019年三季度凱萊英賬面資金只有3.09億元。

經過高瓴23億元定增入股之後,這無疑會解決凱萊英的資金需求問題,公司可以實現更快的擴張。

整體來看,隨著再融資提案修訂,像凱萊英這種缺錢,但公司生意模式很好的企業,可以更容易的到市場融到足夠的錢發展,而類似高瓴這種資產管理公司,可以以更低的價格拿到自己喜歡公司的股份,使兩方實現雙赢。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)