近年由於資金收緊,房地產企業的日子都不大好過。大型房企尚且面對高槓桿、融資難的壓力,競爭力欠佳的中小房企,境況又能好到哪里去。

今年年初的新型冠狀病毒疫情令大部分實業、行業因各種原因而受到影響,這些影響很可能逐步體現在上市公司的2020年上半年業績中。要儘快從疫情的打擊中恢復過來,資金成了一個非常重要的驅動因素,中央推出了多項措施增加資金流動性,活化資金流來復興百業。

當然,政策會將資金指向最有需要的實業,例如醫療、醫務、受疫情影響的小微民營企業。中央對於穩定樓市的決心不會因為疫情而改變,所以中小房企能否從這一波的放松資金流動性中受惠?未必。

主要在中國及美國從事物業投資、發展及管理的朗詩綠色集團(00106-HK)突發自願公告指,世界三大評級機構之一惠譽最近發佈的一份報告(以及後來財新報道轉述)中,提及其2020年2月至6月到期的資本市場債務面臨高的再融資風險,其特此澄清相關表述不符合事實。

朗詩表示其截至2019年底的一年内到期債務約為24億元人民幣(未經審計,下同),現金餘額約為47.6億元人民幣,現金短債比為1.98:1。

該公司指,於2020年1月在境外市場成功發行2億美元公募債用以置換2020年4月到期的2億美元債,完成置換後,一年内到期債務下降至10億元人民幣,現金/短期債務比率提升至4.76倍。

朗詩強調其一貫秉持財務穩健策略。2018年末,該公司的淨負債率為34%,2019年末淨負債率預計低於50%。該公司還表示,各項目經營情況良好,運營資金充裕,預計疫情不會對其全年現金流產生影響。

朗詩的財務狀況是否如其所述理想呢?筆者有些不一樣的看法,且將數據抛出,諸位看官自行判斷。

朗詩主要從事中國和美國房地產開發和銷售、管理服務、辦公物業投資等業務。2019年上半年,中國和美國的房地產開發和銷售業務收入佔總收入的83.64%,佔了分部利潤(息稅前利潤)的81.18%。由此可見,房地產開發和銷售是該公司最主要的收入和盈利來源。

我們知道房地產開發和銷售業務的資金循環一般是:融資-拿地開發-預售回款-償還利息-交付確認收入,也就是說,現金流入的產生要先於收入的確認,銷售款扣減所有運營成本後還要償還貸款利息,之後的現金利潤才歸於股東,而且房企要發展,僅僅建房子和賣房子並不足夠,還要拿地和拿項目,以確保未來的增長,所以不能單看回款,還要看拿地和項目成本的支出。

2019年上半年,「朗詩出品」的簽約銷售額約為114.8億元,物業銷售權益項目的簽約銷售額約為69.2億元,同期,該集團共獲取16個項目,其中中國境内8個,美國7個。2019年上半年,朗詩的經營現金流出淨額達到了7.81億元人民幣,同比大增30.6%。由此可見,儘管簽約銷售額過百億,該公司仍處於經營淨現金流出的狀態。

不過該公司發佈的2019年全年經營數據顯示,上市公司2019年的簽約銷售額(包括委託開發管理項目)同比增長5.98%,至380.97億元人民幣,其中下半年的簽約銷售額同比增長38.35%,頗為不錯,也許能為其下半年「轉正」。

我們留意到,朗詩會通過投資的方式獲取項目。2017年和2018年,該公司都錄得經營活動淨現金流入,但同時都產生了逾10億元的投資淨流出,兩相抵消,用來償還借款和派發股息的資金就少了。所以,該公司仍需要通過再融資來為貸款展期和派發股息。

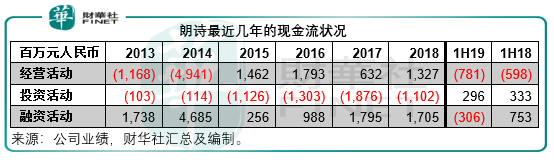

從上表可見,過去幾年朗詩的經營活動和投資活動合併現金流大部分時間為負數,需要依靠融資活動來補充,所以融資活動基本是淨現金流入,反映其通過貸款、股東貸款資本化、股權等進行融資。

在損益表中,朗詩將部分融資成本資本化,意思就是將一部分融資成本記錄到資產一項,但值得注意的是,資本化部分的融資成本是實實在在的利息開支,是其需要支付的現金成本,並非說將其記入資產項就可以忽略。

2019年上半年,朗詩實際財務費用為4.15億元人民幣,如果抵扣1341.5萬元人民幣財務收入,則財務費用淨額為4.02億元人民幣,相當於期内收入的19.22%,同比增長15.52%。上半年,該公司的毛利率為25.87%,即使不考慮銷售和行政等經營開支,單在毛利率的基礎上再抵扣財務費用淨額,則利潤率只有6.65%。

當然,期内該公司的聯營公司貢獻了一筆接近4億的應佔利潤,比其淨利潤還高,但是筆者留意到聯營公司期内並沒有現金股息派發予該公司,也就是說沒有對其當期現金流帶來多大的助益。

朗詩提到今年1月發行的2億美元公募債是用以置換2020年4月到期的2億美元債。在2018年年報中,該公司提到一筆於2018年發行的有擔保優先債券將於2020年4月25日到期,2019年6月30日的賬面值為13.8864億元人民幣(相當於2億美元),年利率為9.625%,而今年發行的2億美元優先票據的年利率為10.75%。如果是為這筆債券融資,那麽再融資成本或增加了1.125個百分點。

即使不考慮是否為這筆債券融資,今年發行的優先票據利率處於該公司2019年上半年借款利率區間3.34%至13.50%的高位水平,很有可能增加利息成本的水平。

截至2019年6月30日,朗詩擁有項目儲備可售面積672萬平方米,預計可售貨值約1220.1億元人民幣,相當於2018年全年簽約銷售額的3.4倍,2019年全年簽約銷售額的3.2倍,也就是說按過往的數據來看,目前的儲備可能僅夠三年銷售。

2020年1月,朗詩宣佈有條件同意以5070萬美元(大約相當於3.55億元人民幣)的價格,收購一家美國亞利桑那州的房地產開發和銷售公司。截至2019年10月31日,該目標公司擁有及控制約1917塊位於美國亞利桑那州大鳳凰城地區的地塊。

要確保未來的可持續發展,朗詩仍需要繼續努力拿地,所以拿地和投資項目的支出壓力並不小,亦即現金流出的壓力也不小。

總括而言,2020年4月到期的2億美元債務完成置換後,其現金與短期債務之比提高至4.76倍,這個數據確實令人欣慰。不過需要注意的是,該公司需要面對利息成本增加、經營和投資現金流出的壓力,另外還有10億即將在一年内到期的債務。該公司是否真無再融資壓力?諸位自行判斷。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)