资本金对金融公司来讲至关重要,因为它限制着企业的扩张,资本金越多的金融公司,在机会来临的时候,才可以更好的把握。

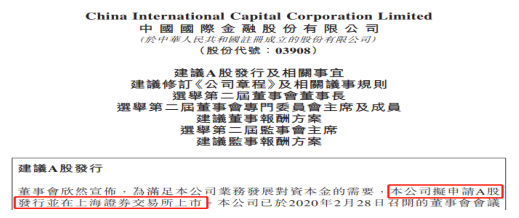

近期,券商行业的龙头公司之一中金公司(03908-HK)公告披露,为满足公司业务发展对资本金的需要,拟申请在A股发行并在上海证券交易所上市。

图片来源:中金公司公告

在发行数量上,中金公司披露拟公开发行A股数量不超过458589000股(既不超过A股发行上市后总股本的9.5%)。

那么,中金公司在此时间点,在A股发行上市募集资金的原因是什么?会给公司带来什么样的影响?

首先,我们来简答看看公司的业务。

中金公司占比收入最高的手续费及佣金收入。2019年上半年经纪业务占比此业务的比例为46.7%,同比下滑2个百分点;资产管理、投资银行、投资咨询业务占比此业务总和为52.9%,同比上升了2.3个百分点。

很明显,公司经纪业务收入的占比在逐渐下滑,投资银行、资产管理等业务占比在逐渐上升,为什么会这样,我们后面在讲。

另外,再来看看中金公司在投资银行领域做的怎么样。2019年上半年,公司完成A股IPO项目5单,主承销金额约59.13亿元人民币,主承销金额排名市场第二;完成A股再融资项目4单,主承销金额54.14亿元人民币。

完成了港股IPO项目8单,居市场第一,承销金额9.5亿美元,市场排名第三;作为全球协调人主承销港股13单,承销规模10.06亿美元,市场排名第一。

参与了多笔重大的中资美股市场交易。作为账薄管理人主承销中资企业赴美上市3单,主承销规模2.82亿美元,主承销项目数量和规模均排名市场第一。

很明显,中金公司在投资银行领域有自己的优势,不管是完成的项目个数,还是完成的金额,在大陆和香港都排名市场前三。

另外,上面我们提到公司的经纪业务占比在下滑,这也是大势所趋,因为整个行业如此,十年之前各家券商的佣金基本都是在千分之几,而现在券商的佣金基本都在万分之三以下,大幅萎缩了,而根据国际成熟市场的经验,未来券商的经纪业务将逐渐占比下滑,直至对公司业绩产生的影响越来越小。

这也就意味着以前行业躺着赚钱的日子过去了,而投行业务、财富管理业务等考验券商竞争力的业务将逐渐占比提升,而如果可以抓住行业这个转折机会的券商,将可能持续做大做强。

中金公司此时间点,在A股发行股票上市,可以进一步补充公司的资本金,可以有更多的资本金扩张业务,发展投行、财富管理等业务,使公司抓住行业转折的机遇,进一步做大做强。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)