大洋彼岸,Twitter与对冲基金Elliott关于置换首席执行官之战正酣,而这一端Elliott针对东亚银行(00023-HK)的改革倡议似乎正取得进展。

2020年3月4日港股开盘前,东亚银行发布公告指将对其业务和资产组合进行全面检讨,专注识别可提升其现有业务和资产价值的潜在策略性交易,以及潜在非核心资产的策略替代方案,并表示已聘请高盛为财务顾问,于今年6月30日前公布检讨最新情况。

值得留意的是,该银行表示此公告获得之前曾对簿公堂的股东Elliott支持,在公告发出的同时,Elliott将申请暂停针对东亚银行前任和现任董事所提出的不公平损害诉讼程序。

受此消息带动,东亚银行3月4日逆市高开,午后放量急升,最终收报17.60港元,大涨5.52%,市值511.54亿港元。

总部设在纽约的Elliott是一家成立于1977年的基金管理公司,以大胆进取叫板管理层闻名。近年战绩辉煌,被其通过多种形式要求管理层整改的著名公司包括最近的Twitter、现代汽车、软银、AT&T、三星、大众等等。

尽管不受管理层待见,这家维权对冲基金所到之处却很受小股东欢迎,甚至为机构小股东筹资与管理层打官司。这也是它一出手往往能带动目标公司股价上涨的原因。

截至2019年12月31日,Elliott的资产管理规模达到402亿美元,在美国、伦敦、香港和东京都设有办事处。

Elliott与东亚银行的恩怨已纠结多年。港交所(00388-HK)的资料显示,这家对冲基金2015年8月4日“举牌”东亚银行,当然其在此之前早已默默增持东亚银行的股份,直到持股达到5%以上才为人所知。

在成为东亚银行的大股东之前,Elliott是东亚银行另一大股东国浩(00053-HK)的股东。“举牌”东亚银行之后,Elliott继续频频增持,到2017年7月,其于东亚银行的持股已达到8%,为第四大股东。

2016年2月4日,Elliott发致东亚银行股东函件,向董事会提议卖盘。不过以家族主持人李国宝为首的董事会指出彼时并非出售时机,驳斥了有关提议。

随后Elliott又于2016年7月向香港特区高等法院原诉法庭提出不公平损害呈请,指东亚银行相关董事未经适当考虑股东利益就通过和批准大股东三井住友银行和Criteria Caixa的多项投资。

目前,东亚银行的第一大股东为三井住友银行,持有19.01%权益;第二大股东为西班牙金融集团Criteria Caixa,持有17.30%权益;国浩为第三大股东,持有14.15%;Elliott持8%权益,为第四大股东,而Elliott亦为其第三大股东国浩的第二大股东,持有后者的9.01%权益。

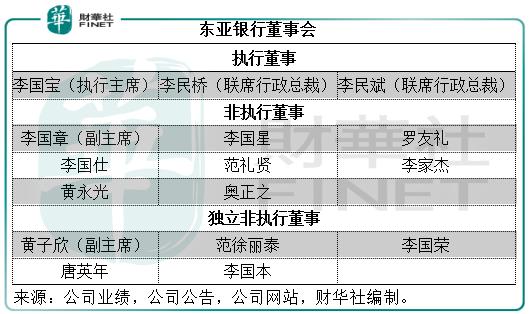

东亚银行创办人李石朋后人李国宝目前为董事会执行主席,持有3.41%权益;其子李民桥和李民斌为联席行政总裁及执行董事,分别持有0.11%权益。李国宝胞弟李国章任董事会副主席,持1.44%权益;堂弟李国星和李国仕亦任非执行董事,分别持有0.64%和0.48%权益。

尽管李家总持股量或未跟上前几大股东,但他们在董事会的影响力举足轻重,见下图。东亚银行的董事会由16名董事组成,李氏家族成员就占了六席,或相当于37.5%。大股东三井住友银行有一名董事奥正之,第二大股东Criteria Caixa则有范礼贤,比重分别为6.25%。其余董事皆为香港社会名流。

面对这样一个向创始家族与大股东倾斜、主要靠社会名流作为制衡力量的董事会,Elliott站出来为小股东发声很合理。

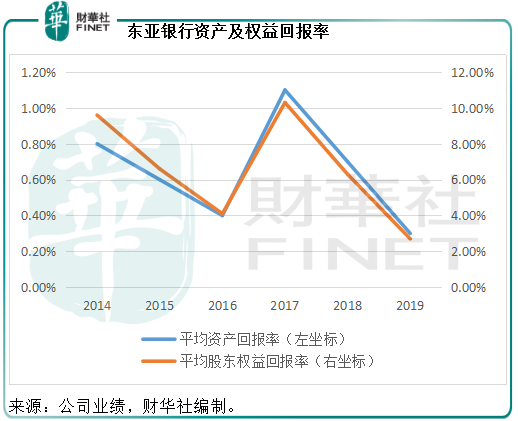

从下图可见,除了2017年出售卓佳集团录得一次性收益外,其平均资产回报率和平均股东权益回报率持续向下。

各分部的业务表现显示,尽管其投入资源发展内地业务,经营表现却不算太理想,利润率显著低于香港业务。2019年,东亚银行受到其内地业务早年批出的非一线城市商业物业贷款拖累,而招致重大的一次性税后减值亏损。

虽然香港业务收入和利润都有所改善,内地业务收入也见稳健增长,该银行仍因为减值亏损而致2019年盈利显著倒退。期内,东亚银行录得收入196.84亿港元,同比增长15.30%,股东应占利润减少一半,至32.6亿港元;平均股东权益回报率由上年的6.30%下滑至2.70%。

Elliott买入东亚银行的股票,并要求管理层进行变革或卖盘,最终目的是为了赚钱,力图通过改革实现增长并推高股价,以丰厚的价格卖出以确认利润。

截至2019年12月31日止,东亚银行的股东应占权益为953.07亿港元,市值却只有511.54亿港元,反映现价较其资产净值具有46.33%的巨大折让。

如何催升沉睡的股价?多年前的RJR Nabisco给出了很好的案例——管理层企图杠杆收购,激发一众资本追逐,抬高股价。但故事的结局很遗憾,被抬升的价格令最后的出资者背上沉重的负担,最终让RJR Nabisco手中的驰名品牌走向失败。这是资本操作者的惯用伎俩,他们所重视的不是企业经营本身,而是自身的利润。

在东亚银行的战略投资大股东、管理层、董事会、小股东之间,本来就存在众口难调的利益分歧。当前市价的巨大折让是不可否认的事实,Elliott的搅局确实让这些公司的价值终于被市场发现。

对于小股民来说,Elliott的参与也许能带来一时的得益,但需要注意的是资本逐鹿本就为自身服务,当Elliott的利益与小股民背道而驰时,也会背信弃义,所以明智的投资者要客观分析东亚银行的投资价值,切忌盲目跟风。

从基本面来看,2019年东亚银行的经常性业务仍保持稳健增长,而且也已着手进行科技化。不过今年年初疫情扩散、美国降息、贸易关系及脱欧、美国大选年等等错综复杂的因素,可能会影响到香港地区甚至全世界的经济发展,主营香港业务的东亚银行又如何能逃得过不利的大环境。内地业务方面,从其业绩可以看出这几年的发展进度不是那么顺畅,面对来自国有同行和外资同行的夹击,未来将聚焦一线城市零售银行业务的东亚银行在竞争中保持利润表现并非易事。

所以,东亚银行即将面对的是前景并不乐观的2020年,奉劝投资者看清检讨情况以及潜在策略,再作投资决定。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)