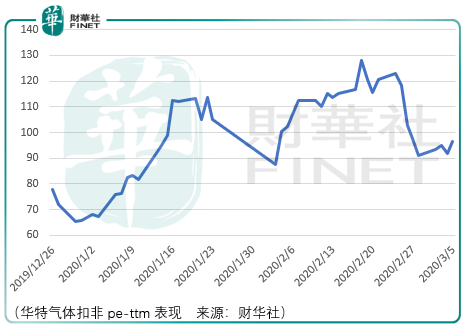

金宏气体的营收结构基本与华特气体(688268-CN)相当,因此华特气体的市场表现就非常值得参考,尤其是扣非pe-ttm波动情况上。

当然,需要考虑的是,华特气体pe-ttm阶段的抬升,相对应的是在这一次提前到来的春季行情中半导体板块处于情绪高热状态,这样的状态必然会影响到市场对华特气体的弹性。长久而言,最终气体公司的价值在于其规模能否提升,其纯度能否提升。

短期而言,市场对气体公司的估值弹性在于电子气体是仅次于硅片的第二市场需求的半导体材料,2018年电子气体占全球半导体制造材料的比例为12.94%,但从竞争实力来看,全球半导体用电子气体市场份额前几名分别为美国空气化工(26%)、法国液空(24%)、日本太阳日酸(18%)、美国普莱克斯(18%)、林德集团(8%),国内半导体用电子气体的市场份额前几名也相差不大:美国空气化工(30%)、美国普莱克斯(20%)、日本昭和电工(15%)、林德集团(10%)、日本太阳日酸(5%)、法国液空(5%),其他公司(15%)。

也就是说国内半导体用电子气体中,金宏气体、华特气体等国内厂家所有加起来的份额仅为15%,没有一家气体厂商的份额超过5%。

所以对于国内气体厂商而言,在这样的竞争局面下,要选择规模最大、净利率最高的厂家。

从销售、利润规模来看,2018年金宏气体营收10.69亿元、净利润1.38亿元;华特气体营收营收8.17亿元、0.67亿元,因此暂且把国产替代的希望放在金宏气体身上。

气体厂商有两种运输模式,一种是现场制气,一种是非现场制气,非现场制气中有瓶装供气和液态贮槽供气。不同的供气模式导致业务开展的模式是不同的,现场制气即金宏在客户现场建立气体生产装置,直接向单一客户供应或通过管道向工业园区内的数个客户供应工业气体,其可以满足大规模用气的需求,合同期一般在10-20年,该种模式的特点为:资本密集、服务要求高、盈利能力持续性强、现金流稳定。

零售供气即为瓶装供气和液态贮槽车供气,其服务半径在半径50km和200km内,合同期分别在1-3年、3-5年。

对于气体公司而言,资源是有限的,究竟选择农村包围城市(向零售供气市场倾斜),还是选择城市包围农村(向现场制气市场倾斜),这将决定未来国内半导体用电子特气的市场格局。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)