万科海外(01036-HK)是万科(02202-HK)全资子公司万科香港持有75%控股权益的香港上市公司。

万科海外的历史要从2012年说起

2012年7月,万科香港完成收购万科海外的前身南联地产而借壳上市。从2012年借壳上市到现在,有几个节点很值得留意——2012年借壳上市,2013年获得TW6项目的20%权益,2018年TW6项目交付,2019年拓展英美业务。

2012年下半年万科海外完成重组,当时从事的业务仅为持有、经营及管理葵涌丽晶中心若干部分,也就是该项物业的部分租金收入。

2013年8月,完成收购TW6项目的20%权益,作价7.279亿港元,新世界发展(00017-HK)持有另外的80%权益。万科海外通过这个联营项目进军香港的房地产开发市场。TW6项目为西铁荃湾西站六区物业发展项目——柏傲湾。

2015年下半年,万科海外按每持2股现有股份获配发1股供股股份的基准,以每股股份8.04港元的认购价供股,供股价较该公告发布当日的开市价折让11.91%。这次供股获得101%超额认购,筹得净额10.32亿港元,用于购买土地和物业,通过金汇隆提供按揭,用于销售及市场开支,升级丽晶中心的空调系统,偿还债务等。这也是万科海外借壳上市以来的唯一一次股权融资。截至2019年12月31日,供股筹得的款项已全部动用。

值得注意的是,供股所在的时点正值股价高位,在供股之后很长一段时间,万科海外的股价持续向下,近年更徘徊至借壳上市以来的低位。

随着柏傲湾大部分已售出单位于2018年第4季交付买家,收入确认到其2018年业绩当中,万科海外再没有值得期待的发展项目,而其2018年全年业绩也达到了借壳上市以来的新高。

2019年,没有了对物业发展项目的期待,万科香港开始将欧美资产注入到上市公司中,我们将在下文列出。这些资产的总现金代价为16.82亿港元,相当于其截至2018年12月31日止资产总值的44.89%。此外,该公司招揽万科集团的前雇员以加强在英美的资产管理能力,并在当地向万科集团提供资产管理服务。鉴于其将业务扩展到英美的发展和投资领域,而且进行资产管理,上市公司由原来的万科置业海外更名为万科海外。

2019年收购资产详情

从上文的时间序列可以看出,万科海外的发展呈循序渐进的速度进行。借壳后收购核心资产西铁发展项目,一边通过现有的投资物业获取稳定的现金流。待发展项目确认收入后,再从母公司吸纳新的海外项目。

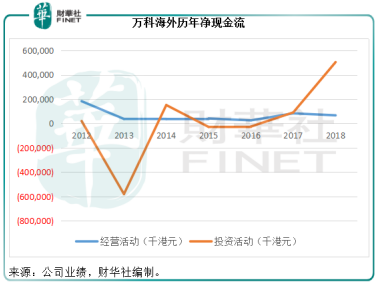

从下图借壳上市后经营活动现金流和投资活动现金流可以看出,该公司一直保持稳定的经营现金流(主要来自丽晶中心的租金收入),而除了2013年为获取TW6项目而产生大笔现金净流出外,投资活动现金流均处于适度水平,并于2017年和2018年录得显著的净流入,这是因为TW6项目为联营公司项目,所产生的预售收入录入到投资活动中。

随着投资活动现金净流入的增加,该公司手上的现金大幅提升。截至2018年12月31日,万科海外持有银行结余及现金14.25亿港元,附息债务为零,资产负债率只有2.13%。作为一家物业投资公司,万科海外的资产负债状况非常稳健,这也为其进行下一步操作奠定了基础。

所以,万科海外于2019年以总代价16.82亿港元收购了多项英美资产以及香港春秧街物业重建项目,详情见下。

2019年业绩表现

因为其借壳上市以来的首个、也是2019年以前唯一的物业发展项目交付,2018年业绩表现异常强劲,较高的基数导致2019年业绩相形失色。

2018年,万科海外录得投资物业公允值增加净额1.36亿港元,而2019年的投资物业公允值仅增加94.3万港元,此外,2018年因为物业发展项目入账的关系,应占联营公司业绩高达4.66亿港元,2019年的应占联营公司业绩只有1682.3万港元,这两大因素导致其2019年股东应占净利润同比下滑八成,至1.33亿港元。

该公司宣派股息每股0.09港元,与去年一样。

2019年的业绩亮点

换言之,2019年盈利下滑并非业绩不济,仅仅因为2018年的高基数。

那么2019年的业绩有何亮点?

其中值得注意的是2019年收入同比增长1.47倍,至2.51亿港元,这是因为在收租物业的常规贡献之外,万科海外自2019年下半年起从购得的资产录得物业发展和资产管理收入,这一额外收入大约占总收入的49.44%。

新收购的资产均从下半年起作出贡献,笔者估算出万科海外下半年收入同比大增2.89倍,至2亿港元。从其过往的收入来看,丽晶中心贡献的收入和利润大致稳定,而2019年下半年的业绩显示,在新资产加入之后,其收入规模得到了显著提升。

由于万科海外主要从事物业投资业务,所以业绩中一直都有一项投资物业公允值变动。2012年至2019年上半年,投资物业公允值都得到了上调(随香港楼价),但2019年下半年开始,该公司确认了3162万港元的公允值损失。

如果不考虑这一笔容易左右真实业绩表现的未实现账面损益,万科海外的真实表现如何?

由于该公司此前一直都没有少数股东权益,仅从2019年下半年收购完成后才多了这一项,而假设新购资产没有进行投资物业公允值重估的操作,笔者按该公司每年的有效税率进行调整,估算出2019年的经常性业务净利润(扣除投资物业公允值变动)或为1.33亿港元,显著低于高基数的2018年(5.49亿港元),但显著高于2017年的6178.9万港元——主要来自丽晶中心。

从中可以看出,2019年新购的资产有望为该公司带来可观的收入和利润。

被市场遗忘的万科资产?

与最终控股公司万科自带流量的股价表现相比,万科海外实在乏善可陈。在公布2019年业绩之后,其股价下跌8.57%,报3.20港元(到本文撰写之时),全天成交额仅3万港元。

笔者认为其成交不活跃的主要原因包括:

1.街货量少。母公司万科持有其75%权益,第二大股东中信证券持有7.72%权益,两大股东似乎暂时无意出售股份。换言之,有可能进行买卖的股份仅占17.28%,而其当前股价处于低位,现价3.20港元较其2019年12月31日的每股净资产值9.66港元具有66.87%的折让,实在难让锱铢必较的小股东下决心放手。

2.2019年购入新资产,为万科海外潜在的未来增长铺平了道路。好日子才刚开始,以当前的鸡肋价格卖出确实可惜。

但是值得注意的是,尽管万科海外过往的经营显得颇为稳健,而且财务状况依然理想——因为新收购了资产,资产负债率由2018年末的2.13%,上升至2019年末的29.28%,仍处于较低的水平,新收购的资产不无风险。

今年年初以来的疫情在中国以外地区扩散,很可能增加其未来发展的不确定性,加上目前最稳定的核心资产丽晶中心所受的负面影响仍有待观察,很可能会减少今年的物业投资收入,这些都会对股价构成冲击。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)