國内最大的證券公司中信證券(06030-HK, 600030-CN)公佈了一份穩健的2019年業績。受業績帶動,中信證券H股股價大漲8.77%,以全日最高位14.14港元收市,相當於2019年扣非後基本每股收益的12.88倍,2019年末每股資產的0.97倍。

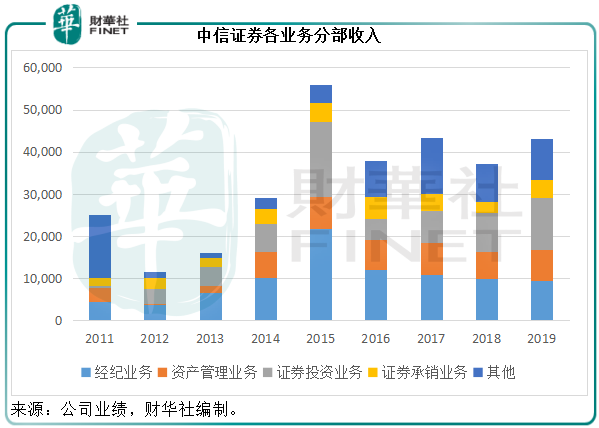

按中國會計準則編制的全年業績顯示,在利潤較高的證券投資和證券承銷業務的強勁增長帶動下,中信證券的2019年收入同比增長15.90%,至431.4億元(單位人民幣,下同),歸母淨利潤同比增長30.23%,至122.29億元,相當於日賺3350萬元。扣非歸母淨利潤同比增長35.64%,至122.05億元,扣非後的基本每股收益同比增長35.14%,至1元。該公司宣派股息每股0.5元,同比增長42.86%。

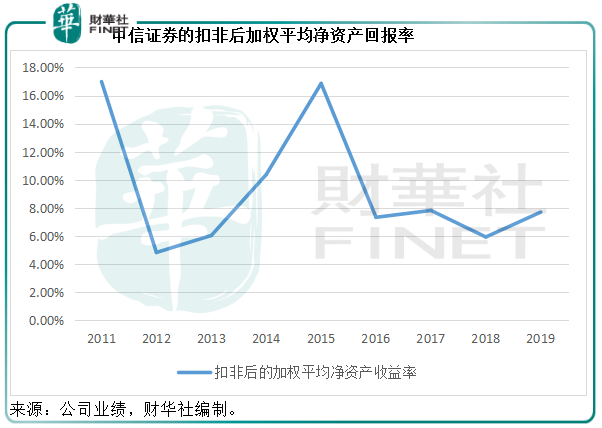

計劃財務部負責人史本良在介紹2019年業績表現時指出,從全行業的收入和利潤狀況來看,中信證券都佔了行業的10%以上。2019年,該公司的扣非後加權平均淨資產回報率較上年同期提升了1.77個百分點,至7.71%,或主要反映利潤的增長和槓桿的提高。

截至2019年末,該公司的資產總額為7918.04億元,較年初增長21.23%,在行業三萬億資產規模中佔10%以上。負債總額增長26.19%,至6262.73億元,這反映了槓桿的提升。按照中信證券提供的數據,經調整槓桿率(總資產減去客戶資產後除以淨資產)由2018年末的3.54倍,提高至4.04倍。

2019年,中信證券的資金類收益貢獻大幅增長,佔總收入的比重由2018年33%提高至44%,其中投資收益同比增長89.77%,至167億元。

期内,該公司繼續推進財富管理轉型,財富管理客戶同比增長了15%,達到了7.5萬戶,託管的財富管理客戶資產達到了8738億,較去年同期增長了40%。

投行業務方面,2019年收入達到了44.7億元,同比增長23%,增幅最大的是證券承銷業務,同比增長27%,至33.4億元。2019年,中信證券實現股權融資規模2798億元,同比增長57%,遠高於市場27%的平均增幅;債券融資類同比增長31%,至10015億元,增幅高於市場的26%,市場份額達到5.3%,排名第一。

從A股承銷規模來看(股權現金類口徑),中信證券承銷規模為2223億元,市場份額排名第一,為22%,A股IPO承銷金額為451億元,排名第二,市場份額為17.9%。A股併購金額1633億元,市場份額為21.1%,排名第一。

資產管理業務方面,截至2019年12月31日,該公司的資產管理規模達到13947.58億元,同比增長4%,其中主動管理規模為6982.84億元,佔比為51%,首次超越被動型管理。華夏基金本部管理資產規模達到10321.16億元。

廣州證券收購團隊負責人:中信證券已於2020年1月完成收購廣州證券的交割。資產交割完後廣州證券已經更名為中信證券華南。

至於未來的整合,將根據相關披露的詳細介紹進行。未來華南公司會定位於聚焦華南五省——廣東(不含深圳)、廣西、雲南、貴州和海南,經紀、財富管理業務的專業子公司。除此以外,廣州證券其他原有的業務會劃歸到中信證券總部的相關業務部門進行統一的管理。

截至目前,相關的整合工作正在穩步推進。

財華社註:中信證券披露的2020年2月份財務數據中已單獨列出中信證券華南公司的財務數據,二月份中信證券華南貢獻營業收入5674萬元,淨利潤1261萬元。相比較而言,中信證券(母公司)和中信證券(山東)的二月份貢獻收入分别為30.91億元和1.46億元,淨利潤分别為11.82億元和6325萬元。

中信證券總經理楊明輝:公司規模比較大,有一些訴訟是正常的。集中的主要為,例如經紀業務分支機構一些客戶跟營業部的糾紛,還有一些質押融資上邊,還有一些職工離職的糾紛。

中信證券執行委員兼財富管理委員會負責人李勇進:中信證券一直密切地與監管部門保持溝通,也在做資格申請和業務的充分籌備。中信證券子公司華夏基金的全資子公司華夏財富已於去年首批獲得基金投顧的試點資格,我們將充分發揮華夏基金和華夏財富優秀的管理能力,為客戶提供基金投顧服務,相關工作正在推進中。

楊明輝:中信證券經調整的槓桿倍數為4.04。監管部門對國内券商的指導水平是在5倍以下。國内券商與國際大行的槓桿倍數確實有很大差距。

槓桿倍數高就意味著創新能力和風險管理能力比較強。LTCM(長期資本管理公司)倒閉的時候是40倍槓桿率,2008年金融危機時是35倍左右,那是過高的槓桿倍率。現在領先國際大行的槓桿倍率大約在10-11倍左右。

中信證券要達到既給股東帶來最大淨資產收益率的槓桿倍數,又能控制住自己的風險管理能力之内,對我們的挑戰比較大。所以我們需要不斷地提高產品設計能力、創新能力、投資和交易服務能力以及風險管理能力。

現在我們4.04倍的槓桿率已經是行内最高,但還是要不斷地提高上述四項能力。

楊明輝:減持4400萬股,目前短期内沒有減持計劃。

楊明輝:航母計劃是監管部門在回答政協提案時提出的六方面舉措:1)多渠道充實公司基本金、市場化併購重組、支持行業做優做強;2)豐富證券公司的服務功能,建設面向客戶的綜合服務能力;3)支持證券公司優化激勵約束機制;4)鼓勵證券公司加大IT和科技創新投入;5)支持證券公司完善國際化佈局;6)加強證券公司的合規風險管理。

作為國内龍頭券商,中信證券當然要響應這幾個舉措,我們有幾方面思索:

1.加大業務規模:保持國内行業領先地位,同時進一步縮小與國際一流投行的差距;

2.做精:不斷提升投入產出效率,提升盈利能力;

3.傳統業務轉型:加強業務創新,不斷豐富產品結構和產品類型;

4.國際化戰略:抓住「一帶一路」和「互聯互通」的發展機遇,做大跨境業務。

具體業務線來說,尤其體現在經紀業務向財富管理業務轉型,投行跨境全球客戶全覆蓋,資產管理方面,則加大主動管理服務,第四是產品和交易模式的創新,提升公司的投資交易能力。

在做大做強的路上是否有收購計劃?目前沒有,未來將實時披露。未來根據形勢和市場的不斷發展變化,實時指定中信證券不斷階段的發展策略。

楊明輝:從目前兩個月是沒有影響。我們的一些業務需要面對面打交道,例如投行業務,其他很多業務,其實客戶也習慣了非面對面的方式,財富管理、交易、衍生品業務等都跟客戶進行視頻溝通、電話會議,用先進的通訊手段進行。

財華社註:中信證券2020年前兩個月的收入和淨利潤增長都十分顯著。中信證券(母公司)收入同比增長28.13%,至49.95億元,淨利潤同比增長31.26%,至20.43億元;中信證券(山東)收入同比增長71.63%,至2.57億元,淨利潤同比增長1.98倍,至8800萬元,此外還多了中信證券華南部的二月份新貢獻,上文已提及。由此可見中信證券前兩個月的經營表現不錯。

楊明輝:國内券商普遍產品和業務創新、產品創設能力、交易投資能力以及風險管理能力,離國際一流大投行確實還存在差距。國内券商的盈利也不少,但主要來自傳統業務,我們要著力提高國内頭部券商在這幾方面的能力。

執行委員兼投資銀行業務委員會負責人馬堯:去年服務實現上市的科創板公司大概有7單(財華社註:中信證券財報披露,科創板承銷保薦業務,申報22單,完成發行9單),大概實現的承銷佣金在4-5億左右。作為綜合投行,中信證券除了科創板的IPO之外,也一直在服務主板、創業板還有中小板的IPO,也在再融資、債融資、併購方面為客戶提供服務。

相信科創板試點的落地、一系列資本市場的改革,會對投行業務起到更大的推動作用。

總司庫、公司財務負責人李冏:去年有些指標有所下降,主要和資產規模增長相關。由於資產規模擴大,業務增長比較快,風險佔用大了,所以指標有所下降。槓桿率的提升比較明顯,與客戶市場擴大比較快,相應地佔用了報表有關。但是這些指標都在監管要求之上,還是比較穩健。

未來資本本補充計劃:目前證監會主要管淨資本指標,我們會通過綜合運用多種手段來補充,一直在進行。至於長期的資本計劃,會根據公司業務的增長、金融市場的情況,來進行動態的補充。

楊明輝:金融科技一方面是對大數據的整理,第二方面是新科技的應用:例如人工智能和VR的應用。第三是業務的應用系統,例如財富管理業務系統,以及正在開發的新型資產管理業務系統。

執行委員兼金融市場方面的負責人鄒迎光:目前疫情在全球範圍内蔓延,目前還很難看到高峰何時到來,我們一直關注變化對全球經濟和中國經濟的影響,短期肯定帶來經濟的大幅度下滑,尤其服務業衝擊比較大,我們也密切關注經濟下滑對未來全球流動性的影響以及對金融體系的衝擊。

中信證券在過去兩個月對我們的投資交易敞口和管理進行了充分的預判和準備,包括重新評估了所有風險,重新搭建流動化管理的體系,提高我們應對流動性壓力的能力。

疫情未來的發展不可測,到底影響有多大難以有精確的判斷,但我們一定會積極面對。

機遇:隨著今年整個全球市場波動性的加大,疫情恢復之後,一定會迎來一個經濟動能的啓動,並且迎來經濟規律的變化——新興的行業和新興的業態高速發展。我們會緊跟形勢變化。

李冏:私募債的申請是常規事項。公司發行公募債也好私募債也好,都要向上交所申請額度。今年以來前兩個月到目前,都積極利用空間發行公司債,量也比較大。目前公募債的額度是夠用的,但為了將來有比較大的可能發債空間,所以申請私募債的額度。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)