作为零售银行业务翘楚,招商银行(03968-HK, 600036-CN)的行长兼首席执行官田惠宇在业绩发布会上分享了一个思考“零售占比是否越高越好”?

根据招商银行按中国会计准则编制的全年业绩,2019年零售金融业务的报告营业收入同比增长15%,至1447.22亿元(单位人民币,下同),占比达到53.66%,报告税前利润同比增长14%,至664.17亿元,占比达到56.7%。

自提出“一体两翼”后,招行一直着力发展零售金融业务。“一体”指零售银行业务,“两翼”指公司金融和同业金融业务。

从以上数据可以看出,招行的零售金融业务在2019年依然保持强劲的增长,田惠宇提到了“一体两翼”的重要性,并表示将继续秉持,不会变。不过他也提到2020年的零售业务增速肯定没那么高,在对于“零售占比是否越高越好”的思索中,他的看法是并非越高越好,其五年规划占比到达60%的目标是合适的。

2019年业绩靓丽

在零售业务的带动下,招商银行确实交出了一份不错的2019年成绩单。

期内净利息收入同比增长7.92%,至1730.9亿元,占总收入的64.18%,主要受平均生息资产扩大7.12%,至6.69万亿元,平均收益率提升了4个基点所带动。2019年,该行的净利差同比提升0.04个百分点,至2.48%,净利息收益率(NIM)提升了0.02个百分点,至2.59%。非利息收入同比增长9.57%,至966.13亿元,主要受投资收益同比增长24.81%所带动,全年总收入同比增长8.51%,至2697.03亿元。扣非后归母净利润同比增长15.04%,至921.78亿元,主要得益于业务增长的同时,信用减值损失的增长受到控制。

招商银行宣派股息每股1.2元人民币,同比增长27.66%,派息率由去年的30%提高至33%。对于未来是否会进一步增加派息,董事长李建红表示未来的派息仍将不低于30%,会考虑公司的可持续健康发展,资本充足率以及平衡股东投入的回报来厘定派息比,希望在这些参数都理想的情况下,逐步提高分配率。

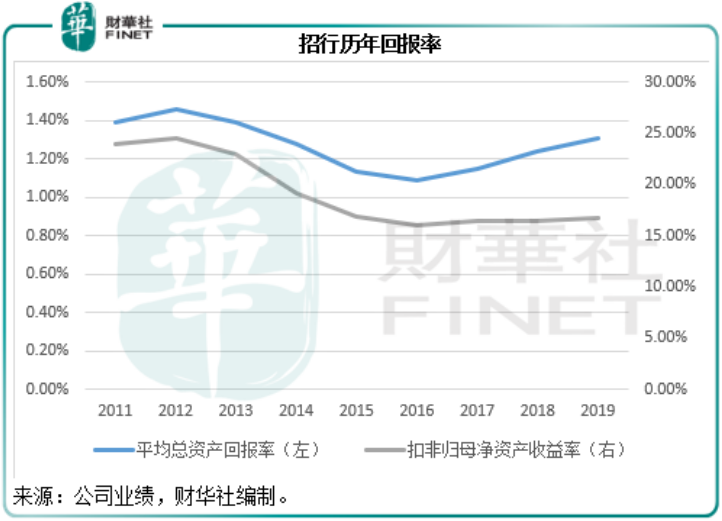

2019年,归属于股东的平均总资产收益率提升了0.07个百分点,至1.31%,扣非后归属于普通股股东的加权平均净资产收益率同比提升0.23个百分点,至16.71%。

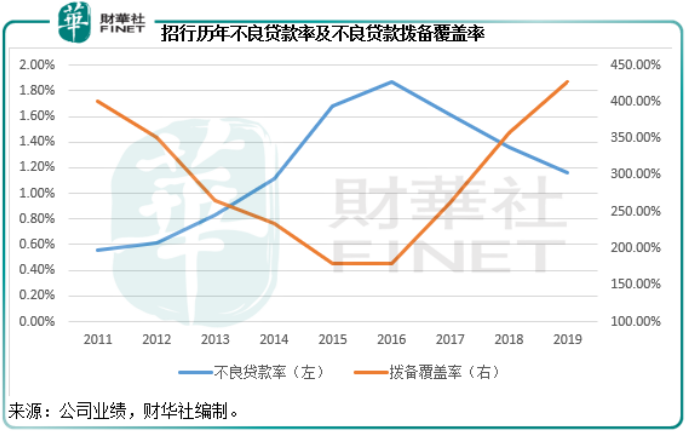

截至2019年12月31日,招行的不良贷款率较期初减少了0.2个百分点,至1.16%,不良贷款拨备覆盖率再增加68.6个百分点,至426.78%。核心一级资本充足率也维持在11.95%的水平。

以下是招行管理层回答分析员与媒体的内容:

Q:疫情对招行产生怎样的影响?

招行董事长李建红:我国取得了阶段性的成果,但疫情在全球蔓延,对世界经济、金融市场带来严峻的影响,导致国际金融市场的脆弱性增加。美股十天内四次熔断,结构性矛盾加剧,对全球治理产生挑战,再加上石油危机,这一切对实体经济、金融市场、企业都带来冲击。不过三月份,我国疫情取得阶段性进展,全社会正在逐步恢复。

在此大环境下,招行挑战与机遇并行。包括招行在内的招商集团系统一季度受到的冲击平均在20%左右。不过三月份以后有所好转。

总体来看,对银行业有以下几个机会:

1.政策性的机会,融资需求明显增加,还有政府采购和电子政务的机会不断增加,机会很多;

2.恢复性的机会,主要来自零售消费业务,疫情过后相信全社会很快恢复过来。

3.财务性的机会,医疗卫生等发展机会,业务融合发展的机会,线上化、技术产业链、新经济布局方面的机会。

招行做了乐观、正常和悲观状态下的场景预测和应对,我们还是做最坏的准备,做最大的努力,争取最好的结果。

行长兼首席执行官田惠宇:对业务的影响主要有五个方面:

1.获客:第1季度特别2月份零售的借记卡和信用卡获客数量同比大幅度减少;小企业客户也大幅减少;

2.存贷款:对公稳定增长,主要受影响的是零售的信用卡、小微贷款、房贷;

3.净息收入:两个因素影响,一是信贷结构在发生变化(二月份情况),因为零售业务信贷的投放速度下降,导致相对高收益资产的占比增速下降,另一个方面是利率下行。

4.中间业务收入:信用卡和借记卡的交易量下行影响了整个结算收入,同时复杂产品的销售、发债、资管项目的投放,都因为尽调难以进行而延迟。

5.资产质量——这也是最大的影响:信用卡和个贷的还款能力和意愿都在下降,2月份信用购卡、房贷、小微贷款一个月逾期率同比大幅度提升,其中也有一个特殊的因素,招行信用卡有40%的催收产能在武汉,而且是能力最强的,但因为疫情停工。

所以受疫情影响最大的是信用卡业务,不仅体现在交易量(包括海外交易量),还体现在资产质量,以及信用卡透支,对信用卡业务产生比较严重的短期影响。不过从三月份开始,整个情况都在好转,目前我们催收的产能已基本恢复,系统反映的交易量也基本达到了正常的水平。

除此以外,还有一些好消息:

1.线上和财富管理的优势在疫情期间得到了充分发挥:理财和基金的销售同比大增。

2.金融市场内地业务没有受到境外市场大幅度波动的影响,反而部分受益:我们在2019年下半年加大了债券的投资力度,拉长了久期,浮盈增加。另外外汇和贵金属在近期市场的大幅度波动中稍有斩获。

3.招银避险产品系列在这一轮波动中发挥了很好的作用,同比交易量大幅提升。

4.理财的净值基本保持稳定。

至于下一步采取的策略,从五个方面考虑:

1.坚持“一体两翼”的定位。这次疫情让我们进行了深入的思考,确证了“一体两翼”对招行的重要性,更加认识到成为一个有机整体对招行更加重要。“两翼”今年有可能成为平衡财务表现的重要因素。另外,我们也在考虑一个问题——零售的占比是不是越高越好?目前我们零售的占比已经超过55%(财华社注:按管理层的演示数据,零售营业净收入为1425.58亿元,占总收入的56.71%),五年规划里是到60%左右,我们认为这个水平是合适的,这次疫情让我们进一步深入思考了这个规划。没有强健的“两翼”,“一体”也走不远。所以我们今年会在打造“一体两翼”成为一个有机体方面投入更多。

2.资产质量:短期受到了冲击。但其实2017年招行已经关注信用卡的共贷风险,并采取措施,打通业务,微调风控等,2018年和2019年的新户风险表现都不断好转。尽管2019年信用卡不良新发生同比增加,但这是我们的模型之内。风险收益平衡做得比较好,过去两年的措施是有效的。这次疫情只是按了一个暂停键,复工后还会回来。房贷依然坚持“三好”,小微方面并不担心,百分之九十以上都是优质资产抵质押,今年的策略是对抵质押在三四线城市的小微贷款收紧管理。

3.NIM方面,去年为什么逐季下降?这是我们做主动资产管理,平衡当期财务表现和客户需求的一个结果。第一季很高,我们策略是保持优势即可,太高也面临各方面的压力,尤其在资管新规之后。第四季度大量的零售资产转出,所以NIM比较低。整体而言,这是我们主动管理的结果。

今年对NIM的管理:资产端,鉴于去年下半年利率下降,加大了项目融资和中长期贷款的投放,目前这部分贷款已经占到55.4%,优化了期限;第二是拉长久期;第三是对1-3年的贷款采取固定利率的策略。已经陆续见到效果。

负债端:今年严格控制高成本负债来源的规模和比例。另外同业负债重定价,以控制成本。

在NIM这方面,我们无法逆势而行,能做的是继续保持优势。

1.中间业务在六个领域还是有机会:1)财富管理,2)信用卡,3)资管,4)托管(资产结构调整),5)投行,6)金融市场。

2.资产投放的策略:零售的信用卡今年的增速肯定要比去年低,房贷将保持较快增长,小微保持合意增长,批发业务目前项目储备很充足(特别围绕新动能、基建、补短板、新基建、国企改革等领域,区域上围绕粤港澳大湾区、长三角一体化都做了储备)。

Q:招行的派息率由30%提高至33%,管理层的考虑是什么?是否还会进一步上升?

李建红:基于三个考虑:1)公司可持续健康发展;2)资本是否充足;3)平衡股东投入回报。下一步策略是坚持确保可持续健康发展,谨遵监管要求,为下行压力做好储备的基础上保持派息,不低于30%,如果这些因素都向好,希望分配能稳定逐步提高。

Q:LPR改革对零售贷款和批发贷款的影响如何?是否对零售贷款的影响更小一些?

副行长兼财务负责人王良:招行按照监管部门的要求,从去年增量开始就按LPR的基数为定价基础,存量贷款的切换是从今年3月到8月底,已经有转换措施。全行来看,涉及的存量贷款总额是1.8万亿元,里边有1.05万亿是个人住房按揭贷款,有四千多亿是公司贷款,还有三千多亿是非住房的个人贷款。

转换的主要措施:住房揭贷款是等价转换,所以利率没有大的变化;转换完后的利率调整是采取每年一次重定价;转换的期限是从4月1日开始到8月底。通过这样的转换策略,LPR改革对本行今年利率影响很小,特别对净利息收入的增长基本没有影响,影响将体现在明年。

Q:招行对LPR改革做了哪些准备?以后会考虑哪些因素。

王良:是利率市场化改革的重要步骤。招行对利率市场化的改革做了多年的准备。我们要逐步降低资产端利率敏感资产的占比,逐步拉大固定利率贷款的占比。

下一步针对LPR改革的推进做好工作:1)对客户的选择:选择贷款的期限、定价、风险定价水平能够覆盖我们成本的客户;2)提高客户的综合回报水平,例如带来潜在的其他业务;3)管控好利率风险,运用利率、期权、衍生品和对冲来回避相关的风险。

Q:招行未来的业务定位?

田惠宇:零售和对公业务方面,坚持“一体两翼”策略。一体方面,今年会做更多工作。资产投放方面,零售的增速肯定没有去年高,会根据市场变化做实时的微调,但整体方向不会动摇。

Q:营收增速落后于利润增速,是否因为资产质量比较好?未来是否保持?

王良:这三年招行的营收增幅分别为5.3%、12.4%和8.8%,三年平均起来大约9%的水平。综合来看,我们在上市银行中排名前列。这三年的增幅有起伏,但主要与外部因素有关,我们也反思发展的路径,盲目追求营收增长,则可能欲速不达。我们处于中高速增长状态(相对于同行),能更从容地面对风险。

田惠宇补充:营收增长主要来自两个方面:资产规模的扩张,以及中间服务,需要考虑的是市场的环境、客户的需求、还有招行的风控。另外还有招行的一个特色——轻资产,也就是资本内生能力。我们过去七年没有发普通股,并且保持派息,未来五年好像也用不着发股。

Q:资产质量如何?

王良:2019年整体资产质量稳中向好。但好中有忧,我们的2019年不良贷款生成有所增加,比上一年增长了89亿,其中主要是信用卡,占了80亿。所以2019年在信用卡的管理上采取收缩的策略。尽管如此,我们还是选择多释放,多生成。如果没有疫情的影响,信用卡还是会保持发展势头,但以目前来看,整体资产质量受疫情冲击,风险会有所上升。

当前对公业务的整体资产质量还保持稳定,零售资产相对受影响大一些。公司贷款虽说比较稳定,但还是采取审慎态度,制造业、批发和零售业是风险高发的行业。去年长三角风险形势好转,接下来东北、中西部区域的风险有所上升。还有一些风险大户暴雷或是杠杆过高,也导致风险爆发。

个贷产品方面,虽说面临上述风险,但房贷、小微贷款等有比较充足的抵押,损失很小。

Q:招银理财与母行资管部的关系如何?疫情是否影响理财子公司?

行长助理刘辉:目前理财子公司还在转型过渡期,总行的资产管理部与招银理财是并存状态,母行管理、发行的理财产品是在总部名下,子公司有自己体系下的产品。目前母行的老资产和存量资产、产品都是资管部名下。

至于疫情的影响,有利也有弊。不利:资产端方面因为没有办法触达客户,原来非标资产的投放整体受到很大影响,整个二月份的非标资产停止投放,但是三月以后在慢慢恢复;此外全球的危机模式导致投资收益受到压力。有利:线上能力得到凸显,开辟了宅理财系列,理财销售一点没受影响,疫情期间理财产品的认购非常火热。

Q:房地产不良贷款率下降了59个基点,去年采取了哪些措施?今年如何看待?

王良:整体存量比较少,所以整体不良贷款率比较低,而且有资产抵押,所以损失也很小。多年采取的措施就是限额管理,每年的贷款增量计划中,对房地产的开发贷款、住房按揭贷款都实行总量控制,限额管理。对开发贷款实行名单制,筛选国内排名前列的开发商,与其建立合作关系,所以融资主要面对名单内客户进行合作。区域选择方面,我们都选择一二线城市。房地产种类方面,面向刚需,风险程度也相对较小。整体来看对房地产贷款,既保持合理增长,又保持合理的定价水平,带来稳定的利息收入,同时管控好房地产风险。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)