中国领先的集成电路晶圆代工企业中芯国际(00981-HK)在公布2019年全年业绩的一周后,就将2020年第1季度的收入指引由原来的按季增长0%至2%,上调为6%至8%,将毛利率指引由原来的21%至23%,上调至25%至27%。

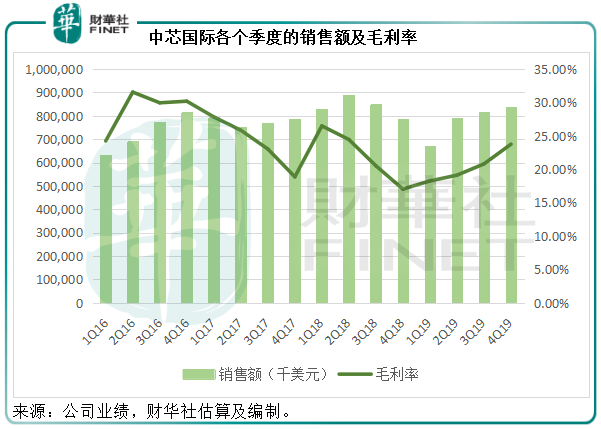

中芯国际2019年第4季销售额为8.39亿美元,见下图。公告或意味着其原来预计的2020年第1季销售额8.39亿美元-8.56亿美元有点保守,上调后的指引暗示第一季销售额或达到8.898亿美元-9.07亿美元。

2019年第4季,中芯国际的毛利率为23.76%,最新指引或意味着其第一季毛利率将较上一季度有至少1.24个百分点的提升。

依此计算,中芯国际2020年第1季毛利或介于2.22亿美元至2.45亿美元之间,较2019年第4季增长11.55%-22.75%。

首席财务官高永岗博士在公告中指出:“自我们最初公布第一季度收入和毛利率指引后,我们看见产品需求的增长及产品组合的优化,这些都超过了我们早前的预期。因此,我们现在上调我们第一季度的收入和毛利率指引。”

受此消息带动,中芯国际的股价逆市大涨,最高涨8.43%,报14.40港元,全日收报13.96港元,涨5.12%,明显跑赢大市。当日恒生指数跌1.17%,收报23970.369点。

尽管全球受到疫情影响,产业链面临中断的危机,但半导体产业在今年的前两个月似乎无惧疫情影响,仍有不错的表现。

不仅中芯国际业绩预期得到上调,其他同行也透露出乐观信息。

韩联社报道,三星电子7日发布的业绩数据初步核实2020年第1季营业利润为6.4万亿韩元,高于近1个月各券商提出的平均预期6.026万亿韩元,销售额为55万亿韩元,高于近1个月券商预期平均值54.7万亿韩元。报道预计半导体和智能手机部门业绩良好,专家们预测半导体部门的营业利润为3.7万亿韩元。据分析,半导体生产没有受到新冠疫情的影响,反而得益于疫情下“非面对面”行业的迅猛发展,服务器芯片需求大增,而且售价提高,因此半导体部门或有不错的表现。

据国内媒体报道,高通全球副总裁亦预计芯片产业受疫情影响相对比较小,芯片产业供应链全球化非常高,厂商对供应链精细化管理能力、把控能力一定程度上能对抗疫情的冲击。

财华社还翻查了全球最大半导体代工生产商台积电的经营数据。2020年前两个月,台积电的收入净额同比增长41.8%,至1970.78亿新台币。

综合这些运营商和厂商的表现来看,目前疫情对于半导体产业的负面影响可能尚小,或尚未显现。中芯国际的业绩预期获得上调似乎并非令人意外的事。

2019年7月29日,中芯国际出售阿韦扎诺200mm晶圆厂,所以2019年全年收入有所下降,同比下降7.27%,至31.16亿美元。不过,如果扣除出售阿韦扎诺晶圆厂的影响,其全年收入实际上按年增长1.38%,至30.14亿美元。

2019年的毛利率有所下降,或也因为出售晶圆厂的影响,如果扣除此出售资产,其毛利率实际上由2018年的19.1%,提高至21.5%,反映晶圆付运量增加及产品组合变动。

2019年的经营开支保持23%以上的升幅,不过得益于出售晶圆厂的一次性收益以及金融工具投资收益的增加,普通股持有人应占利润增长75.06%,至2.35亿美元。

看起来其利润的增长似乎与业务的改善无关,而主要受一次性出售收益和投资收益增加所带动。

不过财华社留意到,中芯国际的EBITDA(扣除利息、税项及折旧和摊销前盈利)同比增长17.96%,至13.73亿美元,EBITDA利润率由上年的34.65%提高至44.08%,或反映其现金利润其实有所增加,只是折旧和摊销的拖累导致经营利润率有所下降。

2019年,中芯国际的折旧及摊销同比增长7.57%,至11.28亿美元,占总收入的36.2%。这些非现金开支仅影响了损益表,无碍中芯国际的现金流情况,所以期内来自经营活动的净现金流入同比大增27.47%,至10.19亿美元。

经营现金盈余大幅提高,但作为一家科技代工厂,中芯国际需要不断进行资本投入来提升技术水平和产能,其投资活动的净现金流出并不低,2019年产生的流出额就达到了19.49亿美元,显著高于经营活动净现金流入。

2019年,该公司的晶圆付运量同比增长3.2%,至502.9万片8寸等值晶圆,平均售价同比下降了5.49%,至620美元。

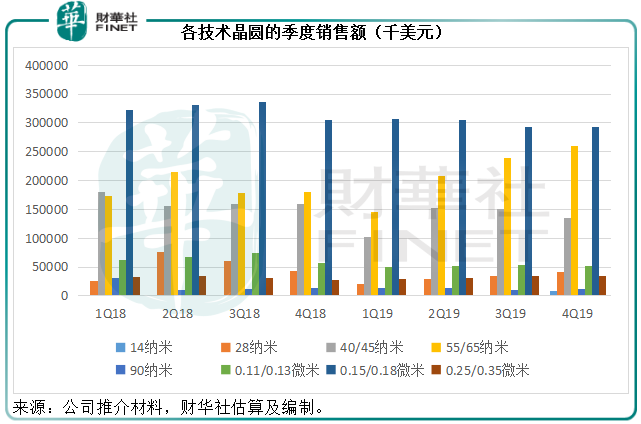

尤其值得注意的是,中芯国际与客户的14纳米鳍式场效电晶体(FinFET)制程实现重大进展,第一代FinFET已成功开始大规模生产,并于2019年第4季开始贡献收入。财华社按此数据估算,14纳米FinFET于第4季或贡献收入839.4万美元,占季度总收入的1%左右。

同时,第二代FinFET的开发稳定,客户导入畅顺。该公司表示,FinFET技术目标为应对移动、无线、计算、人工智能、物联网及汽车应用,有望扩大产品和服务供应。所以,FinFET的进展为该公司的前景提供了相当大的支持。

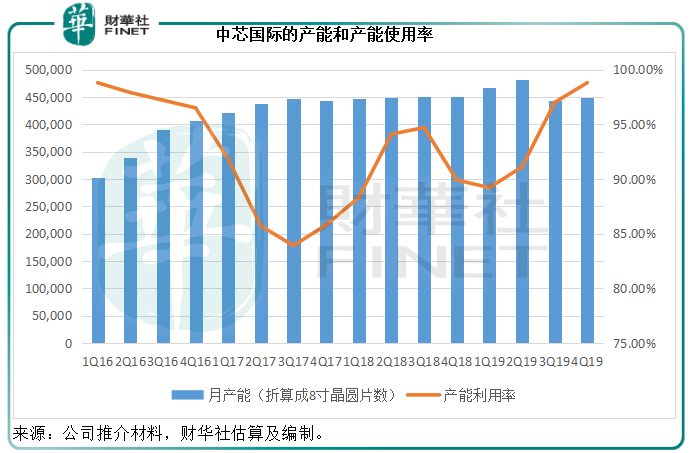

2019年第四季,中芯国际的产能利用率已达到98.80%,见下图。根据该公司的资本开支计划,2020年的预计资本开支将达到31亿美元,远高于2019年的20.3亿美元,主要用于上海和北京的300mm晶圆厂。

我们前文已经提到,中芯国际从事的是一个追逐技术的产业,对技术的资本投入必然是其营运的重要操作,以此可以推断,未来的折旧及摊销成本也将随着资本开支的增加而上升。不过这些成本更多是固定型开支,销量的大幅提升有望摊薄它们的影响。

我们当然希望中国芯能够闪耀全世界,但我们的芯片制程与国际顶级厂商存在差距也是不争的事实,中芯国际在缩小差距的道路上所付出的努力有目共睹。FinFET制程技术的推进有望成为未来的亮点。

不过,三星和英特尔可能已经转向据指能大幅提升性能、降低能耗和芯片面积的GAA(环绕栅极)技术,不知更长远的将来,中芯国际将如何破局。

在第四季的业绩发布会上,其管理层曾经表示中芯国际研发了N+1和N+2工艺,性能、功耗和SoC面积等都比14纳米工艺有显著提升,而最赞的是这两种工艺都不会使用EUV光刻工艺,这无疑是一大突破。

短期来看,2020年首季盈利指引或调高无疑是开年好消息。按现价13.96港元计,中芯国际的2019年市盈率为45.02倍。

我们前文已经提到整个产业的乐观氛围,中芯国际的销售增长幅度未算得上同行中的佼佼者。按每ADR的49.72美元计算,2019年毛利率达46%的台积电(TSM-US)(中芯国际期内毛利率为20.62%),2019年市盈率只有22.49倍。

由此可见,中芯国际的当前估值并不低,其中或包含了市场对其FinFET制程技术和增长前景的期望。中芯国际现价是否值得追逐?投资者或需谨慎。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)