埃夫特是一家工业机器人整机及零部件供应商,目前主要的客户有菲亚特、大众、北汽集团、马瑞利、斯诺普。

由于目前其整机产品自用比例较低,报告期内整机自用数量分别为157台、102台、113台,比例分别为8.33%、5.5%、5.19%,因此埃夫特的经营策略为“换道超车”,旨在提升自用机器人整机比例。

但是这并非易事,系统集成业务导入自产(机器人)整机产品受客户接受度、验证周期等因素的影响,需要很长的周期进行技术研发、市场开拓,而目前埃夫特正在做的事情就是加大技术研发投入和市场开拓的力度,但是这带来了一个现实的问题——经营上越发困难。

2017-2019年埃夫特营收与净利润分别为7.81亿元、13.13亿元、12.67亿元;-0.27亿元、-0.22亿元、-0.42亿元。埃夫特给出的解释是公司机器人整机的核心技术研发投入逐年增加,核心零部件国产化和自主化在未达到规模效应前,切换成本较高;机器人系统集成业务,尤其是国内系统集成业务开展的时间较短,试错成本较高;报告期内费用开支增长较大,尤其是研发费用、股权激励等费用。

除了自主研发不断投入之外,埃夫特还通过收购来弥补自身技术的不足。2015年以来,埃夫特先后收购了喷涂机器人制造及系统集成商cma、通用工业机器人系统集成商evolut、中高端汽车白车身系统集成商wfc、运动控制系统设计公司robox。

以并购的方式来增进技术的风险在于商誉减值及并购企业潜在的持续亏损。以evolut为例,由于evolut持续亏损,埃夫特给予了较多的资金支持,2016年增资650万欧元,后续埃夫特子公司向evolut提供借款及担保额2382.5万欧元。2019年11月开始,埃夫特对evolut通过债转股及现金的方式再次出资450万欧元。

现在悬在埃夫特头顶上的问题是,evolut的经营状况能改善吗?

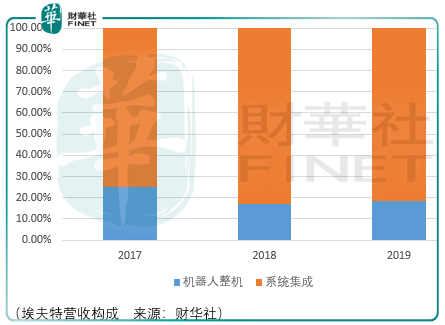

长远的不论,就说当下受到疫情影响后的汽车产业链,实际情况并不乐观。2019年埃夫特系统集成业务占比81.51%,系统集成业务来自汽车行业的收入占比74.11%。受到疫情影响下,下游汽车整车厂商客户停工,导致埃夫特已经获取的订单无法按期启动,而已经启动的项目由于停产无法进行制造和装配,因此项目执行处于停滞状态。

除了来自行业层面的经营困难,行业内激烈的竞争也增加了未来成长的难度。业内从事汽车机器人集成(智能生产线)业务的企业有埃斯顿、机器人、瑞松智能、瀚川智能、苏州北人、先惠、天永等,由于“集成”本身就带有技术弱势的帽子,但是要实现技术突破、短期内技术提升(并购)又与短期的经营要求相背离。

总体而言,机器人集成领域艰难的差异化竞争导致对埃夫特的投资充满了许多不确定性,尽管其背靠国资,并有美的的入股,但投资者需要谨慎行事。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)