在很多企业期盼能到香港上市融资的时候,港股私有化案例却接踵而来。

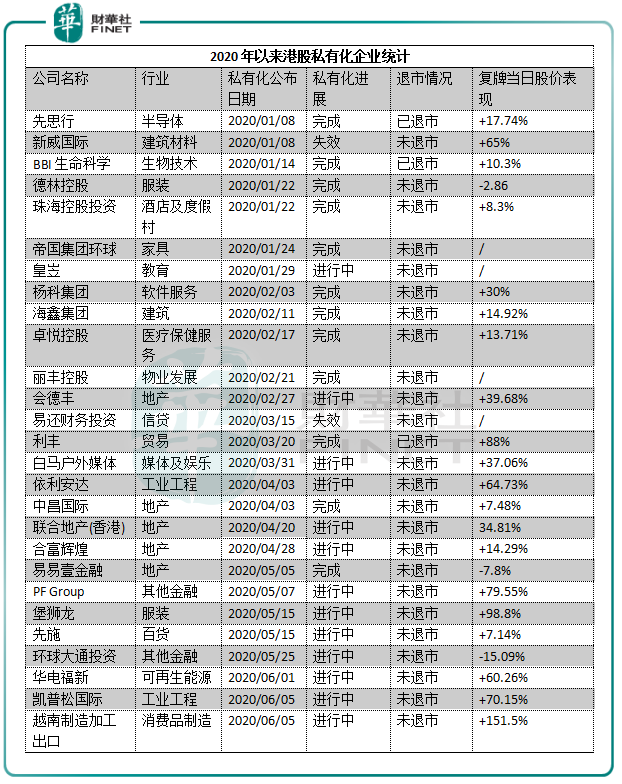

尤其是2020年以来,港股私有化的步伐明显加快。根据财华社记者统计,今年以来,已经有12家港股完成私有化(其中包括3家已退市企业),另外有13家港股的私有化还在进行中。

6月以来,继国企新能源上市公司华电福新(000816-HK)6月1日宣布拟私有化退市后,越南制造加工出口(以下简称:越南制造加工)(00422-HK)、凯普松国际(00469-HK)也同时在6月5日公开了私有化退市消息。

该三家公司在公告中均提到“股份交易流通性低”、“融资受限”,这也成为大部分港股私有化退市的原因。

越南制造加工在公告中指,其股份流通性于过去一段长时间内一直处于较低水平,股份交易流通性低可令股东难以在不对公司股价造成不利影响的情况下进行场内出售,公司难以透过股本融资筹集资金。因此,越南制造加工的控股股东三阳工业决定将其在上个世纪90年代分拆出来上市的越南业务进行私有化。

公告显示,要约人三阳工业要求董事会提呈该建议,当中将涉及实施私有化计划以向股东支付注销价注销及剔除计划股份,以及撤回公司股份于联交所的上市地位。所注销及剔除的每股计划股份的注销价为0.45港元,较5月26日收市价每股0.171港元溢价约163.2%。扣除三阳工业所持约67.07%股权,所涉私有化股份约2.99亿股,所需现金约1.35亿港元。

三阳工业的慷慨私有化获得了市场的支持,公告披露后,越南制造加工股价6月8日飙升1.51倍,收0.43港元,接近三阳工业计划的注销价。

越南制造加工的控股股东三阳工业在中国台湾有着逾60年机车及汽车行业的经验,三阳工业于1992年在越南成立了越南制造加工,目前制造和组装业务在胡志明及河内。

越南制造加工的主要产品为高端的速克达(SYM)及实用及多功能运输的国民车(SANDA),面向越南、泰国、马来西亚、印尼等东南亚国家。

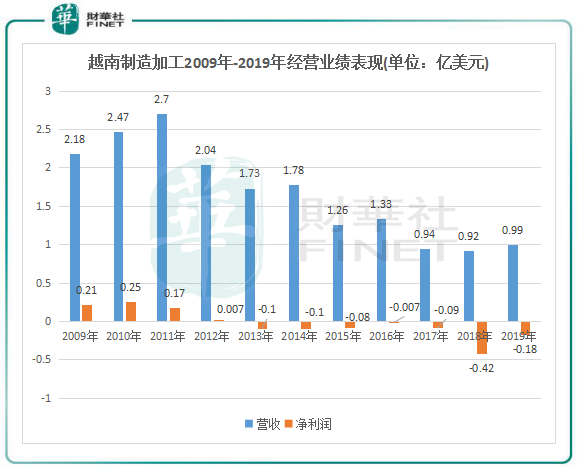

然而,深入摩托车王国越南市场的越南制造加工,却在这个市场中遭遇了滑铁卢。2012年是越南制造加工走向没落的分水岭,在2012年之前,越南制造加工营收多年保持在2亿美元以上,净利润常年在2000万美元-3000万美元之间。

但到了2012年,越南制造加工营收及净利润出现大幅下滑。2013年以后,公司陷入了连年亏损的漩涡,2018年甚至亏损超4000万美元,营收也出现锐减,2019年营收较2007年巅峰时期减少超过60%。

经营现金流方面,越南制造加工2012年以来经营流动现金流量净额均取得负值。此外,越南制造加工贸易应收款较高,2019年贸易应收款项、其他应收款项及预付款项达到了2588.3万美元。

陷入泥潭的业绩,也让越南制造加工股价受挫。在公布私有化计划前,越南制造加工经历了近10年的下跌,股价不断下探新低,目前市值较10年前蒸发超过20亿港元。

虽远在越南等国为主的东南亚这个大市场,但越南制造加工在别国同行的介入下,未能独食这块大蛋糕。

就在三阳工业于上个世纪90年代进入东南亚市场之际,来自中国大陆、日本、韩国等地区的摩托车企业亦蜂拥挤进了摩托车需求旺盛的东南亚市场,开展了激烈的白刃战。

为了夺得更大的市场蛋糕,来自中国的轻骑、力帆、嘉陵、宗申等摩托车品牌在东南亚市场与日本等国企业展开厮杀,低价策略成为国内企业在东南亚市场竞争的“杀手锏”。在中国摩托车进入越南之前,越南市场主流日本车的价格为2100美元左右,而力帆的摩托车售价格只要日本摩托车的一半。拼摩托车质量,韩系摩托车不如日本;拼摩托车的价格,韩系又不如我国。在此种情况下,越南制造加工怎能以一敌百?

在过去几年的年报中,越南制造加工均表示面临来自中国及日本企业的低价竞争。所以,最后我国和日本开始占据越南摩托车市场,所以来自中国台湾的越南制造加工则如临天敌。

而在越南经济发展快速提升带动的居民消费升级背景下,依靠品牌和质量致胜的日系摩托车在越南市场占据了上风。越南摩托车制造商协会(VAMM)透露,当前日本本田占越南摩托车市场份额近81%。换言之,越南制造加工的市场份额已被本田蚕食,恶性的价格战也使大部分国内摩托车品牌被迫退出越南市场。

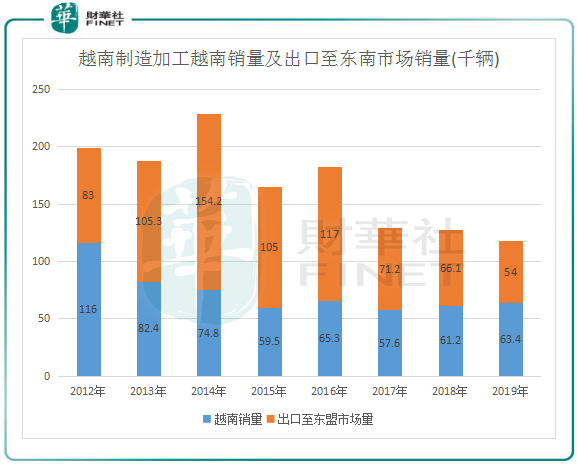

越南制造加工面临巨大的竞争压力,造成其在越南为主的东南亚国家销量出现大幅下滑。在2014年,公司在越南的销量及出口至东南市场量共计229万量,达到历史最高水平,但随着市场上低价产品的冲击,公司销量出现下滑,2019年总销量仅为118.4万量,惨遭腰斩。

越南制造加工深知,其处于价值链的低端,属于跟随者,模仿、跟随领导者,更多的是满足低端和初级需求。在日本企业强大的品牌优势和在资源以及中国企业低价冲击的环境下,若卷进了价格战,那将会进一步加剧其亏损的风险。因此,进入2019年,越南制造加工在巨大的竞争压力和经营亏损下,实行“确保盈利优先”的策略,不参与市场上低价的竞争,推出速克达New Attila 125等多款全新或改款机车型号以吸引更多的消费群体,逐步提升部分产品售价并减少低利润机种的供应量,以寻求销量与利润的平衡。

通过这种策略,越南制造加工在2019年业绩有所回暖。2019年,越南制造加工实现收入9950万美元,较2018年增加8.7%;净亏损减少58%至1760万美元。

由此看来,没有中国大陆企业价格上的优势,也没有日本品牌上的号召力,越南制造加工在此番白刃战中寻求突围可谓是异常艰难。

而对于未来的市场,越南制造加工亦不容乐观。VAMM数据显示,2019年该协会5个成员的各种摩托车销量达3254964辆,同比下降3.87%。表明越南摩托车市场在2018年增长3.5%后已进入饱和阶段,对于越南制造加工来说,未来市场的增量已经很难在摩托车业务上了,总体市场需求将萎靡,而在价格战方面又抵不过中国大陆企业。

因此,越南制造加工在公告中指出:“需要重新评估其策略及对其业务模式进行必要的转变”。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)