2020年7月1日黄昏,中国平安(02318-HK, 601318-CN)宣布,创始人马明哲不再兼任首席执行官职务,从即日起辞去首席执行官职务,但继续担任董事长一职。

与此同时,董事会一致通过,同意由2008年起担任平安首席财务官(CFO)的姚波出任联席首席执行官。

乘风破浪的CEO们

无独有偶,最近市值突破千亿美元的拼多多(PDD-US)也在同日发布新闻,宣布创始人黄峥卸任CEO并减持股份。

固然,拼多多的创始人兼前CEO卸任,多少带有中央集权下放权力的意思。黄峥在卸任CEO之后仍将担任董事长和董事会主席。与此同时,CIO陈磊获委任为首席执行官,马靖为新的财务副总裁,而CFO一职悬空。黄峥一直以来都掌控CEO和CFO的权力,这次的人事调整也仅仅稍微分权而治而已,并没有带来太大的影响,黄峥依然掌控公司的整体战略发展以及最重要的绝对控股权和投票权。

在一定程度上,马明哲于平安与黄峥于拼多多多少有点类似。作为平安的创始人,马明哲也带领着平安从无到有,从小到大,从大到强,而发展成为在中国举足轻重、市值逾万亿港元的科技型综合金融集团。

不同于拼多多的高度集权,平安的股权结构非常分散,持股5%以上的股东只有卜蜂集团和深圳市国资委,分别为8.97%和5.27%,而马明哲的持股量只有0.75%左右,也就是说,马明哲不算大股东,更倾向于职业经理人。

此外,平安于2018年起推出“联席CEO+矩阵”机制,设立三名联席CEO来管理“个人业务、公司业务、科技业务”三大事业群,以取代过去二十多年沿用的“执行官+矩阵”集体决策模式。设置三位联席CEO是为了让平安集团内部的分工更加清晰、责任更加明确。

在此之前,平安的三名联席CEO分别为李源祥、谢永林和陈心颖,马明哲依然为CEO,不过他已很少参与到日常营运中,而更专注于集团整体策略的布置与筹划。

去年11月友邦(01299-HK)的高调挖角和李源祥的天价转会费曾为市场津津乐道,而对于业界来说,最值得关注的是新加坡背景、拥有国际视野同时熟知中国寿险市场的李源祥,在友邦保险“分改子”成为首家外商独资人身险公司之后,如何以友邦CEO的身份长袖善舞。

在李源祥辞职时,平安已宣布聘任CIO陆敏接替其出任首席保险业务执行官,分管该公司的保险业务和个人综合金融业务,但联席首席执行官一位依然悬空。所以,这次姚波出任联席首席执行官仅仅为补李源祥之位。

姚波曾任德勤咨询精算师、高级经理,于2001年加入平安,为集团常务副总经理、首席财务官、总精算师。获委任为联席CEO后,姚波仍将兼任CFO一职,负责平安的战略规划,业务目标制定、目标追踪和绩效考评,主管预算管理委员会、产品委员会、战略发展中心,以及财务、企划、精算、资金等管控职能。

另外两位联席CEO谢永林和陈心颖,核心职责分别为平安的金融业务板块以及科技创新业务板块。

马明哲在辞任CEO之后将继续担任董事长,负责平安的战略发展、战略创新、人才培养、文化建设以及重大事项决策,并发挥核心领导作用。由此可见,马明哲为首,三位联席CEO明确定位,领导和负责“个人、公司、科技”三大业务事业群,与财务企划、人力资源、投资决策、稽核风控、关联交易、品牌传播等职能执行官,形成共同决策、分工负责、全责清晰的架构,这一架构并没有改变。

平安当前的状况

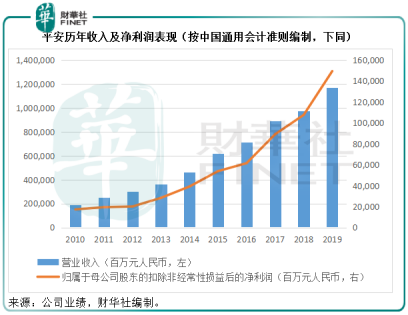

纵观平安近十年业绩,依然保持强劲的收入和净利润增长,尤其值得讴歌的是金融科技的驻足和发展,培养和孵化了多家金融科技和互联网公司,包括陆金所、平安好医生(01833-HK)、汽车之家、金融壹账通等等。

寿险业务放缓

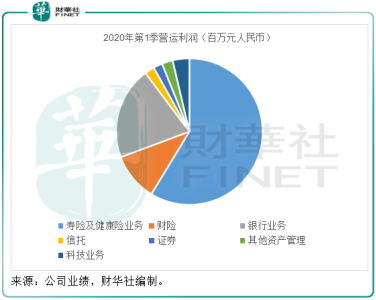

但是笔者留意到,近年平安的主营业务人身险业务增速有所放缓。平安的收入及利润主要来自人身险(寿险及健康险)、财险、银行、信托、证券、其他资产管理以及科技业务。见下图,2020年第1季,其寿险及健康险业务的营运利润为245.56亿元(单位人民币,下同),占营运利润的60.98%。也就是说,作为多元化金融集团,寿险及健康险业务依然是平安最为重要的收入和盈利来源,它的盛衰很可能影响其整体业绩表现。

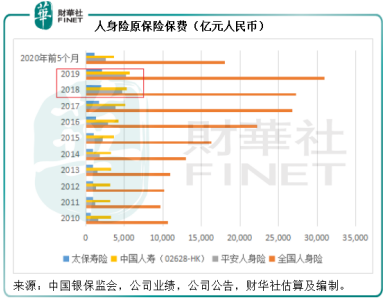

2017年以来,平安的人身险业务亦曾“崭崭头角露峥嵘”,与行业龙头中国人寿(02628-HK, 601628-CN)仅咫尺之差,增幅更是跑赢后者几个马位,见下图。

从今年开始,平安的人身险业务似乎力有不逮,今年前五个月,平安的人身险原保险保费收入同比下降5.8%,至2631亿元。当然,受疫情影响,这在所难免。

但是值得注意的是,推行改革的中国人寿在期内表现耀眼,同期原保险保费收入同比增长15%,至3698亿元;而刚刚实现A+H+G(沪伦通全球存托凭证)上市的中国太保(02601-HK, 601601-CN)也能力保不失,维持1165亿元的水平。

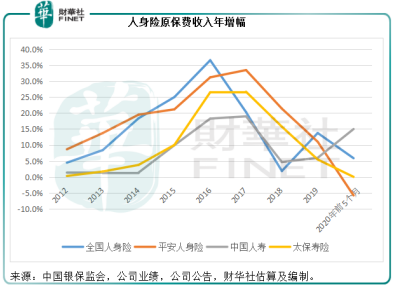

见下图,平安的人身险业务的增长在2017年见顶之后持续下行,2020年前5个月的增幅远低于全国平均水平,相比之下,国寿却逆市反弹,开始展现龙头本色。

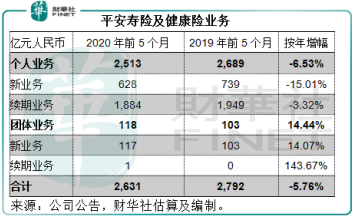

于2020年的前五个月,平安的个人业务依然呈弱,新业务同比下降15%,而续期业务亦下跌3.32%,完全抵消了团体业务的强劲增长,见下表。

从中可以看出,平安的主要收入来源为人身险,人身险中个人业务占较大比重,而个人业务的增长则主要依靠代理人渠道。根据平安2019年年报,代理人渠道占了合计新业务价值的89.81%。

但是近年平安的代理人团队似乎无法维持过去的增长。2020年第1季,平安寿险个人代理人数量同比下降3%,至113.2万人。虽然平安已大力发展金融科技,用线上服务代替大量人手,但代理人渠道依然是其非常重要的业务拓展方式。

在2019年的全年业绩会上,马明哲谈到了2019年下半年开始的寿险改革,表示会从渠道和产品两个方面进行改革,并以科技作为重要手段。今年上半年遇上疫情,从数据和同行比较来看,平安的寿险业务并未见大的改善。

路在何方?

作为全国领先的综合金融服务集团,平安拥有航母级规模的尊荣,也有领先科技创新的底气。但是总有那么些隔靴搔痒的无可奈何。

人身险方面,过去的辉煌与当前的问题已在前文提及。

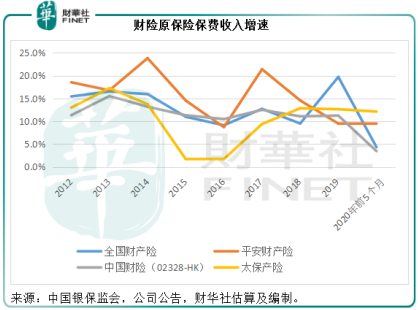

财险方面,今年前五个月维持较为理想的增长,见下图。但是财险与寿险的区别在于,财险的收入增长较高,而由于久期较短,只能对应久期较短的投资产品,所以盈利能力或不及寿险业务吸引。

银行业务方面,得益于平均生息资产规模以及净利差扩大,平安银行(000001-CN)的2020年第1季归母净利润同比增长14.7%。有人认为,目前存款利率已处于较低的水平,同时面对今年初的疫情,政府鼓励降低贷款成本以刺激经济,平安银行的净利差进一步扩大的空间有限。

笔者却有不同的见解,净利差的计算除了涉及存贷利率之外,还关乎生息资产与付息负债的配置。为应对年初疫情对今年经济造成的影响、尽快恢复生产和经营,政府鼓励降低中小企的贷款成本,具体措施包括降低中小企的借贷门槛。相对于国有四大银行以及大型股份制商业银行,平安银行或更倾向于与中小企客户打交道,这些业务的利率(或收益率)均高于其他生息资产种类,若这部分资产的比重提升,反而会扩大平安银行的净利差。不过值得注意的是,其不良贷款比重以及不履约风险或也提升。

最近我国有序放开外资金融机构的进入门槛,将可能构成一定程度的竞争,友邦保险“分改子”并挖走李源祥就是一例。同时,信托和证券以及其他资产管理业务方面也受到开放的影响。但从另一个角度来看,这也促使国内金融企业打造自身优势,以及提升国内投资者的认知,从而释放需求,未必是坏事。

金融科技方面,平安近年在这个领域的发展可圈可点,成功孵化多家企业并上市,释放了价值。但是值得注意的是,最近全球资本市场对于金融科技企业的估值已没以前慷慨,其金融科技资产或亟需证明自己。

总之,前路并不平坦,且看CEO们如何带领平安这艘航母乘风破浪。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)