提到肯德基、必胜客、海底捞,这些都是大家耳熟能详的企业,生活中随处可见,但肯德基的油条、汉堡王的流心芝士、真功夫的包子背后的供应商千味央厨,知道的人却少之又少。

6月19日,证监会官网披露了郑州千味央厨股份有限公司的首次公开发行股票招股说明书,拟赴深交所上市。

思念食品私有化,孵化的千味拟战A股

说起千味央厨,不得不提的便是思念食品。中国人以米、面食为主,饺子更是逢年过节必备食品,思念食品是与三全食品、湾仔码头并称为速冻水饺三巨头,李伟便是思念食品的创始人。

2006年8月,思念食品就在新加坡的股票交易市场新交所上市,上市之初,思念食品被资本市场所看好,但好景不长,面临三全食品、湾仔码头等同行竞争,思念食品走多元化经营路线,战略制定上出现失误,导致上市之后公司的业绩表现并不理想,公司的股价也随之下跌,在A股上市更是难上加难。

由于业绩的下滑,股价的下跌,公司的股票流动性越来越差,面临着每年高额的维护费用,巨大的开支使得公司选择私有化处理,于2012年在新加所退市,公司的退市股价远低于发行价。

虽然思念食品从新加坡退市,但千味央厨与思念食品渊源颇深,此次拟在深交所上市,算是替思念食品完成在A股的上市之梦。

在思念食品私有化的同一年,2012年4月,千味有限由郑州思念全资设立,郑州思念以货币资金出资650万元,实物资产(设备)出资750万元。

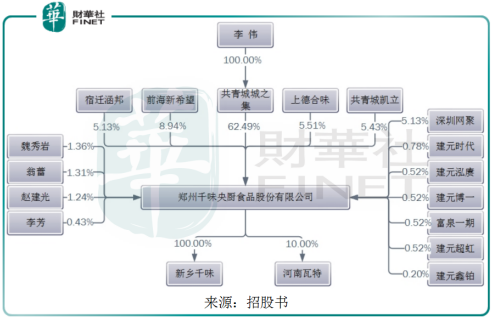

2016年3月23日,郑州思念将持有的千味有限100%股权转让给郑州集之城,而郑州集之城为李伟的全资企业;3月24日,郑州集之城同意共青城凯立以货币资金2647.85万元认缴千味有限注册资本121.74万元,持股8%。

期间,公司还获得京东、绝味食品及新希望等公司的增资及公司内部高管的增资,截至招股书发布时间,李伟全资控股公司共青城城之集持有千味央厨62.49%股权。

同时,京东的入股,也使得双方发挥各自优势,公司布局线上平台更具优势。

业绩逐年增长,毛利率低于同行

回到千味央厨本身,公司主营业务为面向餐饮企业的速冻面米制品的研发、生产和销售,旗下产品主要为速冻油条、芝麻球、蛋挞皮、地瓜丸、饺子等。

公司定位“只为餐饮、厨师之选”的战略,致力于餐饮连锁提供量身定制,提供定制化和标准的速冻面米制品,先后成为肯德基、必胜客、汉堡王、赛百味等全球知名连锁企业的供应商,是百胜中国T1行列唯一速冻面米食品供应商。

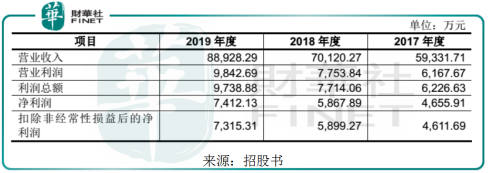

有了思念食品的创业经验,千味央厨的发展之路较为顺利,近几年来看,公司的营业收入及净利润增长保持两位数增长速度。公司于2017年、2018年及2019年的营业收入分别为5.93亿元、7.01亿元及8.89亿元,年复合增长率约22.44%,净利润分别为0.47亿元、0.59亿元及0.74亿元,年复合增长率约25.48%。

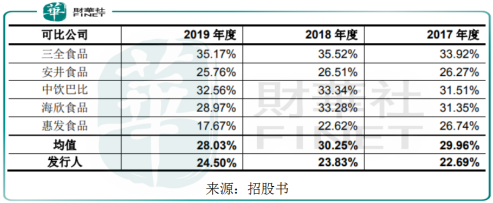

虽然近几年公司的业绩表现不错,但毛利率却大幅低于同行平均水平,于2017年、2018年及2019年,公司的综合毛利率分别为22.69%、23.83%、24.50%,对比三全食品、安井食品、中饮巴比、海欣食品、惠发食品等同行业公司,千味央厨的毛利率低于同期同行企业于2017年、2018年及2019年的均值29.96%、30.25%及28.03%。相比三全食品,公司的毛利率更是相差甚远,差距在10个百分点之上。

公司称这是由于同行业可比公司在销售模式、下游客户、产品结构、销售规模等存在明显差异,导致毛利率呈现一定的差异。

原材料成本占比过高,过于依赖单一客户

对于千味央厨来说,公司生产所需的主要原材料为面粉、糯米饭、食用油等大宗农产品,易受大宗商品价格波动的影响,上游行业的发展和农副产品价格的变动,对公司的毛利率及净利润都会产生较大的影响,于2019年,公司的原材料成本为5.35亿元,占总收入比例约60.16%。据招股书显示,于2019年,公司的原材料价格上升1%,对公司的毛利率变化影响为-0.60%。

此外,我国作为食用植物油的消费大国,但食用植物油生产所需大豆、菜籽等农作物的国内产量无法满足全部需求,依赖着进口来补充,同时,公司的原材料白砂糖、脱皮芝麻也对进口依赖较大,若贸易摩擦、反倾销反补贴等影响进口原材料价格变动,将不利于公司的发展,导致业绩下滑。

另外,期间费用是公司的第二大成本,2017年至2019年,公司的期间费用占营收收入的比例约11.42%、11.66%及12.85%,呈现逐年递增的态势。

值得注意的是,于2017年、2018年及2019年,公司的第一大客户百胜中国及其关联方占公司营业收入比例分别为29.95%、30.20%及30.72%,面对单一客户销售占比较高的风险,若公司未来存在百盛中国减少订单,甚至终止合作,这将导致公司的经营业绩下滑的风险。

从现金及资产负债结构来看,虽然公司的资产负债率由2017年的32.26%下降至2019年的29.14%,应收账款周转率由2017年的25.79下降至2019年的20.25,存货周转率由2017年11.56下降2019年的8.68,但公司于2017年、2018年及2019年的现金及现金等价物净增加额分别为1.27亿元、-0.73亿元及-0.78亿元,主要是经营活动产生的现金流量净额低于投资活动产生的现金流量净额所致,可见,公司的现金压力存在,有上市融资需求。

若千味央厨顺利上市,公司拟将募集4.09亿元,将使用于投资“新乡千味央厨食品有限公司食品加工建设项目(三期)”和“总部基地及研发中心建设项目”,扩大产能,形成年产8万吨速冻面米制品的生产规模。

目前,公司在2019年的销量达76598.86吨,在销售旺季公司生产设施达到满负荷运行,甚至供不应求,若新乡千味央厨食品有限公司食品加工建设项目(三期)建成后,公司产能由目前约10万吨提升至18万吨,更好的保证产品质量和生产的稳定性,利于公司的长期发展。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)