近日,浙江省领先的清洁能源供应商普星能量(00090-HK),通过全资附属公司收购控股股东一间清洁能源公司,以提升自身装机容量及供热能力。

值得一提的是,与其他竞争对手为了收购而收购不同的是,普星能量此笔收购不管从代价还是资产质量方面,都是非常便宜及优质的。更为重要一点,通过此笔收购,普星能量经营业绩及估值有望呈现不同程度增长及提升。

近些年,随着我国经济腾飞之际,环境问题的日益凸显。我国能源行业不得不进入新一轮的变革,非清洁能源向清洁能源转型、化石能源向非化石能源转型、高碳能源向低碳能源转型等等。

在能源行业的变革之下,天然气是清洁的化石能源,在居民生活消费、燃气发电、交通运输、工业用气及其他行业用气需求量不断陡增。特别是在燃气发电方面,天然气发电的装机规模及容量逐年递增。据中电联最新数据显示,预计2020年我国天然气发电装机规模将达1亿千瓦左右。2010年至2020年复合年增长率为14.24%。

在此形势之下,传统煤炭发电企业加速向天然气或光伏发电领域转型,而作为受益方的清洁能源供应商也加快了在天然气和光伏发电领域收购步伐。

作为浙江省领先的清洁能源供应商及国内最早进入清洁能源领域的企业之一的普星能量,自然不会放过这前所未有的发展机遇。

3月30日,彼时还叫“普星洁能”发布公告称,将公司名称更改为“普星能量”,以符合公司的业务发展规划及股东整体利益,有利于未来业务发展。

5月6日,普星能量发布公告称,公司通过间接全资附属浙江普星德能然气发电有限公司向间接控股股东普星聚能收购目标公司衢州普星燃机热电有限公司(下称“衢州普星”)100%股权,代价约为人民币3.34亿元(单位下同),将透过内部资源及其他债务融资提供资金。

收购完衢州普星后,普星能量董事长魏均勇曾表示,未来公司将继续透过“能源+科技”的核心理念,积极寻求新业务发展,如电力辅助服务,能源合约管理及储能等作为未来发展目标,致力转型为一间综合能源供应商,提升公司长远增长潜力,并为股东带来最大利益和回报。

诚然,在清洁能源逐步取代非清洁能源的大背景下,更名为“普星能量”,标志着公司业务发展正迈向新篇章,而收购衢州普星明确了公司未来向综合能源供应商转型及发展的战略及决心。

利好的消息接踵而至,在收购衢州普星不久后,于6月29日,普星能量在发展转型为综合能源供应商迎来突破性进展。

据普星能量公告称,全资附属公司浙江普星京兴燃气发电有限公司(下称“京兴电厂”),中标湖州恒建能源禹越杭州产业园集中供热项目运行维护项目。根据投标文件,京兴电厂主要负责该分布式能源服务项目的设备运行和维护。

普星能量董事会认为,京兴电厂中标分布式能源服务项目为集团发展转型为一间综合能源供应商迈进重要一步,亦为日后发展综合能源服务项目打下良好基础。

短时间来看,收购衢州普星,可大幅提升普星能量装机容量及供热能力及助推公司经营业绩呈现高质量及高速增长的态势。

具体而言,衢州普星成立于2011年,主要从事热电技术研发、燃机热电项目的投资、运营、维护及技术服务、供热服务、发电业务,以及太阳能光伏发电项目投资及开发。从业务结构来看,衢州普星业务基本实现了对气电和光伏两大新能源领域的覆盖,未来可快速地与普星能量业务进行融合,最大限度释放双方的协同效益。

装机容量方面,衢州普星有着不俗装机容量能力。截至2020年6月19日,衢州普星的装机容量为约230兆瓦(当中包括约153 千瓦的屋顶光伏发电机组),最大供热能力约为200吨/小时。其中,230兆瓦的装机容量约占普星能量的原总装机容量的50.33%。由此可见,收购衢州普星可将大幅提升普星能量的整体装机容量及供热能力。

收购代价方面,以资产净值计算,此次收购代价公平合理。收购代价相当于衢州普星根据中国会计准则编制于2020年3月底的未经审核资产净值约人民币4.16亿元,扣减其于2019年底的累积未分配利润约人民币8,230万元计算。

除此之外,此次收购采用的三年现金分期支付的灵活付款方式,这可最大限度缓解普星能量短期现金压力。从收购代价及付款方式来看,也反映出控股股东对普星能量未来发展前景充满信心。

结合当前普星能量经营业绩变动来看,衢州普星的注入短时间内可大幅提升普星能量的盈利能力及继续推升净利率高走。

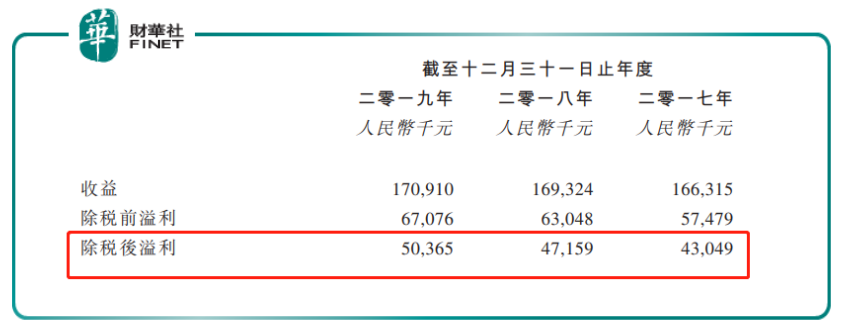

截至2019年12月31日止三个年度,衢州普星税后净利分别约为4,304.9万元、4,715.9万元及5,036.5万元,分别相当于普星能量归属股东净利润的125%、103%及92%,可见衢州普星盈利能力非常的强劲。

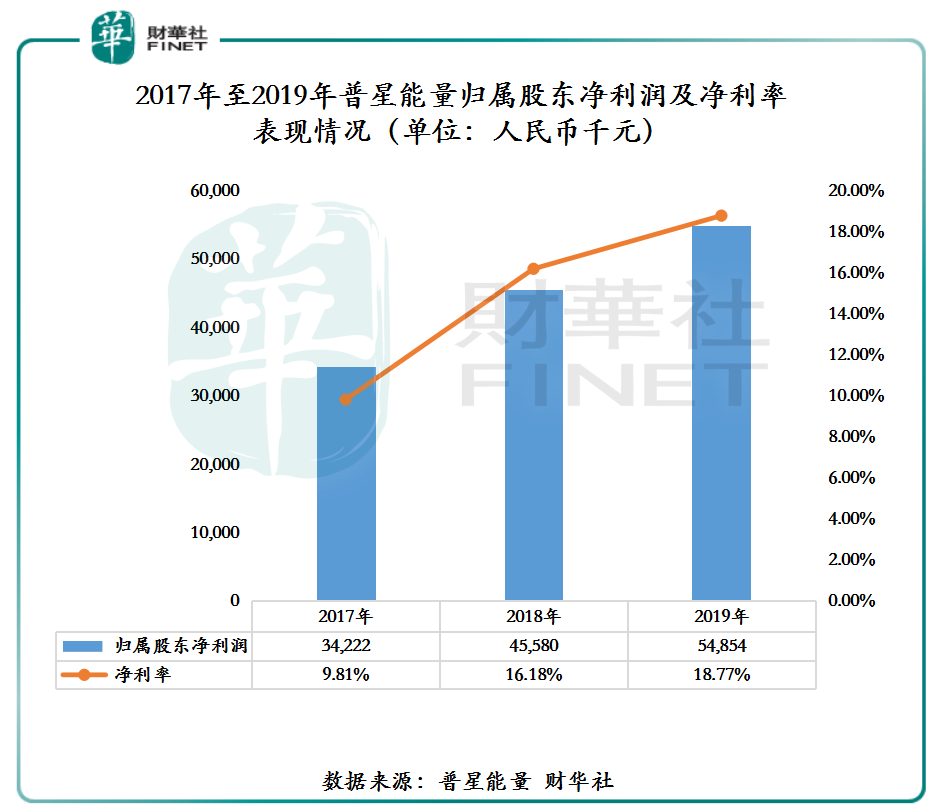

截至2019年12月31日止三个年度,普星能量归属股东净利润分别为3,422.2万元、4,558万元及5,485.4万元,年复合增长率为30.0%;净利率分别为9.81%、16.18%及18.77%,保持逐年递增的良好势头。在此形势之下,可预见的是随着衢州普星资产的注入,普星能量归属股东净利润及净利率将继续呈现高增长态势。

自收购发起至今累计涨跌幅亦跑赢大部分行业竞争对手,反映出市场对此次收购持乐观及积极态度。

据港交所数据显示,截至2020年5月6日(收购公告发布日)至7月13日收盘(不复权),普星能量股价累计涨幅为1.47%,跑赢同期可再生能源行业竞争对手春城热力-11.32%及江山控股的-17.18%。

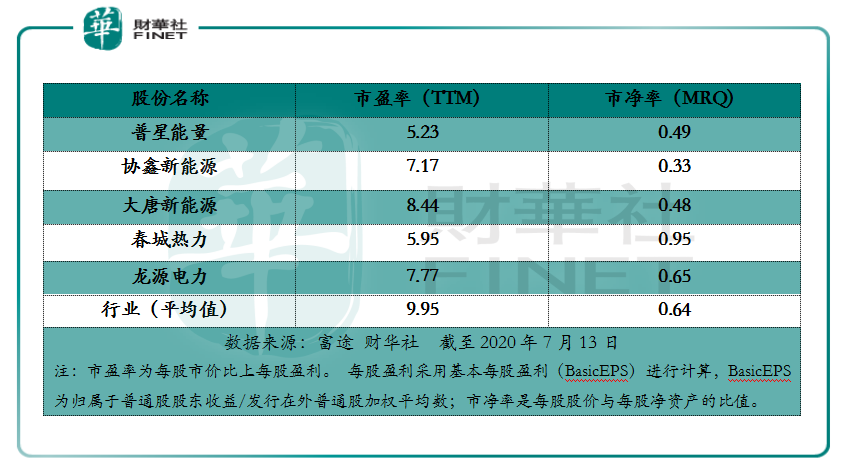

值得一提的是,即便股价出现跑赢大部分行业竞争对手的情况,但普星能量股价仍处于严重低估的状态。据富途数据显示,截至2020年7月13日收盘,普星能量市盈率(PE)为5.23倍,分别低于港股可再生能源行业市盈率平均值的9.95倍,和同业竞争对手大唐新能源的8.44倍及春城热力的5.95倍;普星能量市净率(PB)为0.49倍,同样低于可再生能源行业市净率平均值的0.64倍及春城热力的0.95倍。

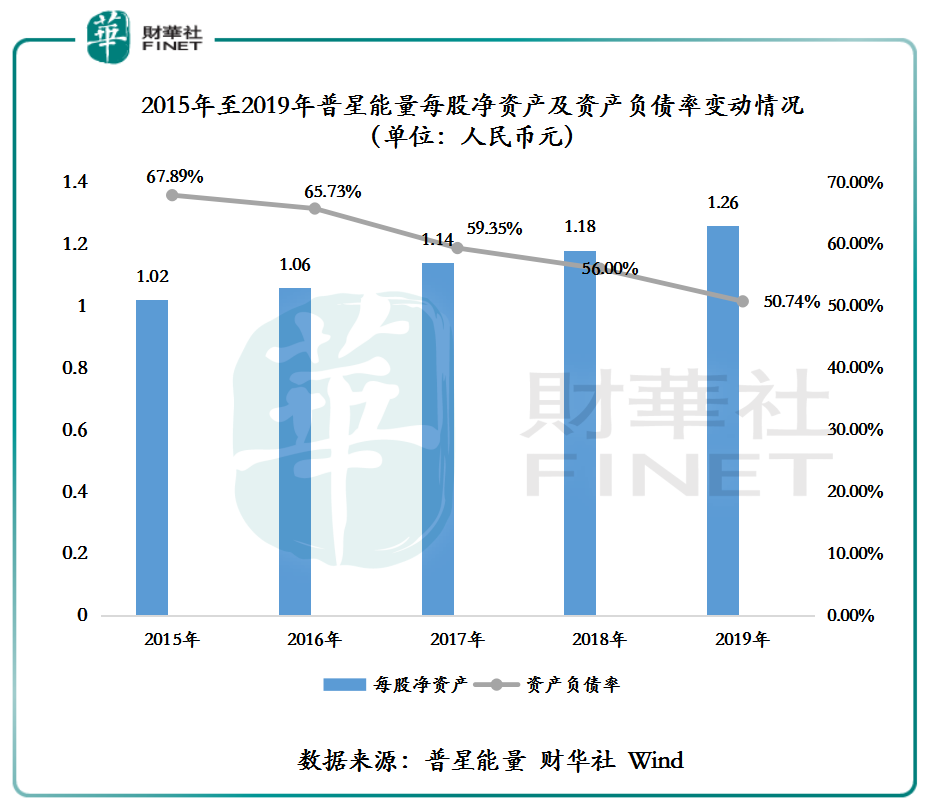

在股价估值低于行业均值及竞争对手的背后,普星能量的每股净资产、投资回报率及债务结构均有优于前者。据Wind数据显示,截止2019年底,普星能量的资产负债率为50.74%,连续实现五年降的同时,资产负债率表现分别优于行业均值的60.22%、龙源电力的61.32%及大唐新能源的81.88%。与此同时,随着资产负债率逐年下行及净利润的不断上升,普星能量的每股净资产也从2015年的1.02元提升至2019年的1.26元,同样实现了五年增的良好增势。

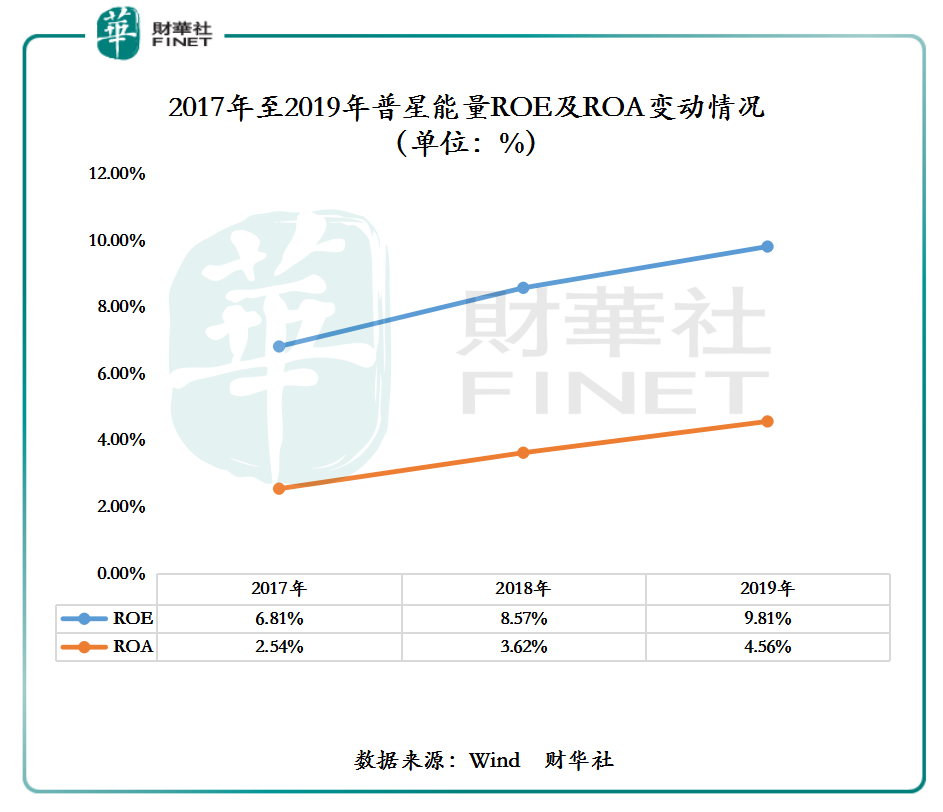

随着净资产走高,普星能量的相关资产投资回报率也呈现递增态势及跑赢行业竞争对手的情况。据Wind数据显示,截至2019年12月31日止三个年度,普星能量ROE(净资产收益率)分别为6.81%、8.57%及9.81%。 2019年9.81%的ROE要优于龙源电力的8.47%及大唐新能源的8.02%;普星能量的ROA(总资产收益率)分别为2.54%、3.62%及4.56%。2019年4.56%的ROA同样优于龙源电力的2.85%及大唐新能源的1.21%。

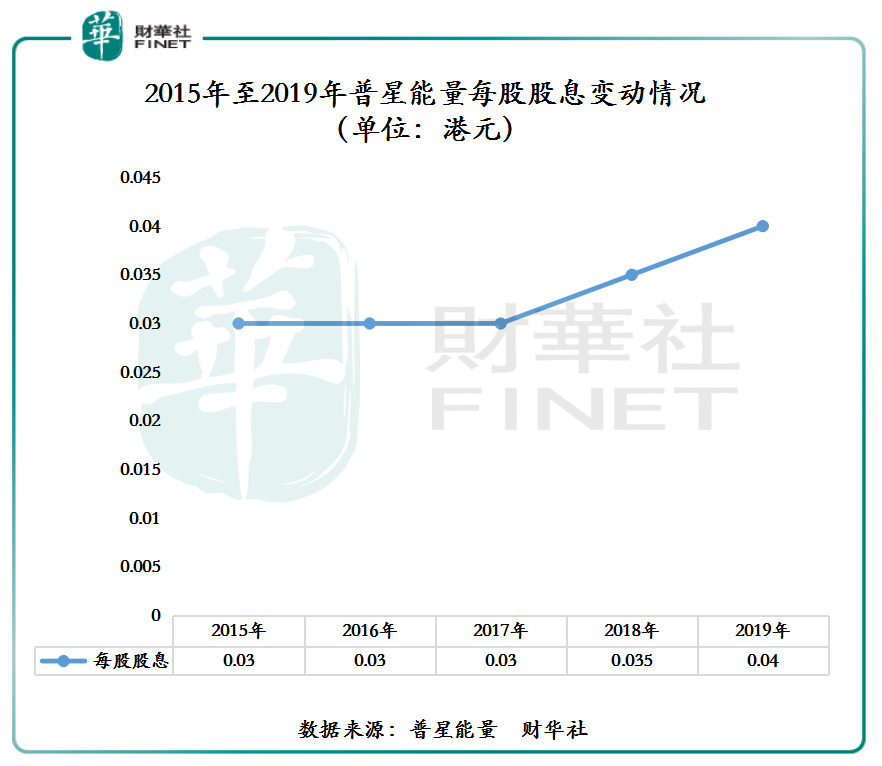

更为重要一点是,在业绩呈现高质量增长的同时,普星能量的派息也非常的慷慨及稳健,每股派息金额逐年上涨。截至2019年12月31日止三个年度,普星能量的派息比率一直维持在30%以上,每股派息金额分别为0.03港元、0.035港元及0.04港元。

从投资角度来看,在股息收益率呈现递增且资产投资回报率高于行业竞争对手及行业均值的形势之下,股价估值却弱于同业,这足以反映出普星能量估值被严重低估的事实。但从某次层面来讲,现阶段的普星能量的安全边际要高于同业竞争对手。

假设派息比率为30%,完成衢州普星收购后,普星能量每股派息预计可升至6.5港仙以上。这意味着随着将衢州普星这笔优质资产纳为麾下,普星能量经营业绩及资产收益率势必会上升到另一台阶。届时,注重为股东投资者创造更高股本红利的普星能量,将逐步被市场所青睐,被低估的情况亦会逐步修复。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)