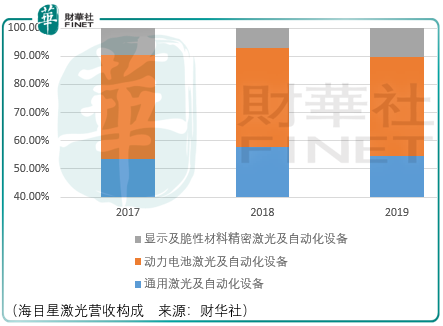

海目星激光是一家激光及自动化综合解决方案供应商,从事消费电子、动力电池、钣金加工等行业激光及自动化设备研产售。目前其产品结构分为三块:动力电池激光及自动化设备;通用激光及自动化设备;显示及脆性材料精密激光自动化设备。

通用激光及自动化设备为目前主要收入板块,其具体包含3c结构件激光及自动化设备及生产线、3c通用激光打标设备及自动化生产线、变压器激光及自动化设备及生产线、钣金激光切割设备。

动力电池激光及自动化设备为次收入板块,其包含高速激光制片机、电池装配线、电芯干燥线。显示及脆性材料精密激光自动化设备为最低收入板块,其包含pcb精密激光及自动化设备、半导体激光及自动化设备、显示行业激光及自动化设备。

从行业竞争来看。以钣金激光切割机为例,其2017-2019年间营收占比分别为32.8%、30.45%、22.91%。营收占比下降较快的原因在于钣金激光切割机从2017年的62.05万元一套下降至2019年的54.71万元一套,海目星给出的解释为市场竞争激烈、主要零部件采购成本降低。

激光打标机方面,其同期营收分别为6485.23万元、8251.05万元、5384.28万元,营收占比亦快速下降,从2017年10.17%下降至2019年5.22%。激光打标机营收与营收占比双降与钣金激光切割机双降原因稍有不同:“2019年激光打标机平均价格有所下降,主要是纳秒紫外、纳秒绿外激光打标机市场竞争日趋激烈,因此海目星调整了自产激光器的业务布局,逐步转向研发及生产技术水平要求更高、精度更高的皮秒激光器,导致2019年使用海目星自产激光器的激光打标机销量占比下降,平均售价有所下降。”

虽然海目星的钣金激光切割机与激光打标机整体营收及占比有所下降,但是其通用激光及自动化设备的营收规模依然在持续增长,从2017年的3.4亿元增至2019年的5.6亿元。

这意味着在3c结构件激光及自动化设备生产线及变压器激光及自动化设备及生产线方面海目星取得了进一步的营收增长,但是未来这两个细分市场是否会面临钣金激光切割和激光打标市场竞争激烈以致产品价格下降进而导致营收规模缩水的问题?

除了来自业务层面的增长风险,投资者还需要审视海目星激光在业务结构上是否存在较大的风险。

海目星来自动力电池行业的营收在2017-2019年间分别为2.35亿元、2.48亿元、3.62亿元,而作为已经在科创板上市的联赢激光其2016-2018年间的动力电池业务收入分别为2.25亿元、4.59亿元、7.83亿元。

显然,据此很难认为海目星激光在动力电池领域占据竞争优势。海目星2019年在动力电池领域取得的营收增长主要依靠中航锂电的项目,而根据高工产业研究院的数据,2018/2019年,中航锂电动力电池装机量分别为0.72gwh、1.49gwh,从国内动力电池装机量排名第9跃居第6,相比之下,联赢激光的核心客户有国轩高科、宁德时代。

而在激光切割与激光打标等传统激光应用市场,海目星激光与同期的大族激光和华工科技着实存在着太大的差距,这样的差距进一步使得大族和华工有更多的资金投入研发,从而实现激光技术上的全面领先。

对于想在每一个领域都有所作为的海目星,也许随着企业规模的进一步发展,其会发现其面临的成长阻力会越来越大,而仅有的资源分散到各大业务板块将使得核心优势难以聚集。因此,在应用激光设备领域,与其投资海目星,不如择机关注联赢与大族。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)