2020年7月23日晚,中國最大油氣企業中石油(00857-HK, 601857-CN)和中石化(00386-HK,600028-CN)均發佈交易公告,擬出售油氣管道、儲運等相關資產予國家管網集團,交易代價以認購後者的註冊資本和獲取現金方式支付,這意味著國家管網集團的組建再提速。

一直以來,關於油氣管網分離改革的議論沸沸揚揚。2019年12月9日,期待已久的國家管網集團正式成立,總理作出批示指出這是深化油氣行業改革、保障油氣安全穩定供應之重大舉措,為我國提高油氣資源配置效率邁出了重要一步。

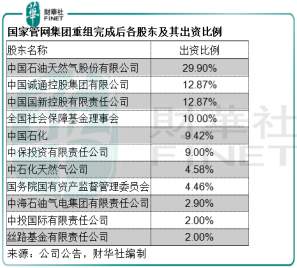

國家管網集團的管理班底以原來任職於中石化和中石油的高管為主,而且市場紛紛猜測中石油和中石化會將自身的管網資產注入該公司,並獲取相應的股權和利潤分配權益。這次的交易掀開了管網集團的面紗,也落實了市場對於兩油會轉移哪些資產到管網公司的猜測。

我們深入探究一下,中石油和中石化將轉讓哪些資產到管網集團,交易將對它們今年的業績以及未來更長遠的發展帶來哪些影響?

中石油:將為最大股東

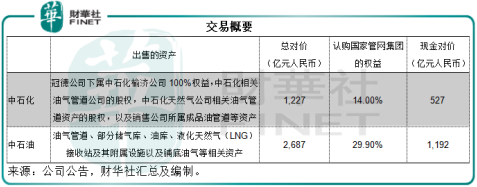

中石油擬將所持有的主要油氣管道、部分儲氣庫、油庫、液化天然氣(LNG)接收站及附屬設施以及鋪底油氣等相關資產出售給國家管網集團,基礎交易對價為2687億元(單位人民幣,下同),以獲得國家管網集團29.9%股權及相應的現金對價(剩餘部分,或相當於1192億元)。

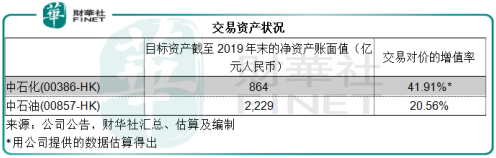

根據中石油的數據,其擬轉讓給管網集團的目標資產,截至2019年末的淨資產賬面值為2228.8億元,以交易代價來看,增值率為20.56%。

2019年,這些目標資產產生的營業收入為605.19億元,同比增長0.05%,相當於中石油總收入的2.4%;稅後利潤總額為211.6億元,同比下降7.78%,相當於中石油全年利潤總額的31.58%。

中石油計劃將轉讓資產所得的款項用於以下用途:

1.回饋股東,這可能是其股價在發出交易公告之後逆市上漲的原因。

2.開拓上遊和下遊市場,進一步提升油氣產業鏈價值,推動轉型升級,加大新能源、新材料領域的投入。

3.償還債務,優化公司的資產負債結構。

在短期來看(2020年或交易完成後的財政年度),轉讓管網資產對中石油的影響包括:

1.產生458.2億元的資產評估增值,相當於2019年稅前利潤的44.39%,意味著帶來一筆巨額的一次性收益;

2.出售的資產將不再並表。從以上目標公司的業績數據來看,佔中石油的比重還是挺高的。但由於該公司也在公告中提到國家管網集團未來盈利能力存在一定的不確定性,儘管該公司持有29.9%權益,其應佔管網集團的業績是盈是虧仍未可知,這很可能在一定程度上抵消上述一次性交易收益的正面影響。

3.資產負債率將會下降。從交易獲取的現金以及其提到的償還債務之舉,應可改善資產負債狀況。

4.如前文提到,中石油擬用部分交易收益回饋股東,可能會以派發股息或回購的形式進行。

5.國家管網集團的股權投資收益會按權益入賬,但短期來看盈虧仍未可知。

更長遠來看,交易對於中石油的好處及其打算:

1.該公司當前至2025年仍將持續發展國内天然氣業務,管道業務重組後,其將更加聚焦上遊油氣勘探開發,並積極推動油氣終端市場開拓。

2.未來隨著國產氣增產以及進口氣資源增加,2021-2030年預計還需要對長輸管道建設繼續投資。實施本次交易可以有效減少管道投資規模,緩解公司的資本性支出壓力。

3.參與國家管網重組,將有助於加強與國家管網集團在管網規劃、使用、運營等方面的戰略協同。同時根據國家管網集團提供的發展規劃,隨著新建管道的逐步投運,國家管網集團將有良好的成長潛力,預計可為公司帶來積極的財務影響,支持核心業務發展。

相對於中石化等其他油企,中石油轉讓給管網集團的資產規模相對較大,對其綜合利潤的影響也較顯著,這是因為中石油擁有最龐大的油氣管道資產,可能也正因如此,它持有管網集團的最大權益。

我們早前提到,中石油還通過全資所有的中油香港持有香港上市公司昆侖能源(00135-HK)的58.25%權益,後者主要從事城市燃氣、天然氣管道、液化天然氣(LNG)和壓縮天然氣(CNG)終端、天然氣發電和分佈式能源、液化天然氣(LNG)加工與儲運、液化石油氣(LPG)銷售等業務。不論資產規模還是利潤規模,昆侖能源對中石油的影響或皆舉足輕重,這兩項指標或佔中石油的三成以上。

昆侖能源發公告指,仍與管網集團就潛在的資產出售進行磋商,仍未達成一致意見。鑒於其在中石油中的重要角色,待交易落實,或也將對中石油帶來影響。

中石化:轉型發展的契機

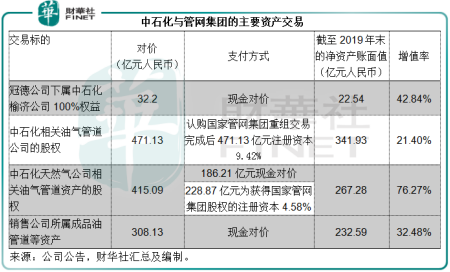

中石化的交易資產主要劃分為四項:

1.涉及另一家香港上市公司中石化冠德(00934-HK)的資產——中石化榆濟公司的100%權益,交易代價為32.2億元現金。在此之前,這家上市公司已從出售標的中分拆了不相關的資產。

2.中石化相關油氣管道公司的股權,交易對價包括認購管網集團重組交易完成後的471.13億元註冊資本。

3.中石化天然氣公司相關油氣管道資產的股權,交易對價為415.09億元,其中186.21億元為現金對價,228.87億元為獲得管網集團的股權註冊資本,或大約相當於4.58%權益。

4.銷售公司所屬成品油管道等資產,現金對價308.13億元。

總括而言,總對價為1226.55億元,其中包括對國家管網集團合計出資14%,以及合共527億元的現金對價。

中石化計劃將所得款項用於以下用途:

1.鞏固傳統油氣業務的同時,進一步拓展新業務,這包括(a)拓展成品油銷售終端網絡,穩固市場佔有率,佈局加氫、交換電等新能源站;(b)大力發展新興業務,擴展和提升易捷便利店業務,加快零售端生態延伸佈局;(c)數字化建設,全面提升經營服務能力。

2.約32億元支持中石化冠德進一步發展原油碼頭和儲存業務及補充其一般營運資金。

目前中石化冠德主要從事原油碼頭及儲存服務、天然氣管道運輸服務以及通過合資公司和聯營公司經營船舶租賃及運輸服務。從其的2019年業績來看,儘管天然氣管道運輸服務佔了大部分收入(58.85%),但利潤率相對較弱(分部利潤佔總額的16.65%),分拆之後在短期内有可能降低收入貢獻,但整體利潤率應會得到顯著改善。

3.改善財務狀況及補充一般營運資金。

在短期來看(2020年或交易完成後的財政年度),轉讓管網資產對中石化的影響包括:

1.可增加稅前利潤365.94億元——交易對價與其賬面資產淨值的差額。

2.中石化天然氣公司、銷售公司和冠德公司合共獲得現金對價約526.55億元。

3.公司資產負債率將降低。財華社統計,轉讓資產截至2019年末的資產與淨資產之比率為2.4倍,高於中石化的2倍。剝離此等資產或有望降低這一比率,與此同時,入賬的現金應可提升資產質量,從而改善資產負債率。

4.考慮到中石化的資產增值率(41.91%,財華社根據該公司提供的數據進行估算)高於中石油的比率(20.56%),交易所反映的估值溢價或有利於提升該公司的價值。

5.因新建、改建、維護油氣管道資產和附屬設施的資本支出較大(近五年資本支出年均約170億元),且資金佔有時間長,交割後中石化可降低未來的資本支出。2020年,中石化的資本開支預算為1434億元,其中涉及一些天然氣管道和儲氣庫、成品油庫、管道等項目,具體金額沒有披露,但剝離後應可節省這部分開支。

更長遠來看,交易對於中石化的好處及其打算:

從全國管網的角度來看,此交易應可提升整體運營效率,優化行業環境,而中石化能通過於管網集團的持股分一杯羹。

此外,拆出管網資產後可讓中石化將資源進一步集中,聚焦主業,推進轉型發展。從以上其計劃可見,中石化正計拓展新業務和新產業,尤其零售端的拓展,效果有待觀察。

總結

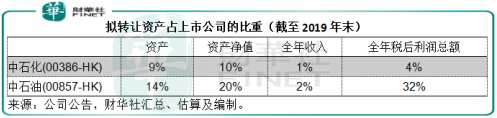

以下為兩油的交易概要,從交易規模來看,持有大量管網資產的中石油佔主導地位。

中石油轉移到管網集團的資產和利潤也較高,但同時也可從管網集團分享較高的權益。

管網集團的組建是油氣管網分離改革的必然之舉,而後者又是油氣市場化改革的重要一步,在此趨勢下,兩油的資產交易對市場來說,無疑為靴子落地的踏實。

從更長遠來看,轉讓管網資產應有利兩油集中資源發展自己的優勢產業,以及在提升傳統產業效率的基礎上拓展新產業,但是管網的分割可能也意味著其對於定價權更難把控。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)