香港地區三大發鈔行之一渣打(02888-HK)剛剛公佈了截至2020年6月30日中期業績,面對地區不確定性、疫情的影響、世界政經環境的變化,渣打的上半年業績受到哪些影響?

可以說,渣打的2020年中期業績是上半年全球經濟金融重大事件的一面鏡子,我們就以環球財經幾件重大事件為引子,來看看渣打的上半年業績:

受新型冠狀病毒影響,渣打的減值大幅增加,蠶食了利潤增長。儘管上半年基本(即不包括重組和出售等一次性款項)經營收入同比增長4.56%,至80.47億美元,但信貸減值同比大增13億(或同比增5倍以上),普通股股東應佔溢利同比下滑30%,至11.38億美元。

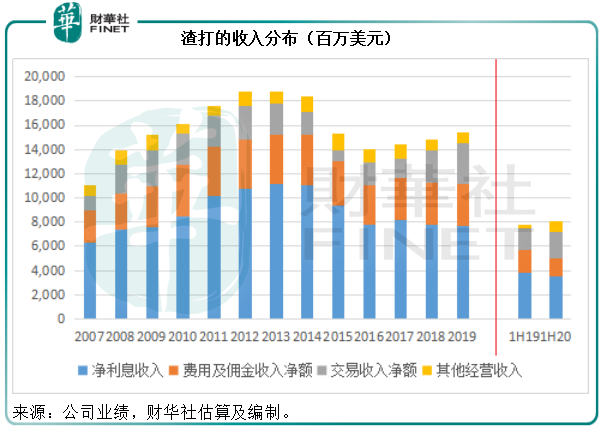

值得注意的是,渣打之所以在上半年錄得收入增長,主要受到看天吃飯的金融市場業務強勁增長帶動(後文將解釋),其傳統的利息業務反而下行。上半年,該行的淨利息收入同比下降9.32%,至35.02億美元,佔總收入的43.52%。

見下圖,上半年的整體收入水平有所擴大,但主要得益於交易收入的增長,而淨利息收入其實稍微下降。

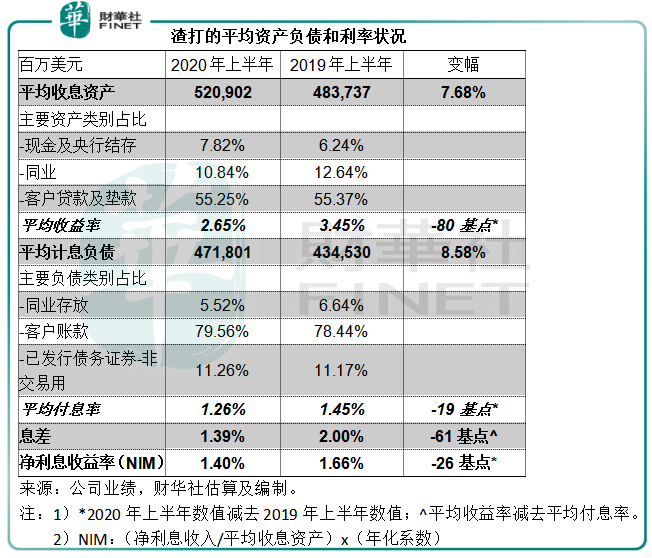

2020年上半年,渣打的平均計息資產規模擴大了7%,至5209.02億美元。

財華社留意到,可能出於對經濟前景不確定性的擔憂,渣打期内的現金及央行結餘佔比由去年同期的6.24%上升至7.82%,而這也是銀行資產組合中風險最低、收益率也最低的資產;再加上全球資金泛濫、利率下行,這部分資產的平均收益率也由去年同期的1.26%下降至0.38%(年化)。

低息環境所帶來的影響當然不僅僅是對現金市場,渣打的其他資產類别收益率也大幅下降,其中佔比最大(佔收息資產的55.25%)的客戶貸款及墊款,收益率下降了70個基點,至僅3.32%。

儘管收息資產規模有所擴大,但由於收益率下降,加上資產配置變更——低息、低風險資產佔比提高,渣打的收息資產平均收益率由上年同期的3.45%,下降80個基點,至2.65%。

這抵消了負債端付息率受惠於利率下行環境下降61個基點至僅1.39%的正面影響。

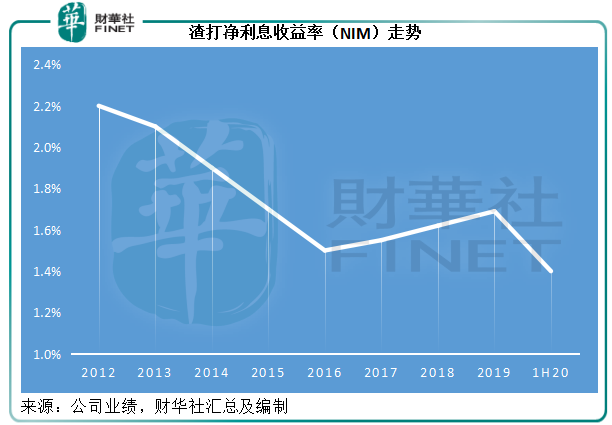

見下圖,由於收息資產平均收益(資產收益端)率下降80個基點,抵消了平均付息(負債成本端)率下降19個基點的正面影響,所以2020年上半年息差較去年同期縮小了61個基點。不過,平均收息資產有所擴大,所以淨利息收益率(NIM)的息差僅收窄了26個基點。

今年上半年最令人震驚的要數油價,期貨價格跌至負值。油價疲弱對於產油國的影響不言而喻。

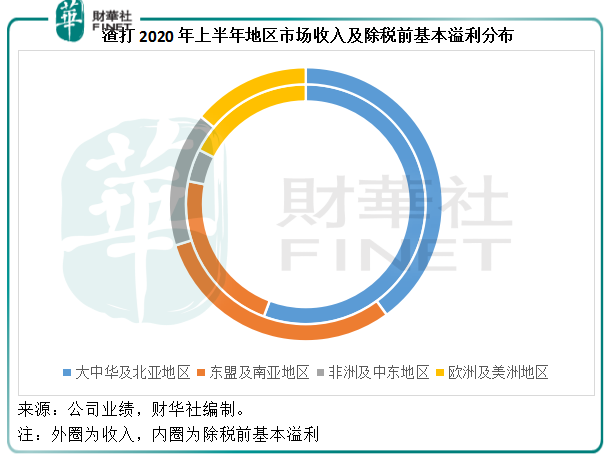

渣打的業績也反映了此種影響:受油價驟跌影響,上半年非洲及中東地區貢獻的收入同比下降6.3%,至12.55億美元,同時信貸減值由去年同期的0.49億大增至3.7億美元,所以除稅前基本溢利同比減少80%,至9000萬美元。

見下圖,不論收入還是除稅前基本溢利,大中華及北亞地區都佔了渣打的很大部分貢獻,其中利潤的比重更在一半以上。其次為東盟及南亞地區,位列第二大地區市場。而過往表現不濟的歐洲及美洲地區卻也有不錯的利潤表現,為什麽?這引入到第四個事件。

今年發生了兩件可以載入史冊的事件:一為負油價,二為美股的數度熔斷。神奇的是,在經歷了暴跌之後,得益於美聯儲放水,美股最近又重上高位水平,納斯達克指數繼續創新高,可見上半年美股的波動性有多大,而這體現在其歐美業務分部中。

上半年,得益於金融市場業務銷售和交易的強勁表現,渣打的歐美地區基本經營收入同比增加38%,至10.95億美元,除稅前基本經營溢利大增3.43億,至3.56億美元。

作為三大發鈔行之一,渣打在香港的地位毋庸置疑。2020年上半年,香港地區的經營收入同比下降1.29%,至18.3億美元,佔總收入的22.74%,是渣打第一大地區市場。

而得益於前文所提到股市波動影響的英國和美國,貢獻的收入分别增長71.82%和18.08%,至5.67億美元和4.31億美元,僅佔總收入的7.05%和5.36%。

利潤方面,2020年上半年香港除稅前基本溢利同比下降19.15%,至7.05億美元,佔總額的27.02%,英國和美國兩地的稅前基本溢利分别為1.8億美元和1.58億美元,佔總額的6.9%和6.06%。

由此可見,單是香港一個城市,就貢獻了渣打逾兩成收入和近三成利潤,所以香港的前景對這家銀行集團未來的表現至關重要。在業績會上,渣打管理層預期未來數季,中國等市場將帶動全球經濟復蘇,而且未來該行將積極拓展虛擬銀行,在香港、中國台灣、韓國等地區推出虛擬銀行服務,實現銀行數字化發展。

渣打表示會在粵港澳大灣區聘請1600員工拓展區内業務,而且也會在虛擬銀行業務方面聘請人員,以此來看,其較長遠的發展方向應仍在粵港澳大灣區(詳情請參閱《【會議直擊】渣打集團(02888-HK)料下半年環比收入減少 減值則有所下降》)。

短期而言,從上文可見,渣打在疫情的逆境之中,得益於歐美資本市場的波動,而在歐美市場取得相當不錯的業績,但是交易表現可以說看天吃飯,下半年美股是否仍有數度熔斷這樣的難忘時刻很難說,考慮到歐美地區目前面對疫情困境提不起勁,能否有上半年這樣的優秀表現更加難說。

回到亞太地區,中國復蘇速度不俗,粵港澳大灣區放寬了外資財富管理業務的進入門檻,這對於渣打來說是機遇,所以其增長驅動力很可能來自内地。2020年上半年,來自中國内地的收入佔比為5.89%,除稅前基本溢利佔比為5.25%。

該行預計,下半年收入可能低於上半年,而且支出還會較高,不過上半年已作出大量撥備,下半年撥備或低於上半年幅度,而成本對收入比率可能提高5個百分點至59%,換言之,渣打預計下半年收入將進一步減少,同時支出將增加,但減值有望減少,利潤表現不是那麽樂觀。

此外,渣打還表示未來派息決定可能取決於資本充足比率以及盈利表現。以目前的狀況來看,接下來的幾季恢復派息的可能性不高。再加上地區和政經風險,渣打的股價壓力依然存在。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)