靠做特卖出奇制胜的唯品会(NYSE:VIPS)今年发展似乎不香了。

公司新近发布第二季度财报,净营收和净利润都取得相应增长,但市场却不买账,股价一夜之间大跌近20%,市值丢掉30亿美元,近乎相当于公司二季度营收34亿美元。

唯品会的麻烦还不止于此。眼下服装业厂商急于回血求生,不惜亲自“下海”打折与特卖平台竞争,唯品会特卖路子还走得通吗?

二季报发布,市值一夜之间丢掉一季营收

8月19日,唯品会公布2020年第二季度未经审计业绩。

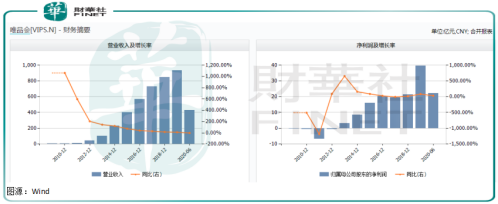

财报显示,公司第二季度净营收241亿元,同比增长6.0%;归母净利润为15.36亿元,同比大增88.9%。

这已经是公司近年来连续实现单季盈利,即使在新冠疫情冲击下,唯品会今年一季度业绩也表现亮眼,净利润达到8.72亿元,同比劲增64.67%。

唯品会业绩虽然经受住疫情的冲击,但奇怪的市场并不买账,在公司披露二季报后,公司股价一夜之间重挫近20%,市值从逾160亿美元跌到129.5亿美元,近乎丢掉整个二季度的营收。

市场冷漠或源于公司营收增速放缓。6%的增速确实不算高,同比2019年二季度9.67%也下滑近4个百分点。

所以二季度净利润的暴增并非因为营收增长,而是因为公司当期费用大幅减少增厚利润。

具体来看,公司技术与内容开支为3.05亿,而上年同期为4.22亿元,同比降低28%。

此外,公司还在2019年第4季度终止直营物流项目品骏快递,让期内履约费用同比下降22.73%至17亿元。

唯品会CFO杨东皓曾引以为豪的三架马车“电商、金融、物流”如今已经分崩离析。公司“割肉”换来的业绩市场自然不愿买单。

从公司第三季业绩预测看,未来业绩增长略显平淡。

唯品会预计,其2020年第三季度总净营收将达到206亿元至216亿元,同比增长约5%至10%。

公司CFO杨东皓的去辞,也加速了投资人情绪发酵。杨东皓因个人原因将在今年11月去辞,而公司并未公布新的人选。

被市场投以冷面,高管又现人事动荡,唯品会一夜之间入秋,深深凉意下,公司只是暂时被市场情绪冷暴力,还是另一个业绩周期的拐点?

不计成本进行广告投入,月活人数增长出现疲软

唯品会成立于2008年,定位于“名牌折扣+限时抢购+正品保障”,走这类“名牌特卖”模式,公司成功在综合电商阿里、京东之下,开辟出一个细分市场。

2012年,唯品会成功在美国纽交所上市,其神秘低调的90后创始人沈亚,一出成为马云最想见的电商人,其实力不容小觑。

其实从历史业绩看,唯品会这个“卖货郎”还是很称职的,公司从2012年上市以来,营收节节拔高,净利润也维持8年盈利,这在亏损多、盈利少的中概股中比较少见。

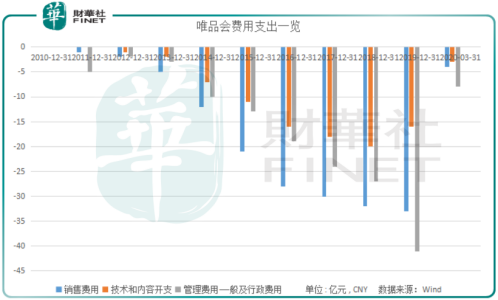

但我们也要看到唯品会能在大电商垄断下取得盈利也十分不易,其费用支出是非常庞大的。

为打响名气、推广品牌,唯品会的广告几乎承包了大卫视热门电视剧和综艺节目。

近来热播的电视剧《三十而已》和综艺秀《乘风破浪的姐姐》,随处可见唯品会的身影,公司广告甚至植入到古装剧,几乎无孔不入。

为打响知名度、推新产品做广告不是问题,一直做广告就表明这家企业有问题,至少不是什么竞争力强的企业。这种不计成本的投入必然推高公司的销售费用。

Wind显示,2014-2019年,公司销售费用分别支出12亿元、21亿元、28亿元、30亿元、32亿元、33亿元。

除销售费用外,公司在技术和内容开支、以及管理费用上也维持较大规模支出。

Wind显示,2017-2019年,公司管理费用分别支出24亿元、27亿元以及41亿元。技术和内容开支也分别达到18亿元、20亿元和16亿元。

巨大的费用支出也侵蚀了唯品会的利润,导致公司利润增长并未像营收一样出现节节拔高的增长。

不过从过往业绩看,唯品会2019年净利润增长较为出色。一个重要原因是公司将品骏快递卖给顺丰,降本增效所致。

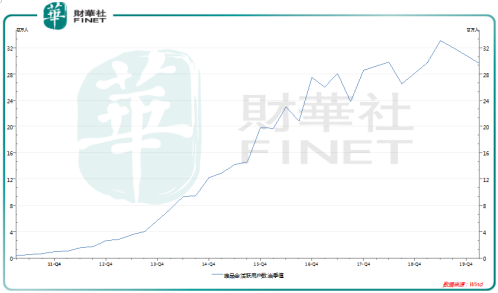

还有一个原因是唯品会2019年四季度活跃用户数同比增长19%至3860万,带动平台GMV同比增长14%至476亿元。

但到今年二季度,活跃客户数量为3880万,环比仅增加200万,用户增速远不如第一梯队的阿里、京东和拼多多。

2019年以来,由拼多多挑起的百亿补贴战,已经蔓延至淘宝,为两家平台吸粉贡献不少力量。相较于这种真正产品上的让利,唯品会的广告投入还是有点简单。

厂家直接“下海”打折竞争,唯品会特卖商业模式不行了?

在电商领域摸爬滚打多年,唯品会也不是一个人在战斗。其早就投入腾讯系怀抱,有腾讯背书和流量加持。

截止2020年一季度末,唯品会创始人、CEO沈亚持股为12.7%,依然为大股东;腾讯持股为9.6%,京东持股为7.5%。

腾讯系合计持股17.1%,超过沈亚,其单一大股东地位面临挑战。

此前腾讯曾整合旗下投资企业,控股虎牙、接管阅文,又对收购发起私有化要约,不知其对唯品会、蘑菇街此类电商投资未来会否有大动作。

但眼下来看,即使腾讯流量加持,也难以“灌溉”唯品会,毕竟还要看用户有没有需求、兴趣,以及竞争对手天猫品牌旗舰、线下商场折打出的折扣吸不吸引人。

我们从前文唯品会用户增长可见,从2019年四季度开始,唯品会月活已经出现下降拐点,这势必影响平台交易量,进而影响公司业绩。

从用户增长疲软看,唯品会特卖这一商业模式似乎不香了。

一方面,线上阿里、京东等巨头业务不断延伸,其规模优势带来的商品性价比已经超越唯品会、蘑菇街等一众细分领域电商。

天猫上琳琅满目的服装、化妆品旗舰店也在掠夺唯品会的生意,甚至这些旗舰店背后的厂家亲自打起折扣,力度不低于唯品会,为何有淘宝APP的用户还要下载唯品会去购买?

另一方面,为应对电商压力,线下商场也加大折扣力度,一年四季光换季就有四次折扣,再加上各类名目繁多的活动,足够满足那些追求品牌又不愿多花钱的各阶层顾客。

疫情之下,唯品会的竞争压力越来越大。

线上、线下很多鞋服、化妆品品牌为“回血”直接打出“清仓式”折扣,服装工厂亲自“下海”,有多少个唯品会也受不了啊。

与唯品会一样,走特卖路子的聚美优品在美股上市6年后,毅然选择在2020年4月私有化退市。

已经做到国内第四大电商平台的唯品会未来会否也遭遇和聚美优品一样的危机?

资本车的触觉是灵敏的,唯品会股东之一的高瓴资本正在有序撤出。

今年8月,高瓴资本向美国证券交易委员 会提交一份13F文件,内中披露其减持了唯品会156.77万股,但分别增持阿里巴巴和拼多多195万股和113万股。

多重因素聚集,唯品会未来发展风险陡增。

大概是嗅到危机,公司于2019年花29亿拿下杉杉商业100%的股权,,入线下奥特莱斯。但这只是公司转型开始,尚不能产生投资回报。

同样是在今年8月,传出唯品会拟在香港二次上市的消息,为应对潜在危机,唯品会的步伐越来越大了。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)