内地房企分拆物管上市风潮正酣,远洋集团(03377-HK)亦不甘寂寞。

2020年9月7日港股收市后,远洋集团发公告指计划分拆远洋服务在香港联交所主板独立上市。

目前,远洋集团间接持有该物管公司的90.1%权益,其计划分拆后仍将保留50%以上权益,并仍视为附属公司。

事实上,这不是第一次分拆尝试,或许我们可以从中远集团的奋斗史说起。

1993年由中远集团发起设立的远洋集团,最初设立的目的是代表中远集团行使行业管理和系统内房地产投资的职能。这家房地产开发公司首先从北京市场开始,逐渐进军京外市场,再挺进粤港澳大湾区和东北地区,进入长三角及长江流域,然后往西进入重庆等西部地区及其后武汉等华中地区,覆盖面遍布全国。

在业务发展的同时,远洋集团的控股股东也经历了变迁:股东重组、改制、上市、引入中国人寿(02628-HK, 601628-CN)等等。如今,中国人寿和大家保险分别持有远洋集团的29.59%和29.58%权益,其余的权益(40.83%)由港股市场的公众股东持有。

而远洋服务的前身可以回溯到1997年,专注于为远洋集团所开发的物业提供物业管理服务。1999年,远洋亿家成立,主要为远洋集团于北京开发的房地产项目提供物业管理服务,其后于2016年在“新三板”上市,但2018年3月2日自愿终止挂牌,寻求在联交所上市以提升企业形象和品牌知名度。

2020年,时机似乎成熟了,远洋服务向联交所提交了申请上市文件。

为什么选择这个时候?

物业管理是2020年除了科技巨头之外最受欢迎的港股概念。内地房企分拆旗下的物管公司上市蔚然成风,原因不难理解:1)今年的疫情防控中,物业服务企业承担了大量的防控工作,社会需求释放了其自身价值;2)稳定的现金流在经济不确定中成为投资者的避险之选;3)房企通过分拆物管上市提升融资效能;4)物管公司通过上市融资实现业务并购,趁行业洗牌扩大自身的业务版图。

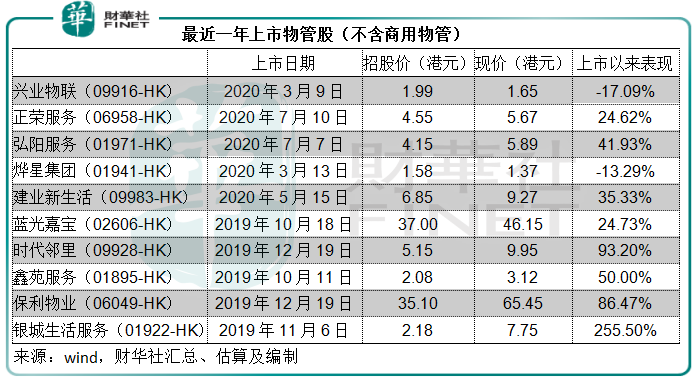

在大股东的融资刚需支持,同时投资者对其价值认识提升的双重带动下,物管股的上市进程得以实现,而且在上市后保持不俗的股价表现。

从上图可见,物管股基本上保持不错的股价表现,相较而言,恒生指数从2019年9月6日至今的表现为下跌7.67%。

正因为物管股受到资本市场的热情追捧,越来越多大型房企亦计划分拆其物业管理公司上市,这包括华润置地(01109-HK)、融创中国(01918-HK)等等。

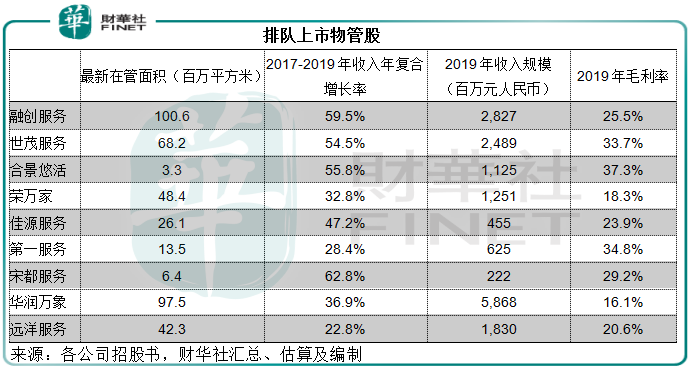

目前包括远洋服务在内,排队等候上市的物管股有9家。在这些等候上场的物管股中,远洋服务处于哪个梯度?

与大部分上市物业管理公司一样,远洋服务以及排队轮候上市的其他物管公司都拥有开发商母公司的强大后台。除了“拼爹”之外,这些物管公司会通过上市后获得的资金和提升的品牌形象,争夺第三方合约,扩大第三方合约在收入中的占比,实现业务的有效扩张。

在业务分布方面,物业管理服务是物管公司核心的收入来源,一般为合同已确定的固定金额(以远洋服务为例,包干制的比例占到了99.9%以上),往上调整空间不大,因物业加价需先获得业主通过,而业主并不容易松口,况且有众多第三方物业公司在外虎视眈眈,竞争激烈,即使能成功加价也得提升服务质量,而后者意味着成本的增加,也就意味着利润被挤压。

所以物管公司要提升收入和利润,需要依靠:1)扩张,多拿合同、扩大规模,以实现成本效益;2)增加社区增值服务贡献的收益。

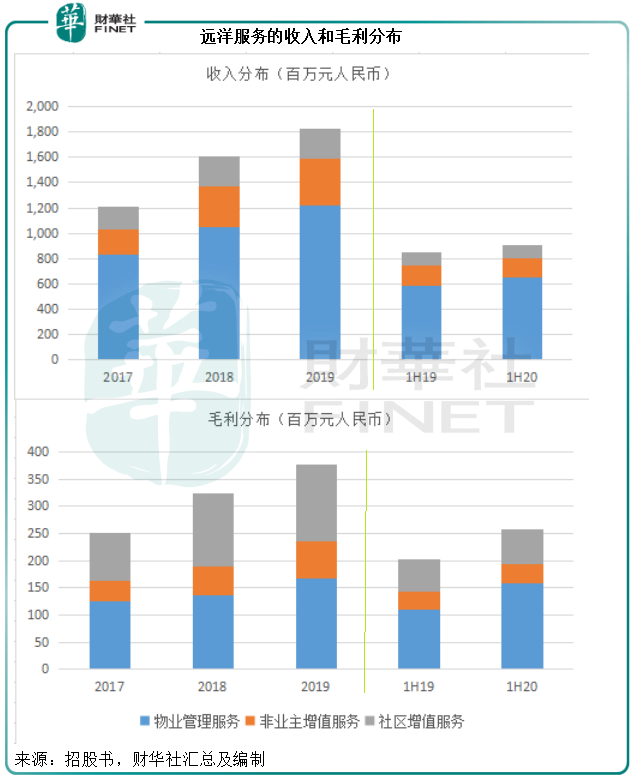

从下图可见,2020年上半年物业管理服务贡献了约72%的收入和61.5%的毛利。社区增值服务贡献的收入不多,但毛利却显著较高,反映其利润率高。远洋服务2020年上半年社区增值服务的毛利率达到63.06%,相较物业管理服务的毛利率为24.33%。

社区增值服务主要包括美居服务、空间运营服务、停车位和房产中介服务、家政等社区生活服务。此外,一些物管商通过智能家居服务、智能平台等吸引住户来变现,这些都是当前物管企业提升利润率的主要途径,远洋服务亦然。

正因为业务扩张以及拓展和提升非物管服务对其发展的重要性,远洋服务的上市所得款项用途亦与其他物管股大同小异:60%用于战略投资和收购、20%升级智能化管理系统、10%提升数字化水平及IT基础架构,剩余的10%用于运营资金和一般企业用途。

业务类似、发展路径和目标类似,同样背靠房地产开发母公司,远洋服务与其他正计划上市的物管股并没有多大的不同,它的业务和收入规模如何?当前的利润表现如何?

从下图可见,远洋服务的在管物业规模和收入规模在9家轮候上市的物管股中处于中等,但是增长速度明显偏弱。

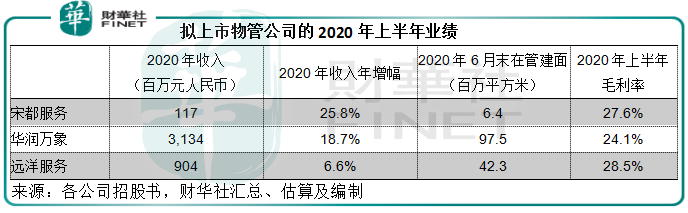

最新的2020年上半年业绩亦显示远洋服务的增速不济,见下图。值得留意的是,该公司2020年上半年毛利率出现很大的提升,由2019年(上图)的20.6%,提高至28.5%,其解释主要因为优化劳动力分配加强成本控制,以及因抗疫享有地方政府授予的若干社保供款减免而降低员工成本。未来随着地方政府优惠减免的取消,利润率未必能维持在如此高的水平。

2020年上半年,远洋服务有81.2%的物业管理收入来自由远洋集团及其主要股东开发/拥有的物业。截至2020年6月30日,远洋集团及其合营企业和联营公司的土地储备约为3741.8万平方米,低于远洋服务的在管面积(存量)42.3百万平方米,可见其从母公司获得可大展宏图的空间不算十分大。

在招股书中,远洋服务亦提到寻求与国寿在物业管理及增值服务方面进行潜在的业务合作,同时其亦已订约为大家保险及其附属公司提供物业管理服务,合约建面约为1百万平方米,相当于目前总合约建面的1.62%左右。在争取合约方面,远洋服务也许还需要加把劲。

同样,其他正排队上市的物管公司也能从其母公司处获得大量的项目,而且其母公司的潜在项目规模巨大,譬如华润万象背后的华润置地,2020年6月30日土储达7109万平米;融创服务背后的融创中国,2020年6月末土储达2.48亿平方米。

综上所述,远洋服务的优势并不明显,也许需要以定价来获取市场的关注。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)