汇率是两国货币的比价,全球货币占据主导地位是美元。自2020年5月底以来,人民币汇率进入强势上升通道。

在全球风险动荡的2020年人民币汇率为何上升?本轮上升具强确定性还是短期性波动?

自2020年5月以来人民币升值势头强劲。

9月16日,人民币兑美元中间价报6.7825,上调397点,涨幅为2020年4月8日以来最大,中间价刷新16个月以来新高。

在岸人民币对美元汇率今日开盘在6.78附近波动,离岸人民币对美元波动上行逾20点。截至9月16日16点10分,在岸、离岸人民币对美元分别报6.7611、6.7587。

三个月前还需要7.1775元才能兑换1美元。如果从今年5月底人民币汇率底部7.16算起,在不到4个月的时间,人民币汇率升值幅度达到5.3%。

新冠疫情“黑天鹅”、地缘政治风险陡增的2020年,为何人民币一改2019年贬值趋势,开始强劲反弹?

汇率反弹是多空因素使然。从大基本面看,本轮人民币升值主要受美元走弱和国内经济复苏态势良好,人民币资产吸引力提升影响。

美国方面,受新冠疫情+原油价格暴跌冲击,美联储重启无上限的量化宽松货币政策,导致美联储资产负债表急剧扩张。

据中银证券研报显示,截至9月15日,美联储资产负债表规模高达7万亿美元,相比3月中旬增加2.6万亿美元。

量化宽松不仅会提振美国经济,刺激需求,同时也向全球提供了更多流动性,降低美国长端利率,降低美元吸引力,导致人民币等新兴市场货币面临升值压力。

另一方面,国内率先复工复产,经济发展态势良好,国家统计局公布的8月数据中,多个关键经济运行数据表现好于预期,支持人民币汇率走强。

2020年8月,全国规模以上工业增加值同比增长5.6%,增速比7月份加快0.8个百分点;全国的社会消费品零售总额为33571亿元,同比增长0.5%。

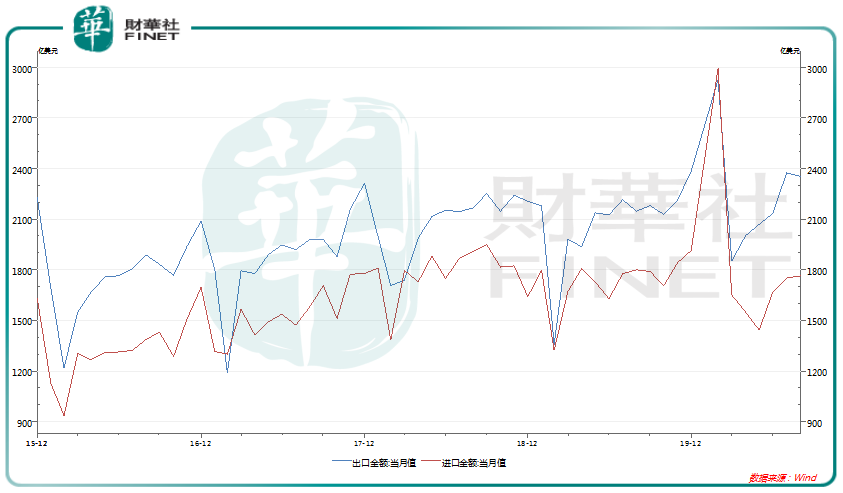

2020年8月,我国出口增速连续第三个月回升,创年内新高。以美元计8月出口金额2353亿美元,同比增长9.5%;进口金额1763亿美元,同比下降2.1%。

随着海外复工复产,外需边际修复,出口仍有望继续得到支撑。货物贸易顺差有望延续,对GDP形成支撑。

2019年中国GDP逾14万亿美元,当前人民币具备较大的升值动力,或将推动2020年中国GDP总量达到15万亿美元。

从本轮汇率上升特征看,既快又长,逾“5个百分点”的升幅、持续“3个多月”,接近2018年11月至2019年3月和2019年9月至2020年1月两轮升值的时间跨度,是否意味着本轮升值具有长期确定性?

对此市场观点有所分化:很多机构预计升值趋势或将延续,但也有不同声音认为尚不具确定的升值趋势。

有业内人士表示,中国出口份额开始逆势上升,而美元汇率处在贬值趋势之中,人民币将会进入较长的升值过程。

持相同观点的还有野村,其认为离岸人民币对美元汇率有可能在年底前升破6.65,并表示已经提高美元空头现金头寸,并将通过期权继续持有中期美元空头。

但中银证券认为,目前,境内外市场人民币汇率升值趋势尚未确立。而且,未来即便出现升值,空间有多大也不确定。

中国社科院世界经济与政治研究所国际金融研究室副主任肖立晟认为,人民币汇率升值,很大程度上还是因为美联储降低全球利率中枢。

在宽松货币环境,如果中国持续实施相对稳健的货币政策,人民币汇率的升值速度可能会比其他新兴市场国家更快,引发实际有效汇率升值。

不过虽然中国疫情已经得到控制,经济企稳回升,但是相关产业并没有出现生产率或者回报率的突然上升,人民币尚缺少足够的内生升值动能。

目前看人民币汇率已经进入波动性的升值通道,但升值的幅度会受到中美双边政治压力的限制。

如果中美关系没有进一步大幅恶化,人民币汇率还会继续升值,最高可能会进入6.5-6.6之间。

尽管本轮人民币升值空间仍然较难以预判,但我们仍要做好人民币升值带来的压力和挑战。

首先,如果人民币升值过快、幅度过大将对我国出口企业造成冲击,削弱出口企业竞争力、压缩企业利润空间。

其次,导致中国市场对外资吸引力减弱。一旦人民升值幅度过高,将导致外资投资成本上升,或形成对外资驱赶效应,造成其流入其他新兴市场。

如果出口、外资投资受阻,必将影响中国就业情况,造成国内就业压力。

第三、在全球主要经济体放水的情况下,人民币资产升值需要面临全球低利率、宽流动性可能再度引发的热钱流入,炒作人民币资产,影响金融市场稳定。

第四、人民币升值也将导致中国面临巨额外汇储备缩水压力,假设人民币兑美元升值10%,便意味着外汇储备缩水10%。

中银证券研报认为,我们两次不可能踏入“同一条河流”。

2008年国际金融危机暴发后,以美国为代表的主要经济体采取大规模刺激政策,导致全球流动性泛滥,中国在内的新兴经济体遭遇大规模资本流入和本币升值压力。

当时中国一方面增加外汇储备阻止人民币过快升值,辅之以控流入、扩流出措施,促进国际收支、外汇收支总体平衡。

另一方面提出扩内需、调结构、减顺差、促平衡的经济再平衡目标,从恢复经济对内平衡入手解决经济对外失衡问题。

与2008年国际金融危机相比,时下人民币汇率机制的灵活性明显提高。

2019年8月人民币汇率破7,被称之为“不叫改革的改革”,其打开汇率可上可下的双向浮动空间,汇率弹性增加,汇率杠杆调节作用进一步发挥。

在灵活的货币机制下,应对人民币升值压力,仍然需要从经济对内再平衡入手。眼下国家倡导的“双循环”战略或能有效化解过快升值带来的冲击。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)