撇开复杂的宏观变幻、行业的盈利拐点,一个简单投资逻辑是,投企业投龙头,即便是未盈利的企业亦是如此,譬如曾经的东方财富(300059-CN)、当下的哔哩哔哩(BILI-US)、信达生物(01801-HK)。但并非所有的龙头企业都值得等待,其关键在于赛道的坡长是否足够?

汇森家居便是一家不值得等待的龙头企业,尽管2017-2019财年其营利复合增速分别达到了14.78%、30.4%,但是其所属的整体行业空间存在触顶并逐渐萎缩的迹象,因此,即便未来汇森得以通过规模效应、优秀的管理压缩成本而进一步提升行业市占率,但无法避免悲观预期下给予市场的打击,除非汇森能够开辟新的业绩增长点。

汇森未来能否开辟新的业绩增长点无法得知,但眼下的价值基础却可以初步挖掘。

汇森家居是一家以原始设计制造方式生产及销售板式家具的供应商,其生产的产品有3类,分别是板式家具(电视柜、书架、搁板、书桌及咖啡桌)、软体家具(沙发)、及运动与休闲设备譬如乒乓球桌、桌上足球桌及台球桌,其中板式家具为核心收入来源,于2017-2019财年收入占比达99.88%、95.5%、93.68%。

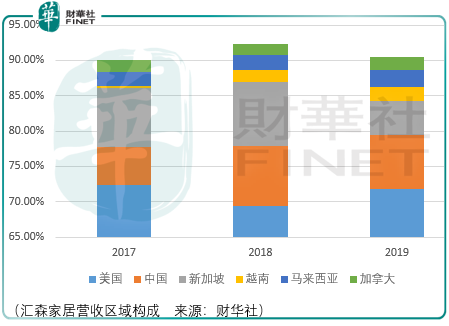

产品销售中,汇森主要以设计、代工生产的方式销售给海外零售商及经销商,其中美国为主要的销售市场,2017-2019财年营收占比达72.4%、69.4%、71.8%,沃尔玛作为目前第一大客户其同期营收占比达19.8%、22%、23.9%。

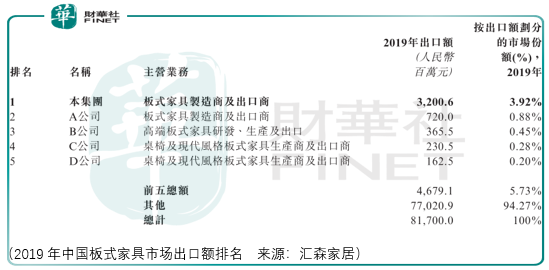

汇森的竞争力在于规模优势及龙头地位。据2019年中国板式家具市场出口额排名情况,汇森家居市占率达3.92%,远超过第2-5名企业累计市占率1.81%。

而如此的领先优势要归功于沃尔玛的背书。沃尔玛等海外零售连锁店倾向于自有限的供货商中采购板式家具,其通常与认可的供货商保持稳定而长期的业务关系,因为其采用严苛及严格的程序选择供货商,因此转向新供货商的成本较高。

汇森家居自2012年开始与沃尔玛合作,并向沃尔玛作出的销售录得持续增长,由2017财年约人民币5.6亿元增至2019财年约人民币8.92亿元,复合年增长率约为26.1%,同时汇森家居还是沃尔玛在中国市场唯一的板式家具直接供应商,显然汇森家居确实有其独特的竞争优势。

这样的优势主要归功于资金成本。首先,汇森生产的产品从材料端是无法得到压缩的:汇森的主要生产材料包括刨花板、中密度纤维板,于2017-2019财年占耗材成本的79%、79.9%、78%,同期耗材成本占销售成本约80.5%、81.6%、82.9%。

在材料成本难以压缩的情况下,汇森还具备像出口销售客户授予长达90天信贷期,并向内销客户授予长达30天信贷期的能力,于往绩记录期间,汇森平均贸易应收账款周转天数分别为98天、91天、95天、102天。

这个优势,构成了汇森现有竞争状况下的护城河,但是以笔者近期的思考,这个护城河属于“单击”式的护城河,其营利增长主要依靠优势绑定沃尔玛下的扩量趋势,而非通过成瘾、创新、品牌、渠道驱动下复购率的抬升。

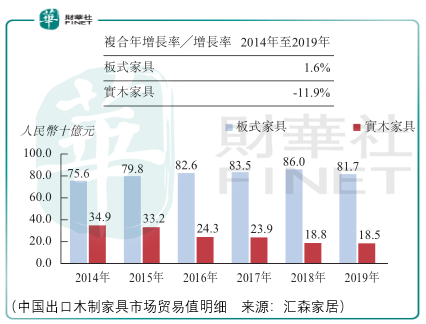

扩量趋势能够走多远,取决于中国出口木制家具市场贸易值能够走多远,据上图显示,板式家具市场自2019年开始出现了下滑的迹象,尽管这个缩减的趋势是由于部分板式家具制造商将部分生产线转移至东南亚国家(譬如越南),该区域的劳工成本低于中国所致,但势必对市场评价产生负面影响。

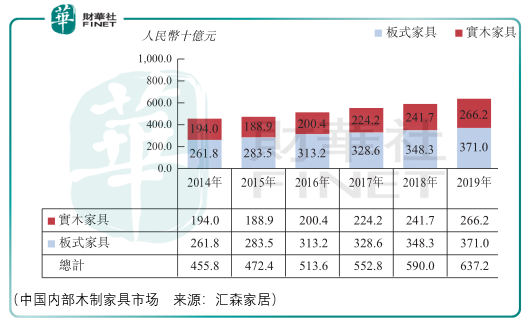

同时,即便不考虑汇森没有扩大板式家具以外的品类销售占比,但对于中国如此庞大的板式家具市场,为何汇森在2017-2019财年的营收占比仅为5.4%、8.5%、7.6%呢?这至少说明了汇森陷入了对美国优势的惯性依赖中,缺乏对中国市场的创新攻坚以及风险押注的勇气与魄力。

总体而言,汇森家居是一家具备价值底线的企业,但是看不到任何超出预期的成长价值,因此,对于这样的企业,保守投资者可以在合适的时机做股息投资,至于成长型或趋势型投资,需要等待汇森家居新的动作再做评价。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)