一家企業的價值是否可以評估?如果可以,為什麽同一個股票,其價格落差如此之大。如歐奈爾所言,如果僅憑自以為是的價值取向,從低市盈率中尋找標的,常常只能找到二三流的股票,因此買就要買最好的資產,它可以是產品好、營利增長好、綜合地位好,至於價值則交給市場決定。

通過該解決方案,海吉亞醫療(06078-HK)前期的投資機會或許能夠進入大家的視野。

海吉亞醫療

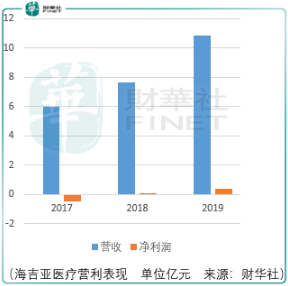

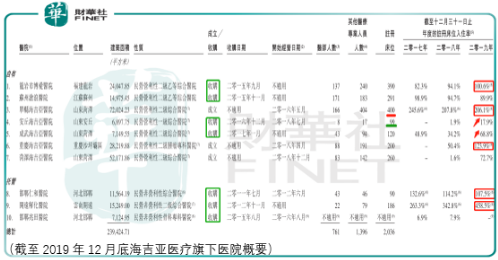

海吉亞醫療是一家民營腫瘤醫療服務主導的醫療集團,截至2020年6月底,旗下擁有7家自有醫院和3家託管醫院。根據最新數據,其2020年中期營收達6.32億元,較同期增長22.8%。

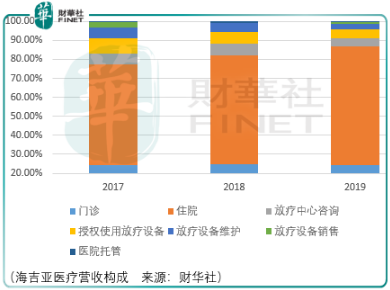

海吉亞醫療目前的營收源於3個部分:經營自有的民營營利性醫院及提供一係列腫瘤醫療服務及其他醫療服務;為醫院合作夥伴提供放療中心咨詢服務、授權使用自有的專利立體定向放療設備及提供立體定向放療設備的相關維護及技術支持服務;管理及經營海吉亞醫療擁有舉辦人權益的民營非營利性醫院並從中收取管理費用。

其中,自有醫院所提供的服務為主要收入來源。通過自有醫院,海吉亞醫療可提供多種專科醫療服務,包括腫瘤、骨科、中醫、泌尿科、婦科、康復、血液透析及急救。就治療過程而言,海吉亞醫療通過住院醫療服務和門診醫療服務賺取收入。

作為一家醫療服務上市企業,海吉亞醫療的價值基礎在於3個方面:

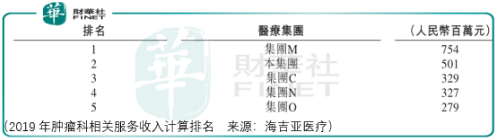

1.龍頭地位。按截至2019年12月底旗下醫院數量計,在中國腫瘤醫療服務市場,海吉亞醫療擁有10家醫院排名第2;按2019年放療相關服務收入計,海吉亞醫療排名第1;按2019年腫瘤科相關服務收入計,海吉亞醫療排名第2。

2.較高資本投入及較長患者心智培養時間降低了後發者的競爭衝擊。新的市場進入者通常需要巨額初始資本來支付土地購置成本及建設成本,並購買高端精密的癌症篩查、診斷及治療設備。因此,新進入者必須準備充足的資金,以支持他們初期的業務營運。建築面積25000平方米至80000平方米的綜合醫院通常需要3-4年開始營運,這些醫院在開始營運後需要另外3年左右達到收支平衡。

3. 癌症是一種可導致死亡的嚴重疾病,因此,患者在選擇醫療機構時會格外小心。新的市場進入者很難在短時間内建立良好的品牌聲譽並實現穩定的患者流量。

有了價值根基,再看成長。

隨著癌症病發宗數的快速增長及癌症治療意識的提高,中國腫瘤醫療機構的門診和住院就診人次呈上升趨勢。據數據,中國癌症病發宗數由2015年的4百萬人上升至2019年的4.4百萬人。

同時,中國腫瘤醫療服務市場總收入由2015年2331億元增至2019年3737億元,復合年增長率達12 .5%。其中放療市場呈更快增長,其營收規模由2015年234億元增至2019年405億元,復合增長率達14.7%。

如此增長的局面對應的是腫瘤醫療資源供不應求的事實。例如,腫瘤醫療機構的病床使用率長期維持在過載水平。於2018年,中國腫瘤專科醫院的病床使用率達106 .1%,在所有專科醫院中最高。

同時,診療設備整體滲透率較低、城鄉醫療資源分佈不均都是需要解決的現狀,當然這也給腫瘤醫療服務機構提供了巨大的成長空間。

以放療設備滲透率為例,其作為最常見的腫瘤治療方案之一,大約70%的腫瘤患者需要在疾病發展的不同階段進行放療。雖然放療在中國的歷史悠久,但由於醫療資源短缺,其普及程度一直很低。於2015年,中國僅有23%的腫瘤患者接受放療,而美國則為60%。此外,於2019年,中國每百萬人口的放療設備數目僅為2.7,而美國為14.4、瑞士為11.4、日本為9.5及澳洲為9.1。

2019年,中國一線城市及二線城市每百萬人口的放療設備數量分别為4.9及3.4,而三線及其他城市則為2.4。此外,於2018年,三線及其他城市每百萬人口醫院腫瘤科室的營運床位數目為147張,而二線城市為180張,一線城市為197張。

另一方面,從"中國腫瘤醫院營收情況"圖表可知,公立醫院在中國腫瘤醫療服務市場佔據著主導地位,而結合腫瘤醫療資源供不應求的事實,顯然留給民營腫瘤醫院的空間是值得期待的。

實際上,這也也正是海吉亞醫療上市前的成長邏輯:佈局三線城市、借錢併購,而正是源於腫瘤醫療資源的緊缺,旗下成熟醫院的收入得以持續增長(如成武海吉亞醫院、蘇州滄浪醫院、龍岩市博愛醫院、單縣海吉亞醫院及安丘海吉亞醫院均實現了穩步增長),同時次新醫院收入得以迅猛增長(如重慶海吉亞醫院及菏澤海吉亞醫院收入增長迅速)。

截至2020年6月底,海吉亞醫療旗下醫院整體住院人次同比增長9.18%至30382(人次),住院次均收費同比增長11.02%至13043元。

因此,在後續的業務考察中有一項重要的指標便是床位入住率。儘管未來海吉亞醫療有望隨著規模的提升、現金流壓力的緩解,通過併購進一步擴大公司的營利規模,但是這樣的增長方式是缺乏質量的。

未來,倘若整體床位入住率越過峰值,市場對海吉亞醫療的估值能夠一直保持向上嗎?

此外,還有一處問題值得留意。培養經驗豐富的腫瘤科專家需要較多資源和較長時間,儘管這對後發者的競爭實力構成了挑戰,但是這會成為海吉亞醫療成長的障礙,及行業集中度的提升是否存在程度限制?

總結

總體而言,海吉亞醫療短期的市場表現可能更多受益於行業潮流下的標的擇優,於長期發展而言,人才限製影響行業集中度有質量的提升是個大問題,受此影響,市場在床位入住率達到峰值左右存在估值趨勢轉折風險,至於何時達到峰值則需要進一步的業務跟蹤。在此之前,投資者應當結合市場環境,選擇一處有利的持股價位。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)