2020年10月14日由翰森製藥(03692-HK)與viela bio在中國共同開發及商業化的cd19單抗inebilizumab注射液的生物製品上市許可申請已獲得中國國家藥監局受理,該注射液旨在用於治療神經脊髓炎頻譜系疾病(nmosd)和其他自身免疫疾病、血液惡性腫瘤。

市場是否對這一因素計入股價不得而知,除此之外,翰森製藥已實現多處藥品重大突破:

2020年3月,翰森自研1類創新藥阿美樂(甲磺酸阿美替尼片)獲批中國上市,該藥品用於治療既往egfr-酪氨酸激酶抑制劑(tki)治療進展,且t790m突變陽性的局部晚期或轉移性非小細胞肺癌(nsclc)成人患者;

2020年3月,艾替班特注射液通過美國fda批準上市,適用於治療成人遺傳性血管水腫的急性發作;

2020年5月,翰森1類創新藥hs-10356片、hs-10352片和2類生物創新藥hs-20090注射液已獲國家藥監局核準簽發的臨床試驗通知書。此外,蘋果酸舒尼替尼膠囊已獲國家藥監局頒發藥品註冊批件,適用於治療不能手術的晚期腎細胞癌(rcc)以及甲磺酸伊馬替尼治療失敗或不能耐受的胃腸間質瘤(gist)以及不可切除及轉移性高分化進展期胰腺神經内分泌瘤(pnet)。

2020年6月,1類創新藥hs-10353膠囊獲得國家藥監局核準簽發的臨床試驗通知書。同月,翰森以下藥物已獲得國家藥監局頒發的藥品註冊批件:

1.馬來酸阿法替尼片。適用於治療具有表皮生長因子受體(egfr)基因敏感突變的局部晚期或轉移性非小細胞肺癌,既往未接受過egfr tki治療以及含鉑化療期間或化療後疾病進展的局部晚期或轉移性鱗狀組織學類型的非小細胞肺癌

2.帕利哌酮緩釋片。適用於治療成人及12-17歲青少年(體重≥29公斤)精神分裂症

3.奧氮平口崩片。適用於治療精神分裂症以及對奧氮平初次治療有效的患者,鞏固治療可以有效維持臨床症狀改善以及治療中到重度的躁狂發作以及對奧氮平初次治療有效的躁狂發作患者,奧氮平可以預防雙相情感障礙的復發。

2020年7月,翰森與eqrx達成合作協議,將阿美替尼的海外研究、開發、生產和商業化權利許可給eqrx。此外,翰森通過技術許可引入了2個新藥項目,2020年4月從NiKang Therapeutics公司引入了抗感染的創新藥項目,2020年7月從拓瑧製藥引進了四代Bcr-Abl抑制劑項目。

顯然,如此紛繁雜亂的藥品組合,計算其合理的自由現金流是一件極其困難的事情。並不是每次創新都能夠獲得相應的價值回報,以邁靈達為例,該藥品是翰森自研的最新一代硝基咪唑類抗生素1.1類創新藥,於2014年上市,適用於治療盆腔炎、壞疽性闌尾炎及因若幹細菌引起的化膿性闌尾炎。翰森的臨床試驗表明,嗎啉硝唑與上一代名為奧硝唑的硝基咪唑相比安全性更高。邁靈達於2017年7月通過國家醫保談判,列入國家醫保藥品目錄。

儘管為1.1類創新藥品,但是翰森卻並未披露該藥品的具體收入情況,因此創新藥的研發能力並不與企業的業績直接掛鈎,而透過翰森的藥品組合,其核心競爭力應為首仿強勢創新藥品的能力。

翰森製藥是一家出色的首仿藥品廠商。按2018年數據,能夠貢獻收入的藥品中僅有1款藥品邁靈達為1.1類創新藥,其餘藥品均為首仿藥。同時,翰森首仿藥品所處市場規模不僅可觀,其產品競爭實力亦非常強大,這構築了翰森製藥長期價值投資基礎。

相較於其他仿製藥,首仿藥就探索原研藥的技術路線面對較高的技術壁壘,如活性製藥成分、賦形劑及對照藥物。首仿藥的研發亦較其他仿製藥的研發耗費時間更長且花費更加高昂。此外,大規模製造首仿藥要求高質量的技術團隊開發及優化生產過程。研發或生產過程出現任何延誤將會影響首仿藥的上市時間。

而由於原研藥通常已上市銷售很長一段時間,醫生和患者已經充分認識到療效,首仿藥可以利用政府政策(包括優先審評、監測期保護)和較低的價格(與原研藥相比)在價格敏感患者當中產生需求並建立品牌意識和患者忠誠度,較後來獲批的仿製藥佔領更有優勢的競爭地位。

顯然,翰森對這一模式已駕輕就熟。

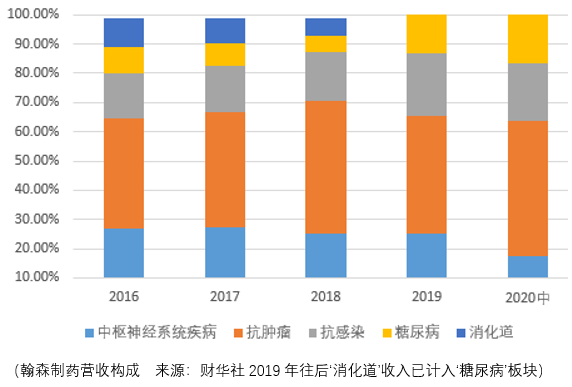

2018年,中國中樞神經系統疾病藥物市場規模為1974億元,2014-2018年複合增長率為11.8%,其最大子類市場為精神疾病,2018年規模為229億元。

抑郁症、精神分裂症及失眠為常見的精神疾病,在抑郁症和精神分裂的治療上,中國和美國均主要使用化學藥物治療、心理治療和電療。由於精神類疾病的藥品研發和上市難度大,藥物選擇更加有限,現有藥物與臨床需求之間還存在一定的差距,因此中國患者對於特定藥物的依賴性較強。

作為第二代治療精神分裂症的藥物,奧氮平於2018年的銷售收入為人民幣30億元,於中國精神藥品市場居首,市場份額為13.2%。

於2018年,中國42.8%的精神分裂症患者以奧氮平治療。基於銷售額計算,翰森的歐蘭寧自2010年起為中國最暢銷的奧氮平品牌,於2018年的市場份額約為67.4%,排名第2的公司市場份額僅為15.9%。

2018年,中國腫瘤藥品市場規模為1575億元,2014-2018年複合增長率為12.8%,其最大子類市場為非小細胞肺癌,其次為乳腺癌、淋巴癌及白血病。

2018年,中國新增867500宗肺癌個案,其中85%為非小細胞肺癌,5年生存率僅為19.3%。而在非小細胞肺癌中,egfr突變的非小細胞肺癌的發病率佔非小細胞肺癌總發病率的39.8%。由於診斷及治療進步、各類型藥品結合,預期非小細胞肺癌發患者的生存期將可延長,中國非小細胞肺癌市場由2014年的141億元以年複合增長率15.6%增加至2018年的251億元。

手術為早期肺癌的主要治療方案,然而75%患者確診患上非小細胞肺癌時已處於晚期,而50%患者出現轉移,其中轉移至腦部的個案佔約30%至40%。化療是非小細胞肺癌的一線療法,而接受化療患者的舒緩率為40%至50%。同時,越來越多的分子靶向藥物,如吉非替尼、奧希替尼等酪氨酸酶抑制劑(tki)藥物,與化療藥物結合應用,顯出其優越療效並逐漸被廣泛接受作臨床用途。

培美曲塞二鈉適用於一線治療非小細胞肺癌及惡性胸膜間皮瘤,於2018年的銷售額為35億元,於中國治療非小細胞肺癌市場位列第2。而翰森產品普來樂自2011年起為中國最暢銷的培美曲塞二鈉品牌,於2018年的市場份額約為46.2%,排名第2的公司市場份額僅為26.6%。

鹽酸吉西他濱適用於治療中晚期非小細胞肺癌、乳腺癌及胰腺癌,2018年中國的銷售額為15億元,位列非小細胞肺癌市場第七位。在中國的吉西他濱市場,前三家公司共同佔據97.5%的市場,構成高度集中的市場格局。翰森產品澤菲自2008年起一直為中國最暢銷的鹽酸吉西他濱品牌,市場份額最大,於2018年的市場份額約為74.7%,排名第2的公司市場份額僅為20%。

2018年中國乳腺癌發病人數約為320700例,五年生存率達到82.0%。乳腺癌發病率預期上升,帶動乳腺癌藥物需求。

氟維司群適用於内分泌療法下的絕經後女性患者的乳腺癌系統療法,2018年中國治療絕經後女性乳腺癌患者的内分泌療法藥物中,氟維司群按銷售額計算是第四大藥品。翰森正在開發氟維司群的潛在首仿藥,該款藥品為用於治療轉移性乳腺癌的雌激素受體抑制劑。

白血病及淋巴癌為血癌的兩大類别。於2018年,白血病及淋巴癌新發病率分别達82.6千例及93.1千例,五年生存率達到25.4%及37.2%。

白血病及淋巴癌的目前治療方案包括化療、分子靶向藥物(如來那度胺)及單克隆抗體藥物(如利妥昔單抗)。甲磺酸伊馬替尼藥物適用於靶向治療費城染色體陽性慢性髓性白血病及急性淋巴細胞白血病。於2018年,其於中國的銷售額為30億元,是中國血癌市場居首的藥品。基於銷售額計算,翰森的昕維(伊馬替尼的首仿藥)自2013年起為中國第二暢銷的甲磺酸伊馬替尼品牌,於2018年的市場份額約為16.2%,距排名第1的公司市場份額(72%)存在較大的差距。

地西他濱可用於治療骨髓增生異常綜合徵,亦可用於急性髓系白血病(AML)的治療。2018年,地西他濱在中國的銷售收益為11億元,在中國血癌市場排名第四。基於銷售額計算,翰森的昕美為中國第二暢銷的地西他濱品牌,於2018年的市場份額約為23.5%,距排名第1的公司市場份額(46.2%)存在一定的差距。

中國抗感染藥品的市場規模於2018年達2179億元。由於病原體對抗感染藥物不斷增加的耐藥性,針對治療多重耐藥菌為代表的新型抗感染藥物,增速已遠超總體抗感染藥物市場的增長。

治療多重耐藥革蘭氏陽性病原體的抗感染藥物於2018年中國銷售額約為60億元,2014年至2018年的年複合增長率為18.5%。替加環素用於治療18歲或以上患者因特定細菌菌株引起的感染。於2018年,其在中國的銷售額為17億元,為中國多重耐藥革蘭氏陽性病原體新型抗感染藥物市場排名第二的藥品。基於銷售額計算,翰森的澤坦自2015年起為中國第二暢銷的替加環素品牌,於2018年的市場份額約為28.3%,距排名第1的公司市場份額(35.6%)存在一定的差距。

糖尿病藥品的中國市場規模於2018年達573億元,2014-2018年複合增長率為10.7%。

糖尿病有三種主要類型:I型糖尿病、II型糖尿病及妊娠期糖尿病。II型糖尿病是由胰島素抵抗產生的進行性胰島素分泌缺陷而引致,佔中國患者群近98%。

中國市場上現有糖尿病藥品目前大多為傳統藥物,包括磺胺尿素劑、格列奈、雙胍類、葡萄糖甘酶抑制劑及胰島素反應加強劑。近年來,具有新作用機製的創新藥,包括DPP-4抑制劑、GLP-1受體激動劑及SGLT-2抑制劑,亦進入抗糖尿病藥品市場。

對患有II型糖尿病的患者而言,同類藥品的效用會隨時間降低。為達至較佳治療成果,出現新作用機製藥品的臨床需求。於2018年,DPP-4抑制劑、GLP-1受體激動劑及SGLT-2抑制劑等創新藥物在中國的總銷售額為25億元,僅佔市場總份額的4.4%,而同期,這三類藥品在美國的總銷售額為156億美元,佔市場總份額的42.9%,是在胰島素之後的前三大糖尿病藥品。

瑞格列奈適用於治療II型糖尿病。於2018年,其於中國的銷售額為23億元,為中國口服抗糖尿病藥市場排名第四的藥品。基於銷售額計算,翰森的孚來迪自2000年起為中國第二暢銷的瑞格列奈品牌,於2018年的市場份額約為21.2%,據排名第1的公司市場份額(72.9%)存在較大的差距。

中國消化道藥物的銷售額由2014年的857億元增加至2018年的1223億元,年複合增長率為9.3%。

中國消化道藥物有三大類,抗酸藥、抗氣脹藥和抗潰瘍藥;利膽藥和保肝藥;止吐藥和止惡心藥。其他類别包括便秘和止瀉等藥物。抗酸藥、抗氣脹藥和抗潰瘍藥是最大的類别,佔2018年消化道藥物市場的49.2%。中國的大多數抗酸藥、抗氣脹藥和抗潰瘍仿製藥(包括前五大藥物)是質子泵抑制劑(PPIs)。

雷貝拉唑鈉類藥物適用於治療十二指腸潰瘍、胃潰瘍及部分胃食管反流病。於2018年,其於中國的銷售額為人民幣41億元,於抗酸藥、抗氣脹藥和抗潰瘍藥市場按銷售額計算市場份額排名第三。基於銷售額計算,翰森的瑞波特為中國第二暢銷的雷貝拉唑鈉品牌,於2018年的市場份額約為11.7%,距離排名第1的公司市場份額(25.8%)存在一定的差距。

心血管疾病藥物市場的銷售額由2014年的1444億元增加至2018年的人民幣2060億元,年複合增長率為9.3%。抗凝血藥物於2018年的中國銷售額為94億元,同期全球銷售額則為249億美元,於2014年至2018年以年複合增長率20.5%增長。

受醫保涵蓋範圍等因素影響,中國抗凝血藥物仍然以傳統華法林為主,而2018年安全性更高的以阿哌沙班、利伐沙班等為代表的新型抗凝血因子類藥物市場佔比只有11.4%,而同期美國佔比76.0%。2018年,阿哌沙班、利伐沙班等新型抗凝血因子藥物納入國家醫保藥品目錄,預期帶動其在中國的增長。翰森的主要在研心血管藥物包括首仿藥阿哌沙班(於2019年1月取得新藥申請批準)以及仿製藥利伐沙班及甲磺酸達比加群酯。

此外,於2019年翰森還有多款藥物獲批上市:

2019年5月,翰森自研的1.1類創新藥長效glp-1受體激動劑孚來美(聚乙二醇洛塞那肽注射液)獲批上市。聚乙二醇洛塞那肽因其分子結構每週僅需注射給藥一次,即可實現長期治療,而現已上市的可用類似治療藥物則需每天注射。根據弗若斯特沙利文的數據,截至2018財年,翰森是唯一1家在中國市場上實現自主創新長效glp-1類藥物獲批上市的國内公司;

2019年11月,翰森自研的1.1類創新藥豪森昕福(甲磺酸氟馬替尼片)獲批在中國上市,用於治療慢性髓性白血病;

總體而言,翰森製藥的投資價值無需質疑,但考慮到確定性的增加將降低企業中長期的投資回報水平,而在這個時間點,恒瑞醫藥的市場估價已經觸及歷史頂端,因此投資者應當大幅降低翰森中短期的投資回報預期,於更大級别週期的關鍵節點再下重注不遲。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)