2020年11月25日,纳斯达克上市的网红第一股如涵(RUHN-US)发公告指,收到其三名创始人冯敏、孙雷和沈超及关联方的初步无约束私有化协议。

三名创始人计划以现金每股0.68美元(或每份ADS 3.4美元)的价格,收购如涵的所有已发行股份,较如涵于2020年11月24日的收市价具有大约10.4%的溢价。

目前,三名创始人大约持有如涵的42.7%已发行股份,所控制的投票权则达到87.8%。按私有化价格计算,他们或需要支付约1.62亿美元,资金将来自其手上的现金和第三方股权一级/或债务融资。

有人说如涵退市是一场失败,笔者却认为,从资方的角度来看,如涵的退市正当时。

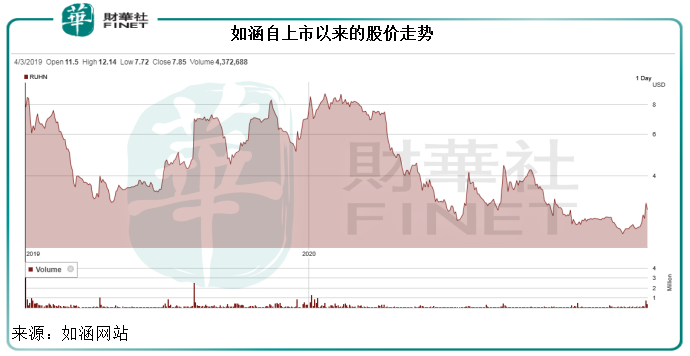

2019年4月3日以12.5美元上市的如涵,完美诠释了“上市即巅峰”,甫上市即跳水,并没有出现过想象中的大红大紫,总突破不了10美元的“魔咒”。

最高位出现在今年1月16日,仅9.60美元,仍较招股价折让23.2%,最近更跌至2字头的低谷。

当然,这并非无因:1)第一、二财季业绩下降;2)市场对于网红经济的忧虑;3)最近对于直播带货的监管。

事实上,如涵也有尝试挽救股价。今年6月初,该公司发布1500万美元的股份回购计划,从6月9日到11月20日,已累计回购了234.2万份ADS,涉资680万美元,相当于每份ADS约2.90美元。然而,这无助提振股价。

对于资方来说,现在提出私有化,一方面有利于提振股价,另一方面也可趁着低价退市,规避美国可能推出的不友善措施。

如涵去年通过IPO筹资1.163亿美元,四成用于物色其他渠道变现机会和进行战略投资,四成用于挖掘孵化网红,两成用于投资科技、AI解决方案和大数据分析,其余用于一般企业用途。

如前文所述,如涵实现了上市巅峰,以招股价筹得计划资金。截至2020年9月30日,其账上仍有现金及现金等价物9770万美元(约合6.63亿元人民币)和短期投资712万美元(约合人民币4835万),合共占总资产的70.8%,可以为大股东私有化提供弹药。

笔者按其季度业绩估算,上市至今,如涵所产生的累计经营现金净流入1581.9万元人民币,用于投资的净资金流出(累计值)为1.86亿,加上融资活动合共来看,累计净现金流入5.61亿元人民币,所以从账上现金流来看,是满盈的。

上市时,如涵狠狠地掀起了一波热议网红潮,也让大家知道了有这么一家公司。张大奕等网红的名气也得到了大大的提升,你能否定这对于其后续流量提升的作用吗?

从名、从利来看,如涵上市都有不错的收获。更重要的是,从美股退市,如涵仍可寻求其他上市选择,例如香港、科创板、创业板,相信所给的估值要比美股高。

对如涵的网红孵化模式,看热闹的很多,但看明白的恐怕不多。

如涵旗下的头号网红张大奕,在截至3月末止的2018年财年、2019财年和2020财年,为如涵贡献了总收入的52%、55%和58%,所以在今年4月发生某公众事件时,市场对如涵此孤注一网红之举有笑、有讽、有弹、有妒。

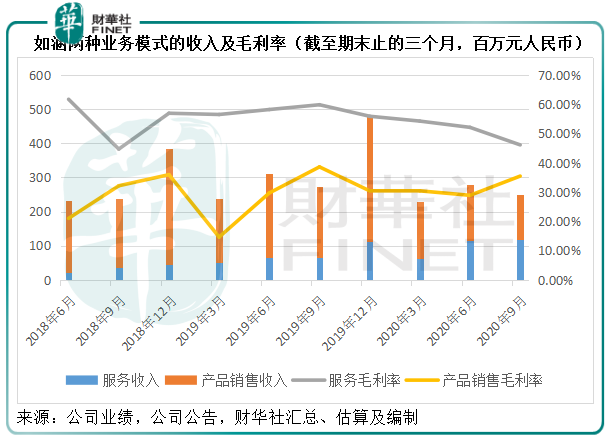

在如涵最初的发展中,主要通过全服务模式嵌入电商价值链中,实现网红生态的商业化,这涵盖产品设计、采购、线上商店运营,到物流和售后服务。也就是说,如涵在电商平台持有和经营以其网红名义开设的线上商店,向消费者(尤其网红社交媒体账户上的粉丝)销售其自行设计的产品来产生收入。

由于这种模式涵盖了从设计到售后的所有流程,还需要为网红提供专业的培训和支持,并根据为其打造的独有风格,进行相应的营销活动,以提升知名度和扩大粉丝群,经营成本和资本投入都非常大。

这一业务模式的毛利率在截至9月末止2021财年上半年跌至31.74%,而去年同期为33.75%。履约支出和销售及营销开支加在一起已占了这一业务总收入的41.38%,不要说扭亏,能减亏已经不错。

所以,如涵在2017年推出平台模式,为品牌和其他商家提供网红销售和广告服务。亦即让旗下网红在第三方平台商店推广和销售产品,或在网红的社交媒体账户上提供广告服务——也就是现在流行的直播带货。从而实现轻资产经营,而且能够与更多不同风格的网红及品牌合作。

如涵从中按照销售收入获取一定的提成作为服务费,而提供给网红的提成大约占其自身收入的30%-50%。另外还与第三方商店签订一次性广告合约,让其网红在社交媒体账户上刊登广告推广商家的产品,商家则向其支付固定或预先确定的服务费,如涵再向网红支付相应的服务费。

这与之前需要大投入、全面服务的探索模式有很大区别,好处是投入少、见效快。

从下图可见,代表第一种高投入模式的产品销售业务,毛利率明显低于后一种轻资产模式(即服务分部),而其贡献占比也由2018年时的90%以上,缩减至今年截至9月底止第二财季不到50%。

值得注意的是,在截至2020年9月末的上半财年,其产品销售大降34.98%,其中原因固然有刻意转型到服务型业务有关,另外还与头号网红张大奕的四月事件有关,导致产品销售下降。基于此,如涵作出了53百万元人民币的减值。

笔者在其上半财年的业绩中留意到,如涵将更多的注意力放在“服务”这一业务模式,其相应的顶级红人人数亦有所增加,在截至9月末止的财季数据来看,每名顶级红人所贡献的服务收入较上年同期有较大的提升,与此同时,成长型红人贡献的服务收入规模也超越了顶级红人。

对张大奕的风险拨备,继续扩大网红规模以分散业务过度集中风险,以及转型轻资产的平台带货业务,或许能给如涵不一样的风险系数。以其对张大奕的孵化能力,未必就不能再培养另一个的李佳琪、薇娅卷土重来。

所以,如涵的退市,谁又说得准已经输了呢?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)