人生就是起起落落。这句话套用在爱彼迎身上就再合适不过了。

昨天晚上,爱彼迎(Airbnb,ABNB-US)以一段别开生面的短片敲钟上市。短片中来自全球各地的爱彼迎房东分别敲响门铃,寓意新股上市,代替以往的敲钟上市环节。

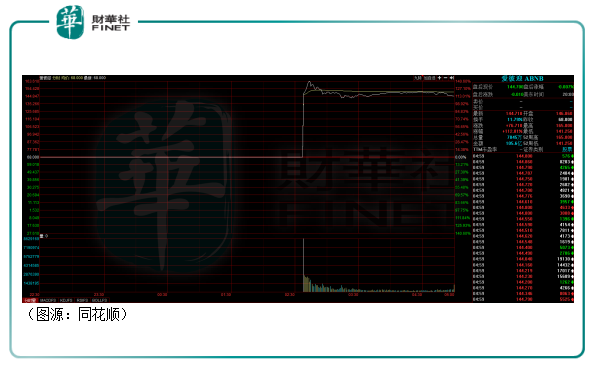

爱彼迎开门即上市爆红,昨天以146美元价格大幅高开,较发行价(68美元)大涨114.71%。虽盘中小幅回落,但截至公司股价收盘仍涨112.81%,报144.71美元。

公司对应最新市值达863.05亿美元,是目前全球最大的酒店集团万豪国际集团两倍有多(427.37亿美元)。同时,爱彼迎市值还超过了国际旅游巨头缤客(Booking Holdings Inc.,市值862.05亿美元)。

公司联合创始人兼首席战略官Nathan Blecharczyk表示,从没想到会以这种方式结束一年。一切都是“超现实”的。

从大幅裁员到上市首日股价翻倍,爱彼迎的2020年经历称得上是峰回路转。

“这是我在家里第七次与你们谈心了。最近我都有跟你们分享公司的好坏消息。今天我要跟你们宣布一条非常不好的消息。你们之前问我会不会裁员,我的回答是一切还待决定。今天我不得不告诉你们公司将裁员了。归属感是我们公司的宗旨,要我说裁员实在为难……”

今年5月5日,爱彼迎在官网挂出CEO给全体员工的内部信,宣布进行大裁员。公司将裁掉近1900名员工,约占总雇员数(7500名)的25%。

爱彼迎还给出史上“最温情”的裁员方案:所有被裁员工获得至少14个星期补偿金额,并在此基础上根据任职年数增加对应星期数的薪水;工作未满一年的员工仍可获得公司股份;公司为员工配备的苹果电脑亦直接归员工所有;HR一对一与员工沟通被裁事宜。

当时的爱彼迎正经历公司历史上的“至暗时刻”。

根据公司非公开的第二季度财报,受全球性的新冠疫情影响,公司当季营收仅为3.35亿美元,较去年同期逾10亿美元相比下降了67%,估值从310亿美元滑落至180亿美元。

而在一年之前,爱彼迎还是媒体眼中的2020年最值得期待十大独角兽互联网公司之一。外界盛传它会在今年三月份上市。

然而,新冠疫情刚好在那段时间在欧美蔓延爆发,美国股市跌入冰窖,爱彼迎的经营亦受隔离政策大为影响,现金流骤减。疫情开始,爱彼迎平台一度产生10亿美元的退单,亚洲方面北京三月份第一周仅获得1655宗订单,较一月份同期下降96%。

这时的爱彼迎,考虑的更多是怎么活下来。公司CEO Chesky坦诚当时首次意识到自己12年的经营可能会在疫情开始四个星期后付之一炬。

四月6日及14日,爱彼迎通过PE融资及发债融得20亿美元。5月份,公司开启大规模裁员,挥泪告别了四分之一共同与之奋斗的员工兄弟。公司开源节流想活下来,上市计划当然就顺势被拖延。

但关于新冠疫情最终影响范围以及持续时间,及对旅游业造成的影响(巴菲特就预判疫情会造成一段时间航空出行需求无法恢复,故清仓航空股),爱彼迎的民宿共享租房模式是否还work,没有人可以给出答案。

5月份估值腰斩之后,爱彼迎别说上市,很多人甚至怀疑它能否度过新冠疫情这一劫。如果现金流无法支撑它度过全球的疫情封锁期,独角兽爱彼迎很可能要破产清算。

用公司高层的话来说,差点消亡在疫情封锁期的爱彼迎今年内还是终于完成上市,是“超现实”的。

北京时间11月17日,爱彼迎向美股市场递交IPO招股书。爱彼迎没有消失于寒冬,反而即将走进春天。

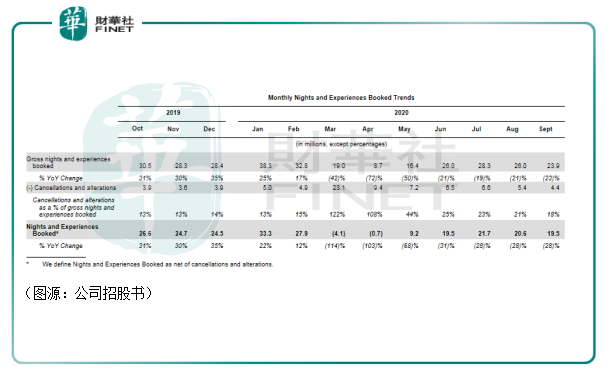

招股书显示,今年3月份开始,爱彼迎平台订单量即出现下降,但跌幅由四月份的72%收窄至六月份的21%后,七月份至九月份跌幅一直在20%上下浮动。订单的取消率从六月份开始从25%下降至九月份的18%。

公司称经过新冠疫请,旅游已发生变化,国内游、短途游(旅客出发点方圆50英里以内)、订单额TOP20开外的城市复苏明显比较快。

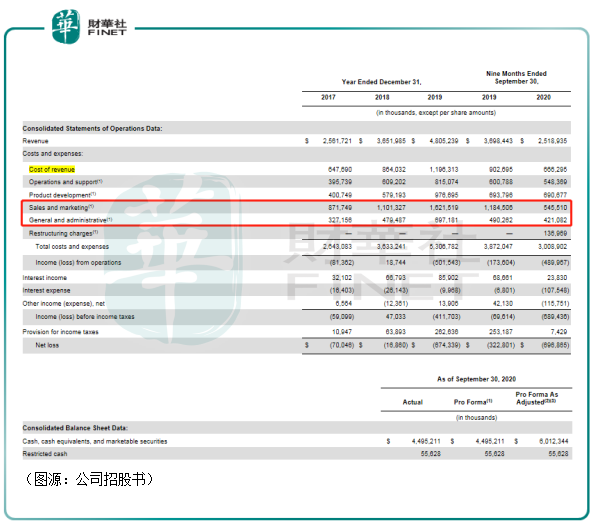

同期(今年前三个季度),爱彼迎还采取了一系列的降本措施,包括减少营销费用、裁员25%、2020预期不发放奖金及降低管理团队薪酬六个月、削减资本开支等,预计全年可减少开支1.35亿美元至1.5亿美元。

在招股书也可以看到,今年前三季爱彼迎的营销费用及一般行政费用均出现较大程度下降。 其中,营销费用从去年前九个月的11.84亿美元被砍到5.46亿美元。总成本费用则从38.72亿元下降至30.1亿美元。

同时在计入了上市融资金额之后,爱彼迎账上现金、现金等价物及可售证券金额合计有60.12亿美元。

正是招股书上所示旅游业态重心转变但需求仍存,爱彼迎订单数量从低点回升+降本控费错施初见成效+公司今年内几番融资之后,账上资金仍较充裕等几点因素共同作用,所以昨天一上市,爱彼迎股价便迎来飙涨,最终日内股价翻倍。

按照市销率计算,现在的爱彼迎远高于万豪国际酒店和缤客。市场之所以肯给爱彼迎高估值,我认为主要是因为公司基本面出现改善,着眼的是之后爱彼迎在未来的成长空间。

截止9月底,爱彼迎在全球有740万个房源及体验项目,其中活跃房源560万,多数为独家房源,6成来自美国之外的其他国际市场——市场在赌全球化布局已颇为完善的爱彼迎未来的增长及盈利。

爱彼迎从谷底到巅峰,也就一念之间而已。

爱彼迎高估值,主要买的是预期。但它的老问题至少从招股书来看,并没得到很好的解决。

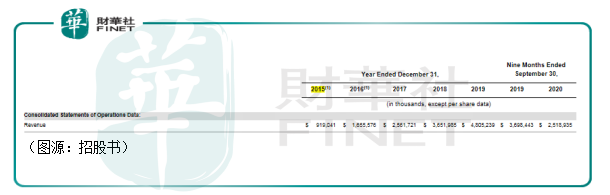

首先,从收入来看,2015年至2019年五年间,公司总营收从9.19亿美元增加至、48.1亿美元,同比增速却从80%逐年下降至31.7%。今年受疫情影响,前三季营收仅录得25.19亿美元,同比下降32%。

上半年的疫情只影响爱彼迎今年前三季的业绩,但却无法解释爱彼迎收入增长放缓的问题。唯一能说得通的就是爱彼迎头上有一个天花板。

其次,便是爱彼迎始终难以盈利的经营模式。2015年至2019年,及今年前三个季度,公司净亏损分别是1.35亿美元、1.47亿美元、7000万美元、1690万美元、6.74亿美元和6.969亿美元。

与共享租车平台Uber一样,爱彼迎的收入同样来自订单的佣金(爱彼迎称之为服务费)。在一宗订单完成后,爱彼迎会向房客及房东两头收取服务费(服务费占收入大头,同时平台还要给房客优惠,激励优惠从服务费扣除,该部分费用占收入6%左右),体验项目则收取招待费。

这种收入模式房东与房客诉求基本相反,房客要低价而房东要高价,最后爱彼迎充当两者需求的撮合平台——这注定了爱彼迎提价的空间不会太大。而且爱彼迎的民宿目前已定在中端价位,品牌形象固化之后,只能吸引到消费力不低也不高的忠诚房客,一时之间很难走高端化的经营方向。

因此,爱彼迎很难从收入端轻松通过提价实现盈利。

公司的收入成本主要是支付处理的成本,包括商户扣费、第三方数据中心数据供应成本、退单费用及软件开发摊销等。这部分成本与收入成正比,很难削减。

经营费用中占大头的则是营销费用。为追求经营规模的快速扩张,过去爱彼迎每年均投入大量的营销费用。去年公司营销费用已高达16亿美元,占同期爱彼迎总收入48亿美元的三分之一。这部分经营费用大头同样难大幅下降(今年情况特殊是例外)。

和Uber一样,爱彼迎同样有盈利难的问题。

第三便是房源安全监管问题。因为爱彼迎的房源来自世界各地,且平台不直接房源运营只充当信息撮合的角色,因此对房源的安全性监管十分棘手,此前爱彼迎在世界各地都被曝出过安全问题。另外,平台房源信息真实性和房东资质都高度不可控,一遭投诉,很容易影响到品牌形象。

这是共享经济所必然面临的问题。Uber同样有类似的烦恼。

回过头来我们来看爱彼迎今年采取的控本降费错失之后,前三个季度公司仍亏损6.97亿美元;增长放缓的问题也没有得到解决。

另外,因为入住的客人少了,爱彼迎房源今年没有曝出太大的安全事件——但这并不能说明它房源就没有安全问题。

爱彼迎的三个老问题,一个都没有解决。

Uber去年5月份上市,股价之后持续大跌,今年四月份之后才逐步获得市场认可见底回升并创新高。

同是共享经济模式的爱彼迎,会这么轻松就得到市场认可吗?

新冠疫情胜利大逃亡后,爱彼迎的新故事也许才刚刚开始。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)