近日,媒体报道人人贷一个月前出现债转通道收紧,出借人标的到期后资金并未到账。在“应急转让通道”中,7折申请已无法通过,只有6.5折通道可以腰斩价收回本金。如果选择继续等待,平台承诺三年保本。

上个月,人人贷创始人杨一夫透露,平台目前的回款情况“并不乐观”,目前所有精力放在催收上。此前平台一直在垫付回款,但现在垫付资金已经枯竭。

根据官网所示,截至9月30日人人贷出借人数量还有18.8万人,借贷余额250.5亿元,涉及借贷笔数600万笔。逾期金额为零。

到第三季还没有出现借贷逾期的人人贷仅仅过了两个月之后,便无法退回出借人的本金。如果不是第四季借款人有预谋集体恶意逃废债,那只有人人贷公布数字有水分。

人人贷创立于2010年,是国内最早的一批网贷平台之一, 去年还入选了胡润研究院上市的《2019胡润全球独角兽榜》。平台要求借款端小额分散,收益只有8%上下,借款人多为优质中小企业。但是客户怎么优质,人人贷回款还是出现了问题。

可以肯定的是,人人贷是行业所剩无几的几个雷之一了。11月27日,银保监会首席律师刘福寿宣布全国实际运营的P2P网贷机构已在11月中旬完全归零。人人贷由于平台资产期限较长,所以转型较迟。直到今年11月上旬,人人贷才正式宣布收敛新业务,把公司精力放在催收回款上。

最近人人贷暴雷,可能已经是P2P行业消失前的最后一丝火花。

P2P虽然没了,关于网贷的故事和争议还会继续。

作为行业里的元老级玩家,人人贷见证了P2P从兴起到全盛再到黄叶满地。

2006年,P2P网贷起步,一直到2015年的十年间,监管层对其意见都是包容与支持。2014年,支付宝推出余额宝,互联网理财在移动互联网用户中得到普及,P2P网贷行业也因此出现爆发式增长。

2013年,全国P2P网贷平台数量只有800家左右,但到了2015年数量就已暴增至3844家。2017年,P2P平台数量再增至5970家,多家P2P平台在这年赴美上市,行业发展进入顶峰。

但也是在这几年内,监管层开始收紧对P2P网贷的监管。2015年7月,央行联合十部委发布《关于促进互联网金融健康发展的指导意见》,首次明确以银监会作为P2P行业监管单位。

2016年8月到2017年8月,监管层陆续下发《网络借贷信息中介机构业务活动管理暂行办法》、《网络借贷信息中介备案登记管理指引》、《网络借贷资金存管业务指引》、《网络借贷信息中介机构业务活动信息披露指引》,网贷一个办法三个指引基本框架搭建完成。

17年12月,“57号文”下发,要求各地在2018年4月底前完成辖区内主要P2P机构的备案登记工作,6月底前全部完成,备案不通过者将被取缔或清退。但到了当年6月,监管发现P2P平台累积风险较多,处置时间较长,备案截至时间被延长。

进入2019年,野蛮增长的P2P监管方向从备案转为转型。当年下发的“175号文”和“1号文”要求要引导P2P机构转型为网络小贷公司、助贷机构或持牌资管机构。当年11月,银保监会普惠金融部主任李均峰首次定调P2P下一步方向是“以出清为目标,以退出为主要方向”——监管层不再要求行业备案,而是要行业清退。

因而,进入今年之后,P2P平台数量急剧下降,并在11月宣告正式清零。短短三年间,国内P2P平台数量便从最鼎盛的5000+降至零。

当年的5000多家P2P平台,除了人人贷现在在忙着追回款,现在都去了哪里呢?

根据不完全统计,相当部分的P2P选择转向小贷、助贷、消费金融、理财平台等其他金融行业,个别则跨界转行进入电商、资讯平台、系统服务等领域。

11月10日,美股上市公司嘉银金科(JFIN-US)旗下你我贷宣布网贷业务正式清零,平台在贷余额已全部清零。嘉银金科之后将彻底转型为金融科技公司。

除金融科技公司外,根据上层意思,P2P转型最主要的方向便是小贷及助贷平台。

2019年11月,监管层下发《关于网络借贷信息中介机构转型为小额贷款公司试点的指导意见》,要求网贷转型为小贷公司,省级区域经营的小贷注册资本不低于0.5亿元,全国经营的小贷公司的注册资本不低于10亿元。根据《指导意见》,行业几家P2P平台都在今年完成了转型:

今年1月,杭州两家国资背景的P2P平台浙农金服及金投行转型为全国展业网络小贷公司;

5月13日,厦门禹顺贷和海豚金服转型为小贷公司申请获批;

9月10日,赣州发展融通资产有限公司转型设立赣州发展小额贷款有限公司获批;

10月12日,拍拍贷官宣已完成存量业务清零及推出,正式向助贷平台转型。

由于P2P转型小贷平台,有较高的注册资金要求。故可想而知,更多未来成功转型的P2P在这场行业出清中最后的结局便是如落叶一般被送走在今年的秋天。

因为没有出借抵押要求,P2P成了借款人及平台圈钱割韭菜的好地方。之前几年创业爆雷的P2P项目层出不穷,甚至多到要用创始人毕业学校划分成“北大系”和“清华系”两大主要派系。

北大系代表有数学系毕业的唐宁创立的宜人贷、本章开头由数学与应用数学学院金融数学系的杨一夫、李欣贺联手创办的人人贷、经济学院的许建文的人人聚财,以及杨罡、薛亮、刘军、孙雷各自的项目黄金钱包、聚财富、民贷天下、玖富钱包/悟空理财等。

清华系的代表则有清华大学亲自控股的道口袋;赵伟平办的银湖网。

后来,北大系的薛亮因为非法募资被抓了,聚财富逐步坍塌;贷天下、投哪网、人人聚财宣布良性退出;人人贷也出现了债转通道收紧问题并在几日前爆出了最后一道雷。

清华系的银湖网去年10月被北京市公安局东城分局经侦支队立案,网站当时尚有累计代偿逾期金额3.78亿元,借贷余额33.73亿元。

监管层要清退P2P,对于饱受冬雷震震之惊的普通百姓而言,并不是坏事。

而当部分P2P转型小贷平台之后,一场关于消费贷利弊的争论便又应运而生了。

小贷公司在借贷过程中自身充当资金借出方,提供资金给借款人,收取利息,接受各级政府及相关部门监督管理,可自主报送和查询征信;P2P平台则充当网贷信息的中介,撮合借款人和投资人,只收取信息撮合的服务费用,不能自主上报和查询征信。

因此,小贷公司爆雷的风险就比P2P小很多。

P2P转型小贷公司之后,最近关于“消费贷”的争议又出现了。

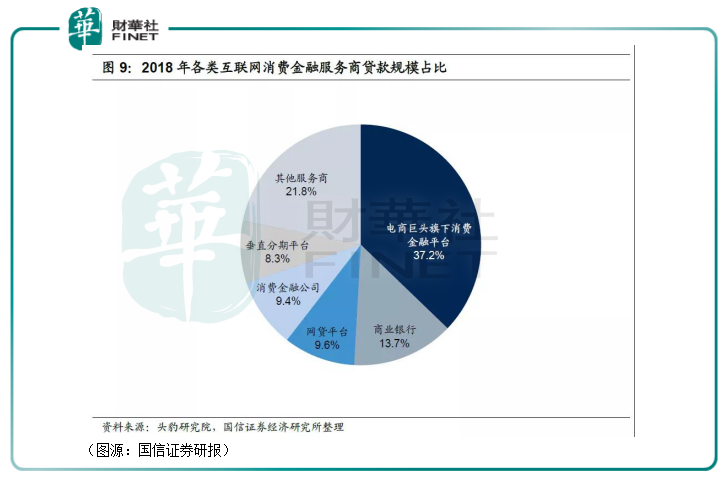

2018年,网贷平台贡献的贷款占消费互联网服务商贷规模比例为10%。随着电商消费金融平台推出层出不穷的消费贷服务,最近“消费贷”收割年轻人的声音一直此起彼伏。

近日,京东金融因为一则广告招致广泛批评。广告中,一位农民工打扮人士因为母亲晕机要求换座,空姐向其推荐升舱服务。后排的男士随即替农民工解围,表示可通过京东金融申请最高15万元备用金。

京东该则广告内容随即被指在诱导下沉人群使用消费待,首先正常情况下旅客晕机下空姐并不会要求升舱;其次,广告并未指明农民工开通京东消费贷后,需要自己逐期偿还。

另外,消费贷往往宣称其日贷款利率不足0.06%,但实际上年化利率可能会高达30%以上。

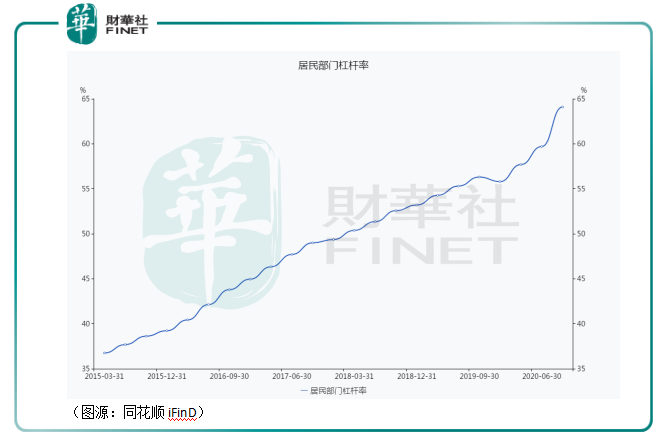

消费贷盛行之下,国内居民杠杆率从2015年初的37%升至今年9月末近65%。另一边,11月CPI却自2009年10月起首次转负,同比下降0.5%,其中猪肉价格下降拖累CPI下降约0.6个百分点。

居民杠杆率不断上升,但CPI却在下降,加杠杆的钱去了哪里呢?

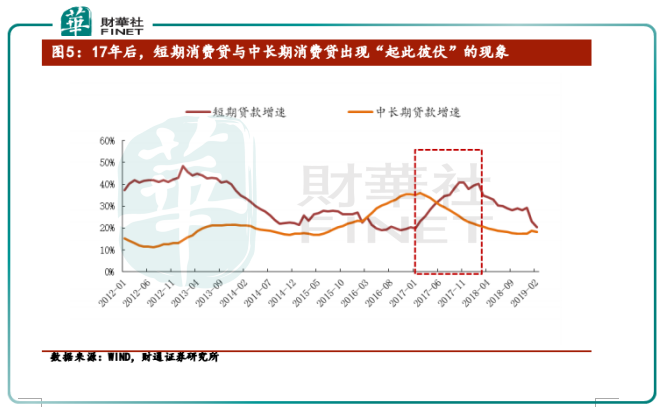

答案可能是房地产。从2017年开始,中长期贷款和短期贷款增速呈现明显的“此起彼伏”迹象。短期贷款以消费贷为主,而中长期贷款则主要是房贷。消费贷不断增长但并未充分反映到消费物价,原因可能是部分消费者将消费贷用于偿还每月的房贷或者是凑首付。

当钱源源不断地从各种贷款机构流入房地产之后,居民储蓄就可能会减少,投资能用的资金就越来越少。热钱只在有限的闭环内流动,受惠的是闭环中放出高利息消费贷款的平台及其他,而热钱很难留到实业。

对于互联网公司而言,推出平台各自的消费贷,可以最终补全自己业务生态的闭环,在各个环节变现消费者流量。但这种随处可得的高利息消费贷在目前的语境下,可能对提高居民生活质量并无帮助。

P2P转型的小贷平台也是同样的道理。消费贷看似是在促进消费,但从整个宏观层面来看,其存在也有不少弊端。

2006年度诺贝尔和平奖得主尤努斯博士早在1983年创建格莱珉银行,通过无抵押的小额信贷业务使得成千上万的穷人摆脱了贫困——这被视为是全球P2P模式的雏形。

P2P模式在中国兴起之初,一度被视为是中小企业融资的重要手段。但随着行业逐步发展,因为其天然的漏洞(无抵押贷款以及平台、借款人跑路等),中国P2P最终却成为了割韭菜的场所,行业大雷一个接一个。

如今,部分P2P平台已转型小贷平台。但在消费贷泛滥的今天,对于年轻人而言,利息高昂的消费贷何尝不是另一种形式的割韭菜呢?

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)