2020年,与新能源车企股的轻舞飞扬形成鲜明对比的,是一直被遗忘的金融类股份。

监管与创新是一个值得讨论的课题,如何拿捏个中的分寸永远值得思考,因为时代与经济发展水平的差异,会让两者之间的侧重有所不同。

一边被批当铺思维,一边是关乎国泰民安的全盘考虑,也许正是因为种种的身不由己,涉及系统性风险的金融机构,才会在资本市场不受待见。

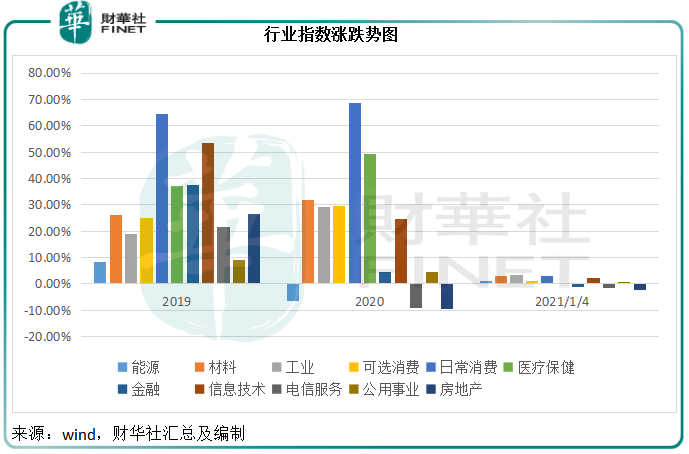

从下图可见,2020年A股表现最差的板块中,金融股虽不是名列前茅,但也处于垫底之列。表现为负数的包括深受油价下滑拖累的能源板块、负债累累的房地产和最受互联网服务崛起影响的电信服务板块,这些板块有其无法逆转的下行周期制约,可以说表现差实属意料之中。

金融股却不然,疫情对于经济发展的影响,于金融机构而言,有挑战也有机遇。

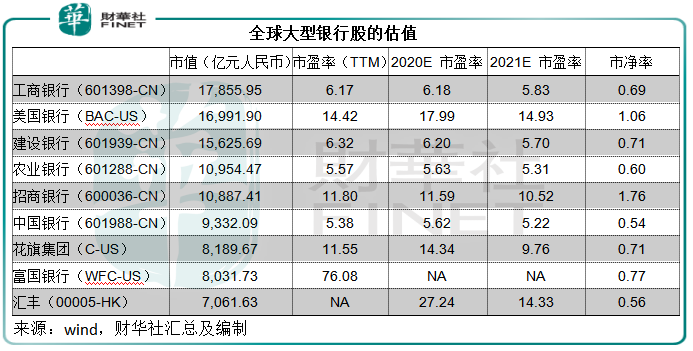

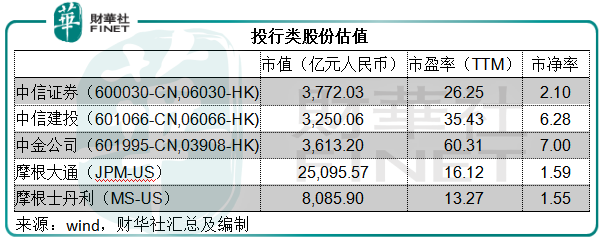

对比于美国的大型上市金融机构,我国对应细分领域的金融机构,估值大致与同行相若。

我们从银行、保险和投行(券商)三个业务领域,来回顾一下金融股在2020年的表现,看看2021年又能把握哪些机遇。

Wind的数据显示,市值最大的金融机构为摩根大通(JPM-US),从事投行、金融服务、投资管理、私行、私募股权投资等综合金融服务,市值为3836.77亿美元,约合人民币2.5万亿元。

市值第二大为宇宙大行工商银行(601398-CN, 01398-HK),约为1.79万亿元人民币,虽然也提供综合金融服务,但传统的利息服务仍是主要的收入来源。

另外的三大行建设银行(601939-CN, 00939-HK)、农业银行(601288-CN, 01288-HK)和中国银行(601988-CN, 03988-HK)也是一样,市值分别为1.56万亿元人民币、1.1万亿元人民币和0.9万亿元人民币。

收入分布较为多元化的中国平安(601318-CN, 02318-HK),市值约为1.56万亿元人民币,能够提供保险、银行、信托、投资等等多元化服务,不过保险(尤其寿险)仍是主要的收入及盈利来源。

再来看我国的券商股,不论收入和利润,还是资产和市值规模都毋庸置疑居于首位的中信证券(600030-CN, 06030-HK),市值只有3772亿元人民币,相当于工行的21.1%、摩根大通的15.1%。

所以从总体来看,美国的金融机构强在大而全,我国的金融机构则贵在精和专。

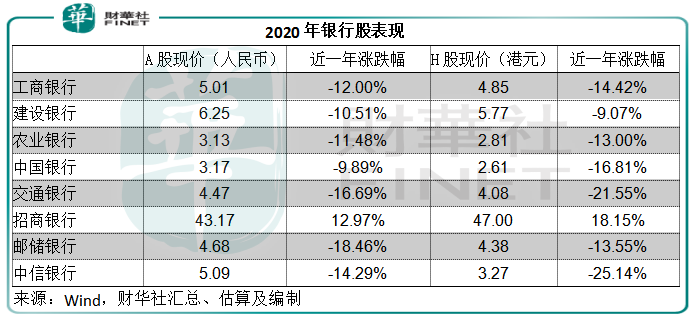

金融类股份之中,身量最庞大的要数银行股,而表现最弱的也是银行股。

银行股下跌有原因:息差缩小,减值损失确认时间延长。

为了缓和年初疫情对于经济增长的潜在负面影响,我国采取多项措施为企业提供支持,这包括放宽还款限制和提供更为优惠的贷款条款,这无疑会令银行受到不同程度的压力。

事实上,全球银行业都可能需要为危机积谷防饥,例如英国监管当局就要求在其境内注册的银行暂停派发股息,以维持资本金,受此影响,汇丰(00005-HK)股价曾一度暴跌。

这也是全球银行类股份的估值都偏低的原因,见下表,有一半收入来自利息服务的花旗集团(C-US)、汇丰、富国银行(WFC-US)等,市值都低于资产净值。

那么,银行股还有机会吗?

2021年,中资银行或要面对减值陆续确认之痛,不过机会还是有的,普惠金融服务的扩大或有望扩大息差,提高商业银行的利息服务收入。

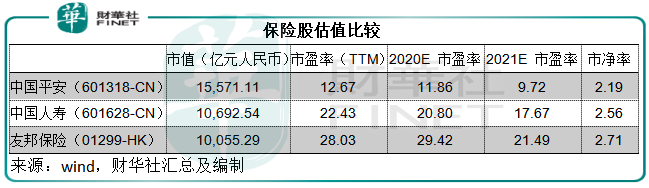

寿险改革后的中国人寿(601628-CN, 02628-HK)在2020年前三个季度保持良好的发展态势,新业务价值同比增长2.7%,相比之下,中国平安的寿险及健康险新业务价值却下滑27.1%,中国太保(601601-CN, 02601-HK)同比下降26.9%。

不过,针对近年寿险业务增长乏力,中国平安也展开了寿险改革,2020年第三季起展现正面影响。

从市盈率和市净率来看,中国平安的估值明显偏低,在过去一年,中国平安的A股股价累计上涨1.61%,而国寿则上涨了10.18%。

中国平安的寿险改革效果如何?能否修补A股估值?将是2021年的看点。

2020年的券商股,最受关注的是合并,这包括中信证券(600030-CN, 06030-HK)和中信建投(601066-CN, 06066-HK)几乎每月一次的传闻,还有国金证券(600109-CN)与国联证券(601456-CN)的“联姻”未果,都引起了资本市场极大的兴趣。

除此以外,投行业务让券商股大放异彩。

2020年,疫情并没有阻碍众多企业融资和再融资的步伐。A股上市条件放宽让更多合资格企业上市,同时资本市场流动性畅旺,为企业再融资提供了方便。

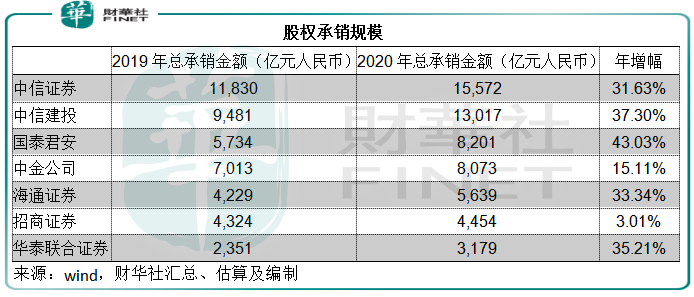

从股权总承销规模来看,中信证券与中信建投稳守第一、第二位。

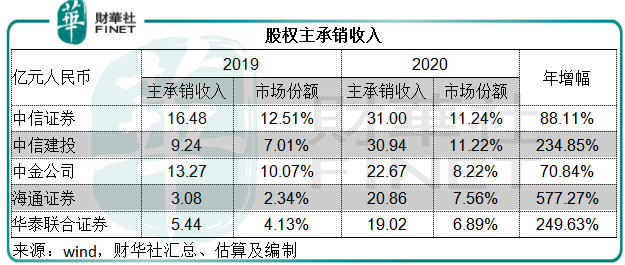

因此,股权的主承销收入也保持强劲增长。

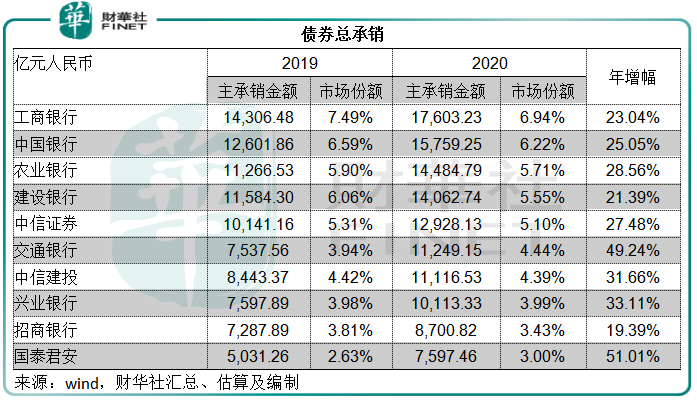

债券承销方面,主要的承销商依然是国有银行,不过中信证券的增长也保持平稳,见下图。

2020年,投行业务的大丰收,让券商股跑赢银行和保险股,成为年内金融业的“估值”担当。

2021年,注册制由科创板试点进一步扩大到创业板,未来有可能在中小板以及整个上证主板推行,同时收紧退市制度,更利于去芜存菁,为A股市场提供更健康的环境。目前国内的IPO速度全球最高,2021年应可保持这一势头,券商应可继续受惠。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)