风是一种没有公害的能源,利用风力发电非常环保,且能够产生的电能巨大,因此越来越多的国家更加重视风力发电。

我国地域辽阔,甘肃、吉林、内蒙新疆等省是风电大省,这些省份每年发电量占总发电量超过10%。这些省份山坳和荒地多,风资源丰富,风电机组装机增长空间巨大。所以在节能减排的能源转型趋势下,我国风电发电量不断增长,包括刚过去的2020年亦有良好表现。

2020年前11月,我国大陆风电累计新增并网24.62GW,同比大增33.14%,行业维持高景气度。回首2020年,我国风电行业在外围市场受疫情和贸易摩擦双重打击下仍实现超出预期的增长,下半年一系列的政策和发展趋势使行业发展能见度更高。

因火电替代趋势不可避免,加水之电、核电等清洁能源受制于地理条件等因素影响,光伏和风电产业我国过去多年来发展速度最快的两个新能源领域。

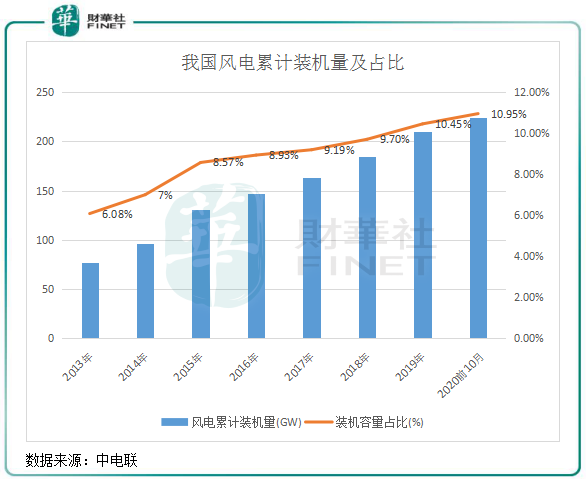

2020年,在“乘风工程”、“节能减排”等号召下,我国风电装机容量逐年上升,2019年累计装机容量达210.05GW,占各类发电累计装机容量比重首次突破10%。

到了2020年前10月,风电累计装机容量223.8GW,同比增长13.1%,占全部装机量比重进一步增至10.95%。同期,火电和水电分别占比58.57%及17.62%,风电与前两者的差距进一步缩小。

与装机容量一样,风电发电量过去数年增长亮眼。在2019年,风电发电量4057亿千瓦时,较2013年增长近2倍;2020年前10月,发电量3739亿千瓦时,同比增长15.05%。发电站占比亦逐年增加,由2013年的2.57%上升至2020年前10月的6.2%。

这些成绩一方面得益于我国在风电技术层面的突破。2020年,国内140米、160米高机组成功吊装,8MW、10MW大兆瓦风电机组相继并网。

另一方面,风电行业的政策补贴将逐步退去,2020年年也因此成为了陆上风电抢装大年。尤其进入四季度,风电企业抢装潮进入了冲刺阶段,多家风机设备厂商产品出现供不应求的情况。

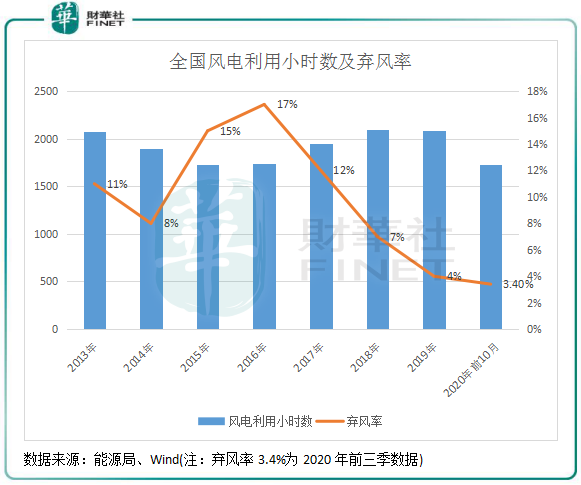

行业弃风率亦不断得到优化。四五年前,因行业抢装影响,电力消纳出现滞后性,导致行业弃风率上升。

上图可见,2017年以来,我国风电平均利用小时数和弃风率均有改善。在2020年前10月,风电平均利用小时数为1727小时,同比增加了39小时;前三季,全国弃风率下降至3.4%,较2016年17%的高水平大幅改善。

平均利用小时数和弃风率的改善,表明我国风电发电消纳成效显著,这也为行业过去几年来高速增长的装机量带来了基础。同时,环境的积极变化有利于海上风电的发展,我国过去几年海上风电新增装机量排在全球首位,截至2020年三季度末,我国海上风电累计装机750万千瓦,同比大幅增长21%,占风电累计装机容量比重升至3.36%。

根据Wind数据,截止2020年年底,中国在A股、美股、港股的风电上市公司总数有30家。

该30家风电上市公司总市值在2020年底合计约为4276.6亿元,较去年同期大幅增长43.03%。其中,金风科技(002202-CN)、龙源电力(00916-HK)和上海电气(601727-CN)三家企业市值超过了500亿,且均有不同程度的上涨。

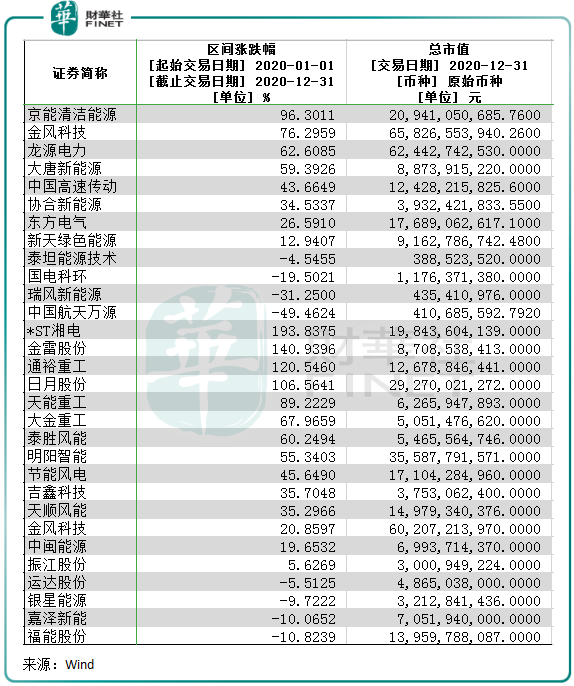

2020年全年,该30家风电上市公司股价普遍上涨,市场对该行业给予了充分肯定。其中,A股18家公司只有5家股价下跌,而金雷股份(300443-CN)、通裕重工(300185-CN)及日月股份(603218-CN)三股股价年内飙升超100%,该三家公司均是风电行业上游领域,主营相关风电零部件的研发和制造等业务。

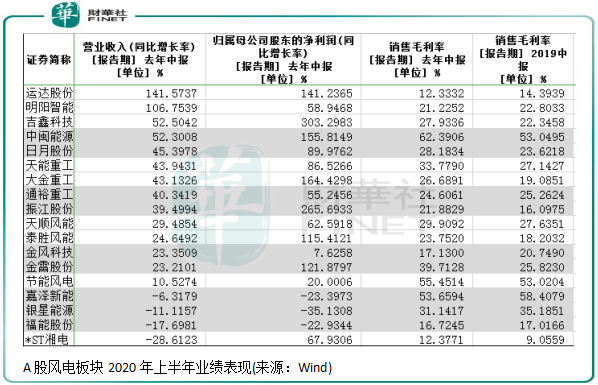

那么,风电上市公司的业绩表现如何呢?有无像股价表现一样亮眼?

2020年上半年,A股和港股市场有超过3/4的风电上市公司营收取得增长。其中A股板块期内算数平均营收增长率达34.05%,算数平均净利润增长率达90.84%,行业毛利率平均值则提升2.77个百分点至29.94%。风电主轴制造商金雷风电业绩增长迅速,2020前三季度收入同比增长27.55%,归母净利润大增140.25%。

港股市场风电股以风力发电运营商为主,2020年上半年业绩表现不如A股板块强劲。期内,板块营收同比增速仅为3.08%,净利润增速为-40.7%,毛利率均值下降了3.15个百分点至28.96%。

相较于风机仅供应国内不同,零部件可以全球供应平滑国内市场波动,海外出口能力更强,增加了业绩的确定性;同时,在行业高景气度下,风电零部件行业受益于大型化趋势和海上风电的建设而提升盈利能力。例如,广东的“海上风电领跑工程”位居八项重点工程之首,未来海上风电的规模化发展使得海上风电增速弹性大。

步入新的一年,风电行业将继续维持高景气度,装机量和发电量也将再上一台阶,原因有三点。

一、碳中和政策下,助力风电行业发展。去年9月,中国在联合国大会承诺将力争2030年前实现碳排放达峰,2060年前实现碳中和。不仅是中国,包括美国、欧洲和日本等国亦纷纷提出碳中和目标,并肩走向全球低碳的长远战略。

为了达到碳中和目标,我国初步确定“十四五”年均新增风电装机50GW以上,2030年开始,每年至少新增8亿千瓦。该目标为风电行业设定了一份路线图,2021年也将以更大力度推动风电规模化发展;更大力度推进风电技术进步和产业升级,以及促进风电的消纳。

二、中欧投资协定下,风电出海有望提速。2020年年底,中欧投资协定谈判宣告完成,这对于中国新能源、环保和数字化领域将是史诗级般的利好。

协议敲定后,中国争取到了欧盟同意向中国开放投资可再生能源领域。这将有利于我国新能源行业的出海,为我国的光伏、风电企业的出口和投资带来增量市场。我国风电历经30余年,风电领域的企业在全球已经具备较强竞争力。欧洲风电市场广阔,英国、德国和丹麦等国均设定了风电远景目标,而根据CWEA数据,2018年中国风机出口仅376MW,占海外新增装机1.3%,未来这个出口数值将有较大改善。

三、行业降本增效将延续,有利于规模扩张。数据显示,2019年全球风电度电成本为0.053USD/kWh,仍然是仅次于水电的第二低的可再生能源,这表明行业降本的空间还很大。

过去几年,随着大型化和主控优化下的风电技术提升加速,我国风电度电成本有显著改善。根据Wood Mackenzie数据,我国路上风电平均发电成本由2010年的约92元/千瓦下降至2019年的约60元/千瓦。在未来几年,这个趋势也将继续维持。

同时,十四五规划还未出台,对风电的规划还尚未明确,存在政策不确定风险。另一方面,多家企业大力发展成本依然高昂的海上风电,由于可再生能源基金收缴结算过程周期较长,财政部发放可再生能源补贴有所拖欠,这对于行业在海上风电的转型上也带来考验。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)