A股2021年开门红,20201年第一个交易日,A股市场放量大涨,成交额破万亿元,沪指站上3500点,创业板指一度涨幅逾4%.

回顾2020年,从指数分析,投资者应当取得了不错的收益:

上证指数2020年涨幅13.87%;

深证综指2020年涨幅35.2%;

创业板综2020年涨幅47.85%;

中小板综2020年涨幅31.55%;

科创50-2020年涨幅39.3%;

但实际上,截至2020年12月31日4140家可交易的上市公司中,仅有2154家企业全年涨幅收益录得正数。若以4%的无风险收益(机会成本)水平计算,则仅有1964家企业全年涨幅收益为正,若机会成本进一步扩大到10%,则仅有1648家企业全年涨幅收益为正。

(截至2020年12月31日)4140家可交易的上市公司中,经统计,其涨幅中位数全年录得收益为0%,这也是为何投资者们感觉上述指数越来越越‘失真’的原因,但实际上并不是指数‘失真’了,而是指数所代表的对象发生了变化。

以创业板指(399006-CN)为例,目前市值排名第一的宁德时代(300750-CN)在2019年12月31日其市值仅为0.23万亿元,而到了2020年12月31日,其市值为0.82万亿元,其涨幅不仅体现在创业板指涨幅之中,还愈加影响指数的表现,试想倘若宁德时代的市值占据创业板指成分股的50%,剩下成分股的表现还能够如实地表现在指数之中吗?

可以观察到,在2020年7月-2020年12月下旬中,中证1000(000852-CN)、深次新股(399678-CN)与上述指数出现了持续性背离,而究其根本原因之一,在于有限交易金额与持续ipo的不平衡。

截至2020年12月31日,深交所当年累计ipo数量为161;上交所当年累计ipo数量为235。与此对应,自2015年5月28日以来,市场总成交额便再也没能突破当日的23576万亿元,而2018年10月以来,市场总成交额高点依次提升,从11834万亿元涨至14149万亿元,再涨至2020年7月7日的17393万亿元。

股票供求交易的失衡导致了市场的分化,因此在这样的背景下,更需要厘清具体的强势板块,其强势周期的演变,而随着分化的扩大,需要思考行业(板块、赛道)还能成为投资的指引吗,那么需要厘清,具体的强势个股,其长期价值与短期价值的天平究竟会如何平衡,投资者该做何种取舍。

这一问题既重要又不重要。

其重要在于,今年的调整于a股历史中仅为1/31,历史中也出现过93/01/07/15年式的调整,难道因为一年的走势就认为市场未来不会继续出现极端式的调整吗?并且通过上述论述可以发现,市场已经出现了分化,是以分化而非整体的形式(或许)完成了这样的调整。

以上证指数于2020年7月9日所呈现的阶段高点为基准去衡量市场个股表现,经统计,截至2020年12月31日,仅有1307家企业受益为正,而余下68.43%的个股期间受益均为负值。

因此,市场仍在以历史的框架对个股进行规制,只不过由于周期阶段的原因,或者部分强势个股的原因,市场以混沌的面貌(或许)完成了这样的调整。

需要注意的是,上述是牛市结束的假设,但沪深a股、上证指数、创业板指的估价走势表明,市场的牛市也许还未结束。

以沪深a股自2020年7月后表现为例,其估价提升的较慢,并未出现过曾经2015年式的暴力推升,5个月的时间,市场估价仅提升了6.24%;而对于更加强势的创业板指,其通过业绩的增长反而使得估值有所下降;对于弱势的深次新股,其近期估价再创7月新高,这意味着这段期间的业绩表现是符合市场走势的。

因此,倘若牛还未结束,无论对哪一指数,新高都是必然要发生的事情,那么在这一阶段,耐心观察估价以何种速度提升尤为关键。提升过快,那么应当意识到趋势转折后价值回归的惨重过程;提升缓慢,那么可以允许子弹继续飞一会儿;

其不重要在于,今年的调整于当下是最重要的评价坐标,追求超额收益的强势个股(板块)可以脱离市场历史规限而存在,虽然这些个股终究会面临业绩放缓的问题从而进入俗套的周期之中,但这并不是眼下需要考虑的主要矛盾。

而在眼下的基础上去预测市场会不会出现“牛过不过三”未免杞人忧天、无的放矢了,因为即便可以预期市场roe也许会在2021年q4触顶、目前市场情绪热度尚未触顶,但是市场的上升速度却是难以预料的,谁也不能保证市场的情绪热度会不会在2020年2月份就打至满格,倘若如此,“牛是否过三”又有什么意义?

从市场的角度来看,以科创50(000688-CN)指数为例,其2020年7月以来的调整低点在9月10日和9月11日,随后11月中旬以来的调整并未跌破前低,因此可以认为春季行情已经来临。

虽然都是春季行情来临,但有区分。

以爱尔眼科(300015-CN)、通策医疗(600763-CN)为例,于2020年7月-12月期间,其并未经历过大幅度的调整,因此春季行情的出现更像一次趋势延续的打气筒,而在此期间基本面的数据已经不能够满足投资者的需求了,因为泡沫是毫无疑问的,那么此刻唯一的重点是趋势会走到何处?

在这类个股中,区别在于有的个股阶段业绩稍好,譬如金域医学,然而其ps却是值得担忧的。因此,总体而言,唯一的策略便是在趋势中持有低价,只有趋势低价,才能够补偿高估值所带来的波动风险。

而对于可能存在趋势破位的个股/板块,譬如大参林(603233-CN)、益丰药房(603939-CN),或许其并不会就此转跌,但至少此刻并不是一个好的投资选择。

那么留存下的选择(机会)就只有2处,趋势继续的强势股;基本面可能出现改善的反弹/反转股。

实际上不论‘倘若牛还未结束,无论对哪一指数,新高都是必然要发生的事情’这一假设会不会发生,市场中的共识股、边缘股都有机会,区别仅在弱势股是否还有新高。

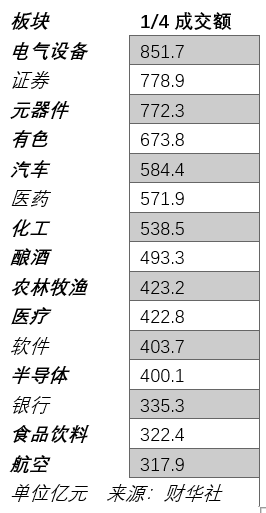

根据数据,截至2020年1月4日,成交额排名前5的行业板块分别是:电气设备、证券、元器件、有色、汽车、医药、化工、酿酒、农林牧渔、医疗、软件、半导体、银行、食品饮料、航空。其中市场强度仍然靠前的板块有:电气设备、元器件、有色、汽车、化工、酿酒、农林牧渔、医疗、半导体、食品饮料、航空。

沿着强势股趋势继续的逻辑,投资者应当把精力放在成交额靠前,且市场强度仍然靠前的板块之中,具体而言,其中有2条投资路径。

其一,板块中不断新高的强势股。虽然投资者已经意识到其中不少不断新高的趋势股估值已难以下注,但在此刻这并不重要,重要的是,在这样的现状中该如何降低自身参与的风险。

譬如在1月4日大跌的爱尔眼科和通策医疗,于1月5日早盘,爱尔股价上涨2%左右、通策医疗上涨4%左右。

比起投资,更重要的是拟定当下的交易策略,而对于这类强势趋势股而言,均线是一道很好的保护。

其二,市场需要对强势股所在的板块进行配置,雨露均沾便是机会。那么对于这些个股,矮个子里挑将军便是唯一的策略,而由于这些个股基本面较弱,那么一旦其中出现稍微超出市场预期的个股,其估值就存在较大的提升空间,因此尽力配置市场认为可能出现超出预期的‘矮个子将军’。

沿着基本面可能出现改善的反弹/反转股的逻辑,证券、软件板块,以及短期市场强度呈现强势的造纸、化纤、工程机械、通用机械、建材、家电、工业机械板块中,强势不创新低的个股可能存在阶段性的投资机会。

经由检索,这类板块的低位机会多于强势趋势机会,而市场强度仍然靠前的板块中,其情况相反,低位机会少于强势趋势机会。

在难以抉择哪一种更适应当下市场的情况下,或许均衡配置,让市场给出答案为好。最终,如果不希望为行情买单,需密切关注市场整体的估价变化与时间的匹配情况,如此方能浪潮末端全身而退。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)