受數字化時代來臨及高端制造轉型升級的驅動,追求輕量化、高可靠性、高性比是半掛車和專用車行業的發展趨勢。

在行業趨於合規化與高質量發展之際,早前於創業板IPO過會的全球半掛車和專用車高端制造龍頭中集車輛(01839.HK),有望借助「A+H」雙融資平台,引領這個傳統產業向高端制造升級發展。

作為長期支持其發展的股東及投資者,勢必會隨著「A+H」雙融資本平台渠道的打開,獲得中集車輛更多的投資回報及現金紅利。

目前,中集車輛是全球半掛車和專用車高端制造領域領軍者。

在半掛車領域,根據Global Trailer公佈數據,中集車輛半掛車銷量連續多年全球第一。在專用車上裝淩宇,據中國汽車工業協會專用車分會統計,中集車輛的混凝土攪拌車品類已經連續三年中國銷量第一。此外,中集車輛還是國内城市渣土車委託改裝業務先行者。

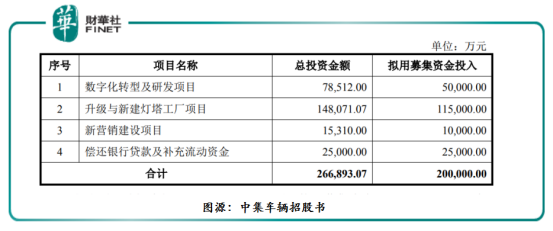

中集車輛招股書顯示,此次回A籌集最主要目的是圍繞升級產品模塊、完善燈塔工廠、啓動營銷變革及推動組織發展四個維度展開,以全面打造高端制造體係。

為了實現全面轉型為高端制造企業,順應市場潮流。中集車輛本次A股IPO擬募集人民幣20億元,其中,16.5億元用於升級與新建「燈塔工廠」項目及數字化轉型及研發項目。

「燈塔工廠」是中集車輛2014年開始建設的,同時也是中集車輛打造「高端制造體係」的經典之作。「燈塔工廠」是自動化、智能化生產工廠,融入了虛擬仿真、大數據、物聯網、數字化技術,配備了高度自動化設備,能夠實現大規模自動化柔性生產,解決了生產裝備落後、技術遲滞、用工成本増加以及節能減排等難題,是推動行業向從傳統制造向智能制造發展的有力舉措,亦是公司成為高端制造企業的基石。此次中集車輛回A募集資金,全面升級與新建「燈塔工廠」項目及推動數字化轉型,將推動行業生產方式的全面革新,使行業更快實現自動化、模塊化、智能化及環保化生產,中集車輛勢必將借助「燈塔工廠」,聚焦於專用車「藍海」,引領全球半掛車和專用車行業向高端制造轉型。展望未來,我國半掛車和專用車市場將趨高增長態勢,而作為該行業頭部企業,中集車輛無疑將是最直接受益者。

「A+H」雙融資本平台的打開,除了有利於推動中集車輛全面轉型為高端制造企業外,港股估值及聯動同樣是至關重要。

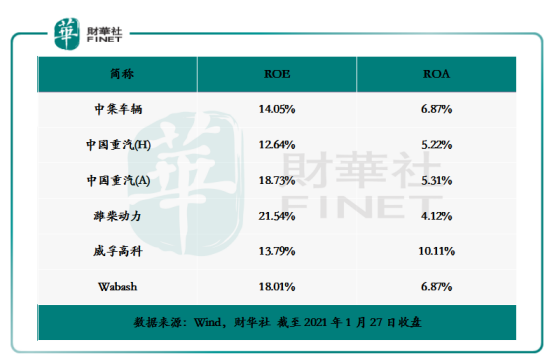

Wind數據顯示,2019年,中集車輛的ROE為14.05%,ROA為6.87%,分别高於港股機械板塊ROE平均值的11.4%及ROA平均值的4.54%,處於A、H及美股可對比企業的中部水平(如下圖所示)。

但是,投資回報率不俗的中集車輛港股估值卻是偏低。據Wind數據顯示,截至2021年1月27日收盤,中集車輛PE(TTM)為11.3倍,PB為1.25倍,分别低於港股商業用車及貨車板塊PE平均值的14.34倍及PB平均值的1.30倍,以及低於港股可對比企業濰柴動力及中國重汽的估值水平(如下圖所示)。

更加重要的是,在低估值的背後,中集車輛卻有不俗的股息率,這足以反映出公司現階段股價具備安全邊際較高。截至2021年1月27日,中集車輛股息率為6.46%,遠高於A、H及美股可對比企業的股息率。

中集車輛作為全球半掛車和專用車高端制造第一股,「A+H」雙融資本平台一旦打開,公司將被自動納入港股通標的,流動性將得到大大的提升,低估值的情況將會逐步被修復。

據Wind數據,A+H上市股票的港股通持股比例的均值約為15%,按照目前市值推算,中集車輛H股約有18億港元市值規模會有望被市場釋放。

此外,以可比企業濰柴動力為例,目前A/H股價在3元人民幣之間聯動,市盈率溢價區間倍數聯動約在2倍左右。中集車輛此次選擇在市盈率更高創業板上市,港股及創業板之間市盈率聯動更加值得期待。

據Wind數據顯示,年初至今,在創業板上市的新股上市後的30個交易日攤薄的平均市盈率為26.4倍。

中集車輛回A敲鑼上市之際,就是全球半掛車和專用車高端制造第一股業績騰飛之時,亦是估值實現全面提升之日。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)